Инфляция в еврозоне сбавила обороты до 1.0% в августе, сообщило статистическое бюро в пятницу в предварительном отчете. В июле широкий ИПЦ вырос также на 1.0% в годовом выражении, однако с учетом падения рыночных инфляционных ожиданий из-за ралли бондов это смещает баланс рисков в сторону дефляции, что требует проведения контрмер, таких как QE и снижения ставки по депозитам.

Базовая инфляция, которая исключает продукты питания и топливо осталась на уровне 0.9%, в соответствии с ожиданиями.

Темпы потребительской инфляции упали до минимального значения с ноября 2016 года, сводя на нет годы беспрецедентного монетарного стимулирования.

Совет Управляющих ЕЦБ проведет встречу 12 сентября, на которой, как ожидается, примет решение снизить депозитную ставку (вероятно, до -0.6%) и возобновить QE объемом в 40 млрд евро ежемесячно. Неопределенность торговых войн в плане возможных тарифов на европейские товары и замедления экономик основных торговых партнеров (США, Китая), а также переход производственного сектора Германии в рецессию, с одной стороны, оправдывают возобновление QE. Тем не менее, традиционные "ястребы" в комитете, такие как Лаутеншлегер, Вайдманн и Кнот, высказались за сохранение экстренных мер на случай конкретных признаков рецессии. Действовать в ответ на рост неопределенности, в отсутствие крупных рисков дефляции, по мнению чиновников, неуместно.

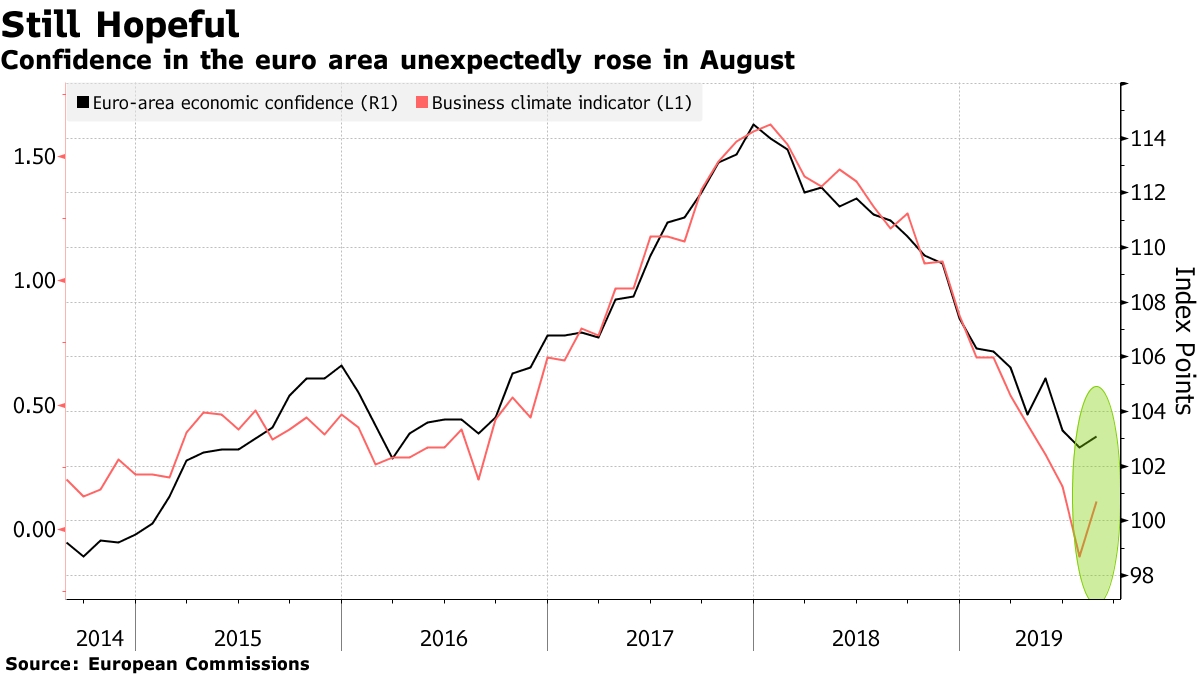

Нужно заметить, что лидирующие экономические индикаторы – деловой климат и доверие – неожиданно укрепились в августе:

Однако пара EUR/USD не придала большого значения их критике, равно как и индексам ожиданий.

Проблема ЕЦБ в том, что инфляция хронически отставала от целевого значения с 2013 года, несмотря на длительный экономический подъем, который сгененировал 10 миллионов новых рабочих мест. Данная экспансия должна была, теоретически, ускорить инфляцию до приемлемого уровня, но этому препятствовал ряд факторов, таких как скрытая слабость рынка труда, растущий уровень услуг в экономике, снижение производительности и старение населения. Дополнительной трудностью стал рост экономических вызовов именно из-за рубежа, таких как торговая война, Brexit, замедление китайской экономики, против чего, конечно же, монетарная политика неэффективна.

Рынок сходится во мнении, то максимальная эффективность QE может в лучшем случае проявиться через поддержание позитивных потребительских и корпоративных настроений, а также продление мягких условий рефинансирования.

Артур Идиатулин, рыночный обозреватель Tickmill UK