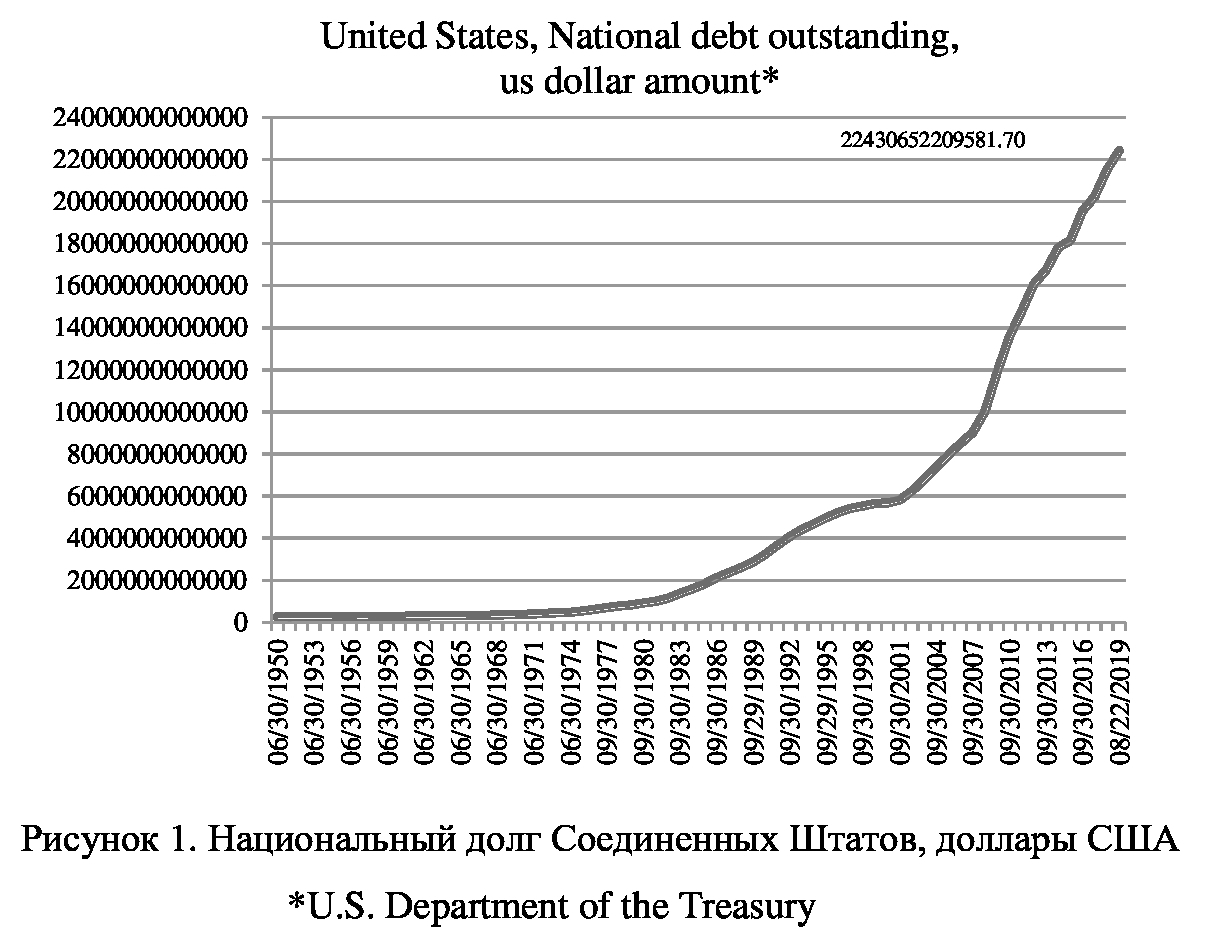

Экономика Соединенных Штатов является самоокупаемой отраслью – в ней функционируют именно такие компании, которые способны с помощью доходов, получаемых от хозяйственной деятельности, покрыть свои издержки. Но не все сферы человеческой деятельности могут приносить явные доходы: многие отрасли, обеспечивающие нормальную жизнедеятельность людей, нуждаются в постоянном финансировании. Обеспечением финансовыми средствами таких отраслей занимается государство посредством фискальной политики и заимствований. В Соединенных Штатах заимствованием финансовых средств, необходимых для поддержания работы правительства, занимается Казначейство США. Заимствования для Правительства США накапливаются и представляют собой национальный долг Соединенных Штатов (рисунок 1).

Размер национального долга Соединенных Штатов постоянно увеличивается из-за необходимости погашения предыдущих займов, роста расходов обеспечиваемых некоммерческих отраслей, отказа от сокращения государственных расходов, отказа от увеличения фискальных нагрузок на экономических субъектов.

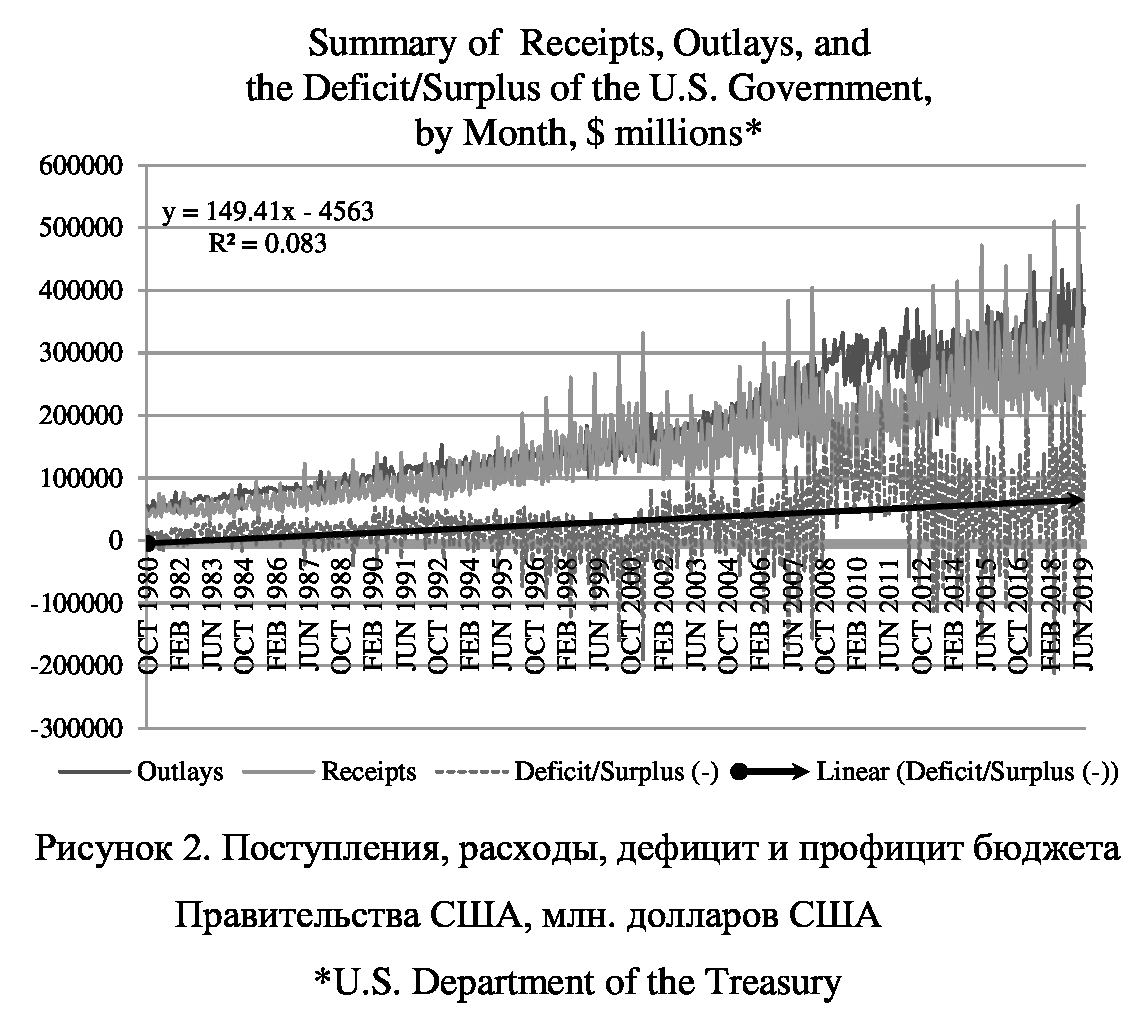

Государственный долг Соединенных Штатов сформировался в связи с постоянным дефицитом бюджета Правительства США, когда расходы бюджета превышают поступления в бюджет. Поступления, расходы, дефицит и профицит бюджета Правительства США изучены в течение продолжительного временного периода октября 1980 года – июля 2019 года. На основании данного исследования сделаны выводы: 1) доходы и расходы бюджета растут быстрыми темпами; 2) расходы бюджета превышают доходы бюджета в большинстве временных периодов; 3) дефицит бюджета имеет восходящую динамику; 4) относительно большой дефицит бюджета можно наблюдать в периоды экономических кризисов; 5) в периоды экономических кризисов расходы бюджета возрастают; 6) в периоды экономических кризисов доходы бюджета сокращаются (рисунок 2).

Таким образом, дефицит государственного бюджета Соединенных Штатов будет постоянно увеличиваться, в особенности в периоды экономических кризисов, что вынуждает делать заимствования для работы Правительства США регулярно в возрастающих объемах.

Итак, дефицит федерального бюджета США формируется в связи с большими расходами Правительства США, которые не покрываются поступлениями из-за отказа от дополнительных нагрузок на национальную экономику.

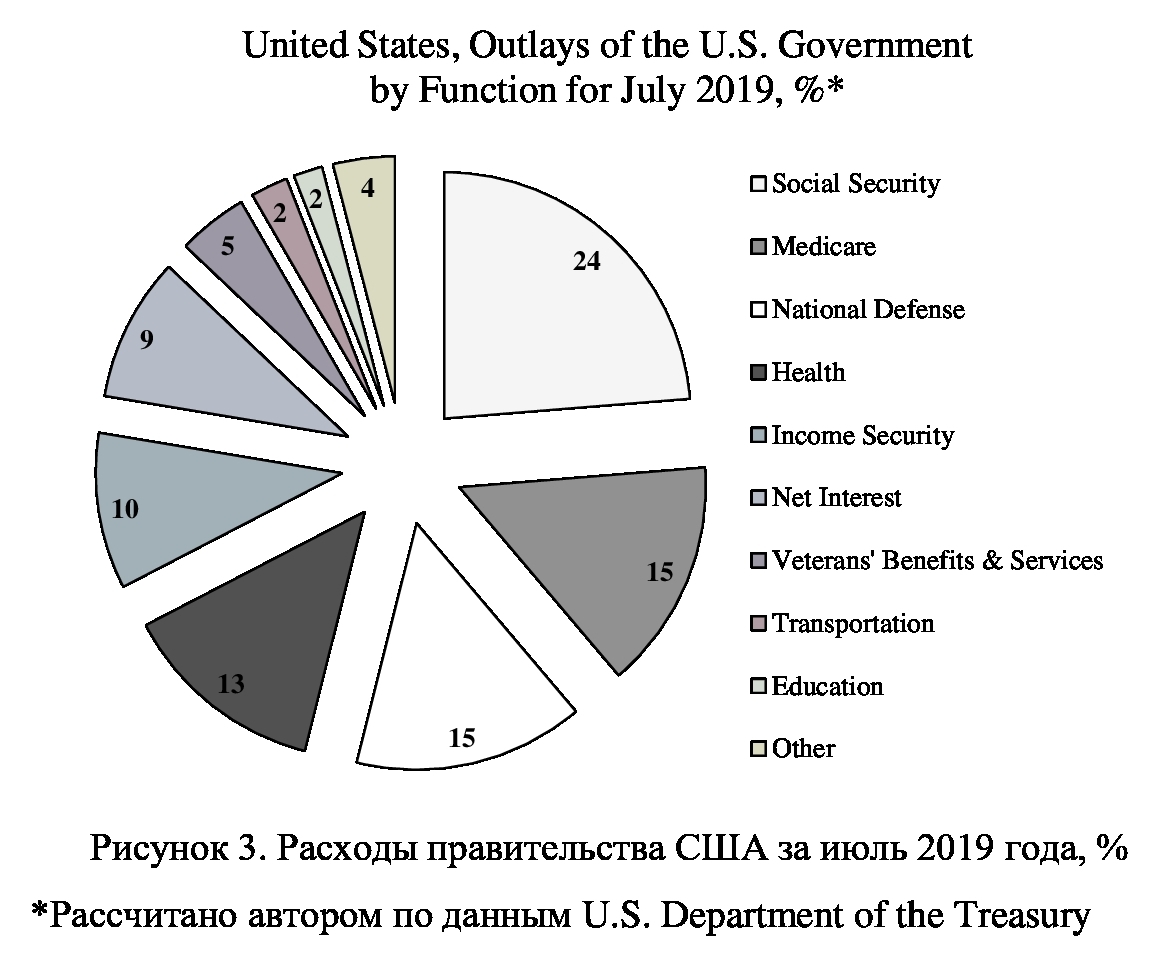

Изучены расходы федерального бюджета США за июль 2019 года. Основная часть (более половины) расходов федерального бюджета США направлена на социальное обеспечение, бесплатную медицинскую помощь, здравоохранение, образование, а также на национальную оборону (рисунок 3).

Данные расходы не подлежат сокращению, поддерживая качество жизни американцев на высоком уровне, и позволяют называть экономику Соединенных Штатов социально ориентированной. Соединенные Штаты придерживаются высоких стандартов качества жизни, потому что считают, что социальная сфера оказывает прямое воздействие на эффективность экономики страны. В связи с этим не стоит ожидать сокращения расходов и уменьшения дефицита федерального бюджета США в ближайшее время.

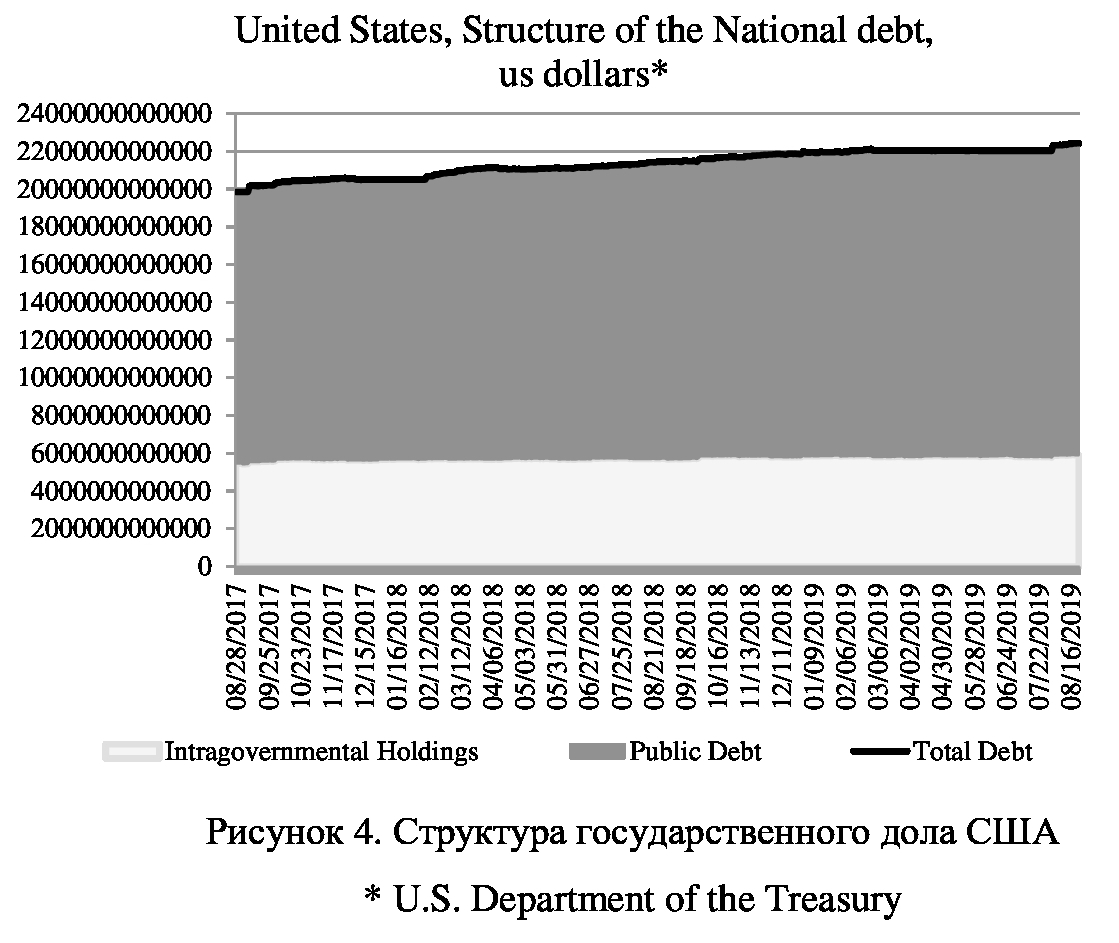

Итак, перед Соединенными Штатами стоит вопрос не в том, необходимо ли делать заимствования для покрытия расходов Правительства США, а в том, у кого и где занимать финансовые средства для этого. В связи с этим национальный долг США имеет определенную структуру, делясь на две части (рисунок 4).

Первая часть представлена внутриправительственным долгом США – долговыми обязательствами перед правительственными агентствами США (Federal Old-Age and Survivors Insurance Trust Fund, Military Retirement Fund, Civil Service Retirement and Disability Fund, Medicare-Eligible Retiree Health Care Fund, Federal Hospital Insurance Trust Fund, Federal Supplementary Medical Insurance Trust Fund, Deposit Insurance Fund, other programs and funds) и составляет 26%. Вторая часть представлена публичным долгом США (долговыми обязательствами перед Федеральной Резервной Системой США, правительствами штатов, муниципалитетами, правительствами иностранных государств, частными инвесторами, банками, корпорациями) и составляет 74%. Исследование структуры национального долга США за август 2017 года – август 2019 года показало, что национальный долг США растет в большей степени из-за увеличения публичного долга, сформированного под влиянием законов рыночной конкуренции, а не из-за повышения уровня внутриправительственного долга, ограниченного финансами правительственных агентств США, которые базируются на средствах граждан Соединенных Штатов.

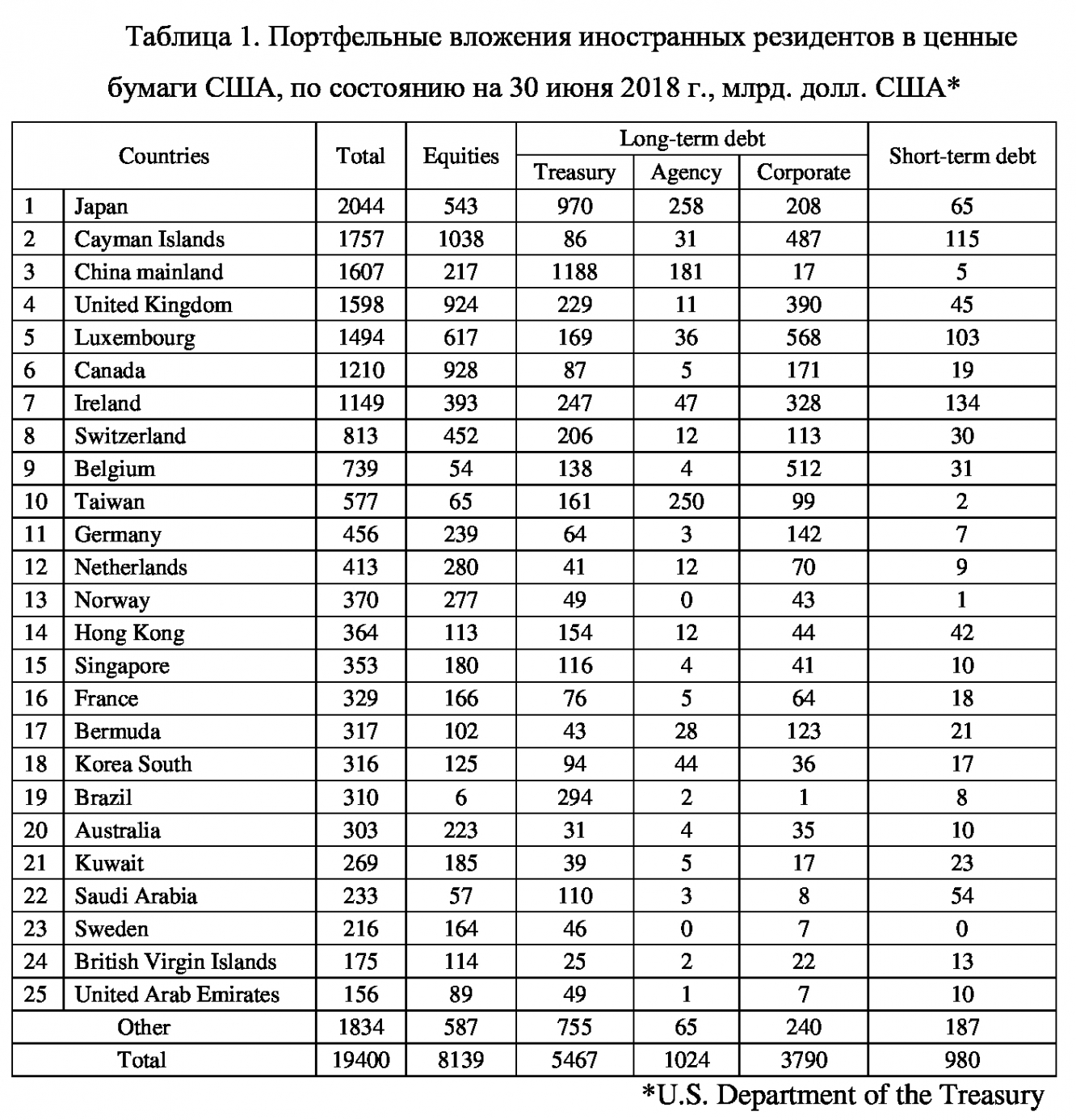

Основными инвесторами в экономическую и социальную сферу Соединенных Штатов являются иностранные экономические субъекты. По состоянию на 30.06.2018 года владения иностранных инвесторов ценными бумагами Соединенных Штатов оценивались в размере $19400 млрд., из них $8139 млрд. приходится на акции, $10282 млрд. - на долгосрочные долговые ценные бумаги, $980 млрд. – на краткосрочные долговые ценные бумаги (таблица 1).

Таким образом, около половины государственного долга Соединенных Штатов сформировано кредитными средствами иностранных резидентов. Соединенные Штаты, осуществляя заимствования для Правительства США, и в будущем будут ориентироваться на иностранный капитал.

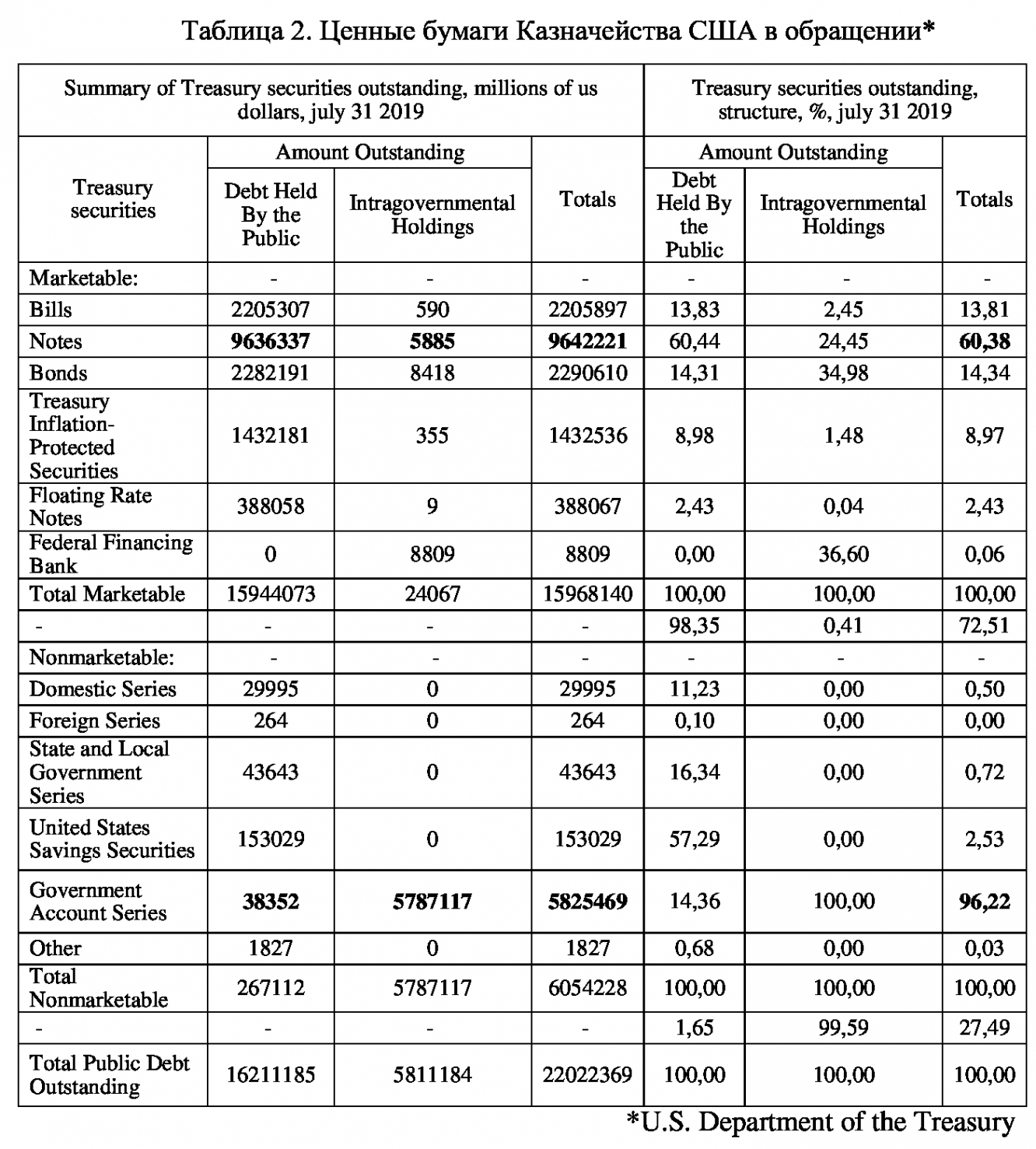

Структура ценных бумаг Казначейства США, находящихся в обращении, показала, что основная часть государственного долга Соединенных Штатов представлена среднесрочными казначейскими облигациями США со сроком погашения от 1 года до 10 лет. Так, на 31.07.2019 года удельный вес ценных бумаг данного вида в общем объеме ценных бумаг Казначейства США составил 43,78% и в объеме продающихся на рынке ценных бумаг Казначейства США составил 60,38%. Основная часть внутриправительственного долга США состоит из казначейских ценных бумаг серии правительственных счетов США – 26,45% от общего объема ценных бумаг Казначейства США; 96,22% от объема нерыночных ценных бумаг Казначейства США (таблица 2).

Итак, наиболее распространенным видом казначейских ценных бумаг США, представленных на рынке для общественности, являются среднесрочные казначейские облигации США (Treasury Notes).

Таким образом, заимствуя финансовые средства для Правительства США, Казначейство США ориентировано в большей степени на привлечение на рынке облигаций капиталов общественности, иностранных капиталов на срок от 1 года до 10 лет.

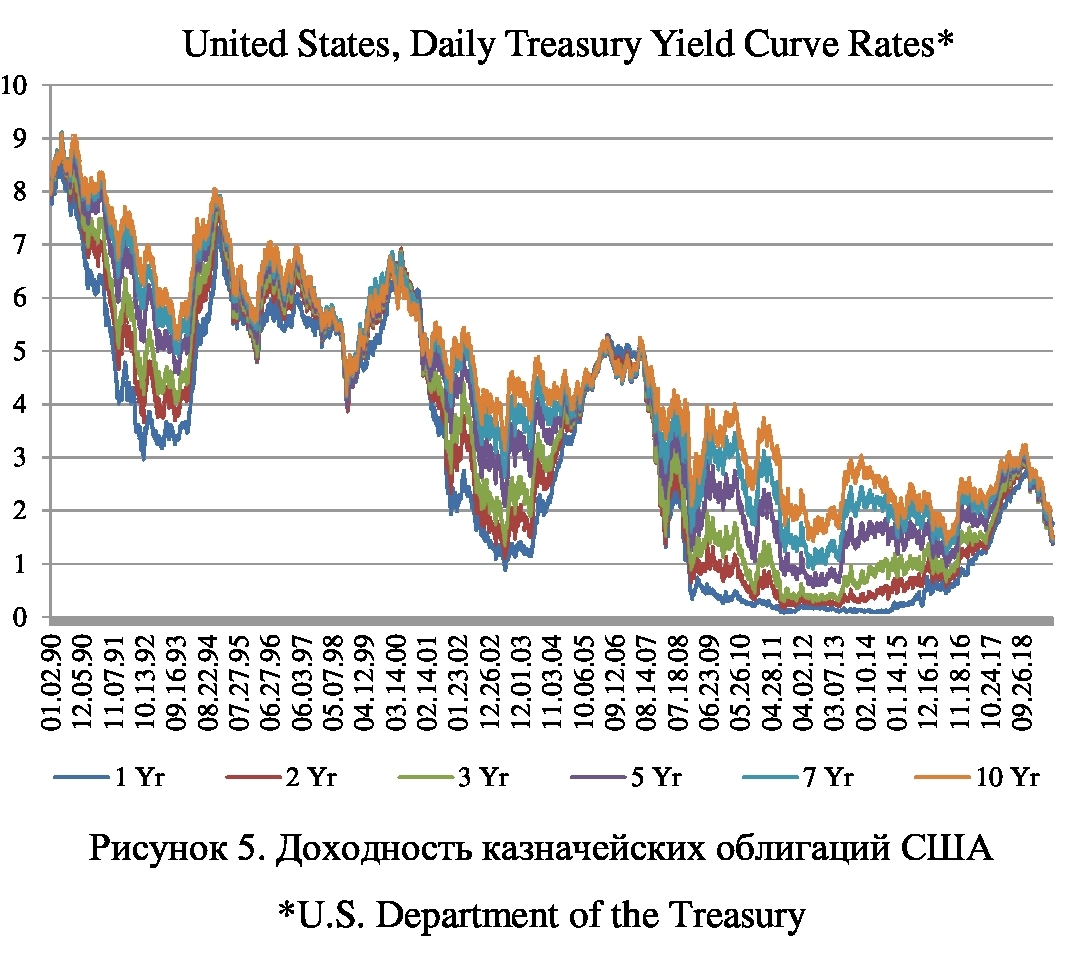

Казначейские облигации США привлекают инвесторов, потому что это надежный, защищенный законодательством и страхованием ликвидный и выгодный объект инвестиций Соединенных Штатов с кредитным рейтингом ААА в условиях низких процентных ставок Центральных Банков других развитых стран. В связи с этим исследована доходность наиболее востребованных экономическими субъектами среднесрочных казначейских облигаций США со сроком погашения от 1 года до 10 лет в течение января 1990 года – августа 2019 года (рисунок 5).

По результатам исследования сделаны выводы: 1) со временем заимствования обходятся Соединенным Штатам дешевле: доходность ценных бумаг имеет долгосрочную тенденцию снижения на фоне экспансии экономики страны; 2) доходность облигаций с большим сроком погашения снижается быстрее доходности облигаций с меньшим сроком погашения: вера инвесторов в силу экономики Соединенных Штатов с течением времени угасает; 3) большие спреды доходностей сигнализируют о начале экономического подъема и об ожиданиях жесткой денежно-кредитной политики от Федеральной Резервной Системы США в будущем; 4) малые спреды доходностей сигнализируют о пике экономического подъема и необходимости снижения процентных ставок Федеральной Резервной Системой США для стимулирования экономики: краткосрочные процентные ставки выше ожидаемых долгосрочных процентных ставок. Следовательно, снижение доходностей и спреда доходностей среднесрочных казначейских облигаций США свидетельствует о необходимости длительного применения мягкой денежно-кредитной политики Федеральной Резервной Системой США, нацеленной на стимулирование экономического роста во избежание дефолта и для дальнейшего благополучного заимствования финансовых ресурсов для Правительства США.

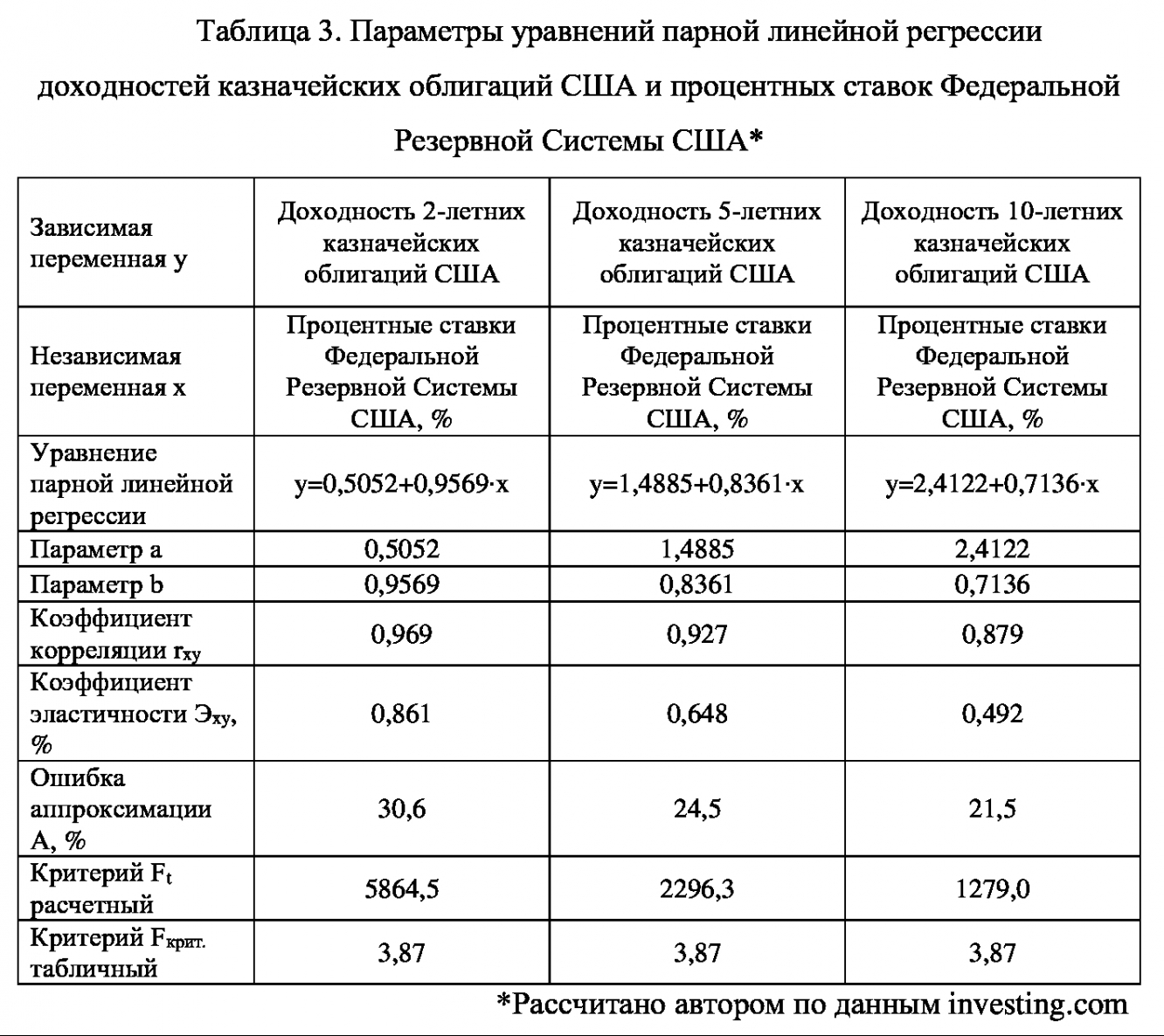

Проведено исследование влияния денежно-кредитной политики Федеральной Резервной Системы США на доходности наиболее популярных среднесрочных казначейских облигаций США Treasury Notes. С этой целью изучена корреляционно-регрессионная связь между доходностями 2, 5, 10-летних казначейских облигаций США и процентными ставками Федеральной Резервной Системы США в течение продолжительного временного интервала марта 1988 года – августа 2019 года (таблица 3).

Построены уравнения парной линейной регрессии, которые являются статистически значимыми. Коэффициенты корреляции между представленными факторами довольно-таки высокие и свидетельствуют о сильной связи. Установлено, что представленные факторы оказывают друг на друга сильное влияние. Однако ошибки аппроксимации в данных расчетах являются высокими, что препятствует точным расчетам индивидуальных значений представленных факторов.

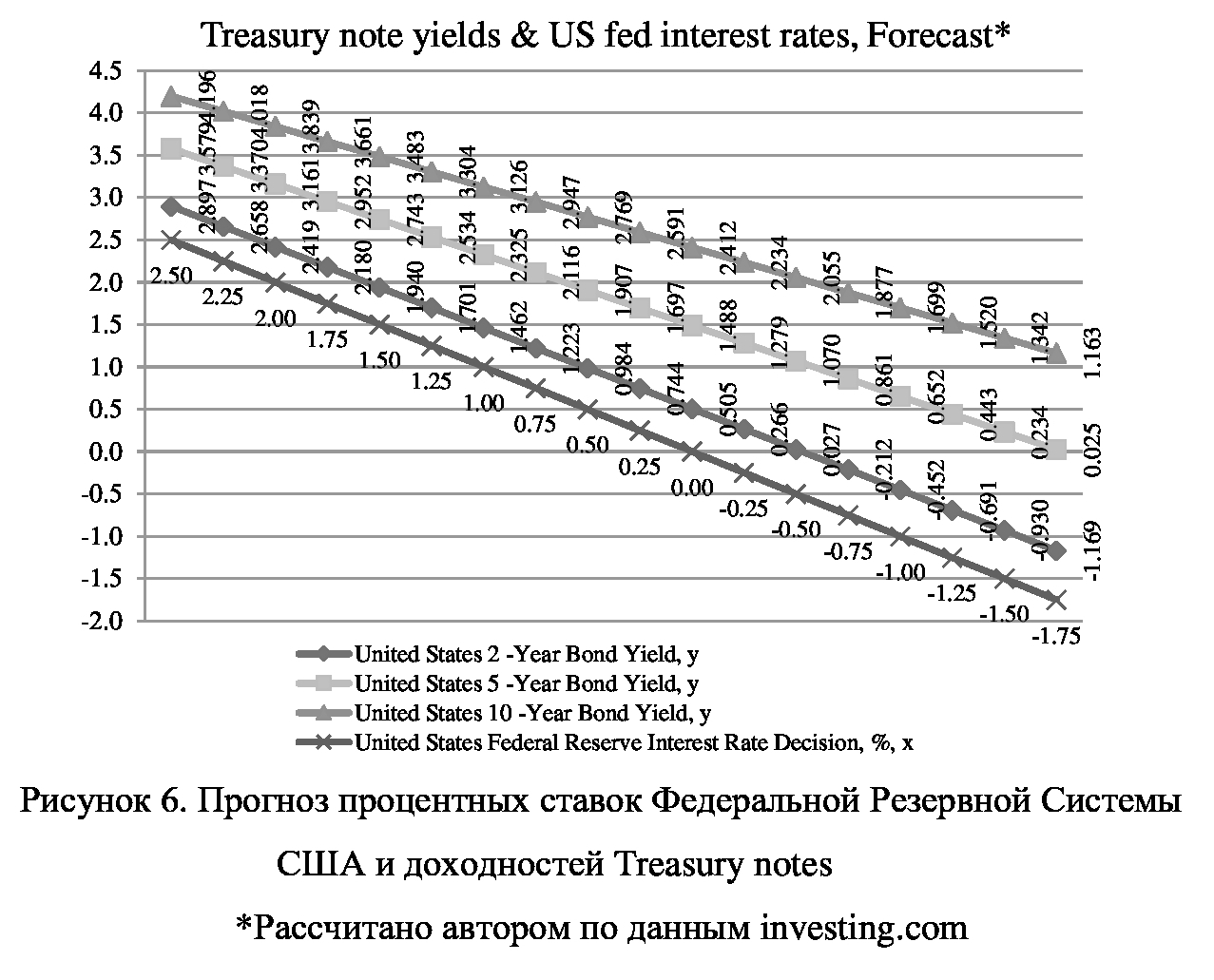

На основе уравнений парной линейной регрессии (таблица 3) сделан прогноз значений процентных ставок Федеральной Резервной Системы США и доходностей 2, 5, 10-летних казначейских облигаций США (Treasury notes) (рисунок 6).

Расчеты показали, что мягкая денежно-кредитная политика Федеральной Резервной Системы США способствует снижению доходностей казначейских облигаций США. В данном случае проявляется закономерность: мягкая денежно-кредитная политика Федеральной Резервной Системы США стимулирует экономический рост в Соединенных Штатах, который расширяет экономику страны в глобальном пространстве и позволяет делать заимствования для Правительства США в больших объемах и с наименьшими издержками. Снижающиеся процентные ставки направляют финансовые ресурсы в реальную экономику, способствуют расширению кредитования для увеличения потребительского спроса и повышения экономической эффективности компаний на основе технологического развития, заимствования обходятся дешевле в растущей экономике из-за минимальных рисков и за счет больших объемов предложения кредитных ресурсов для Правительства США.

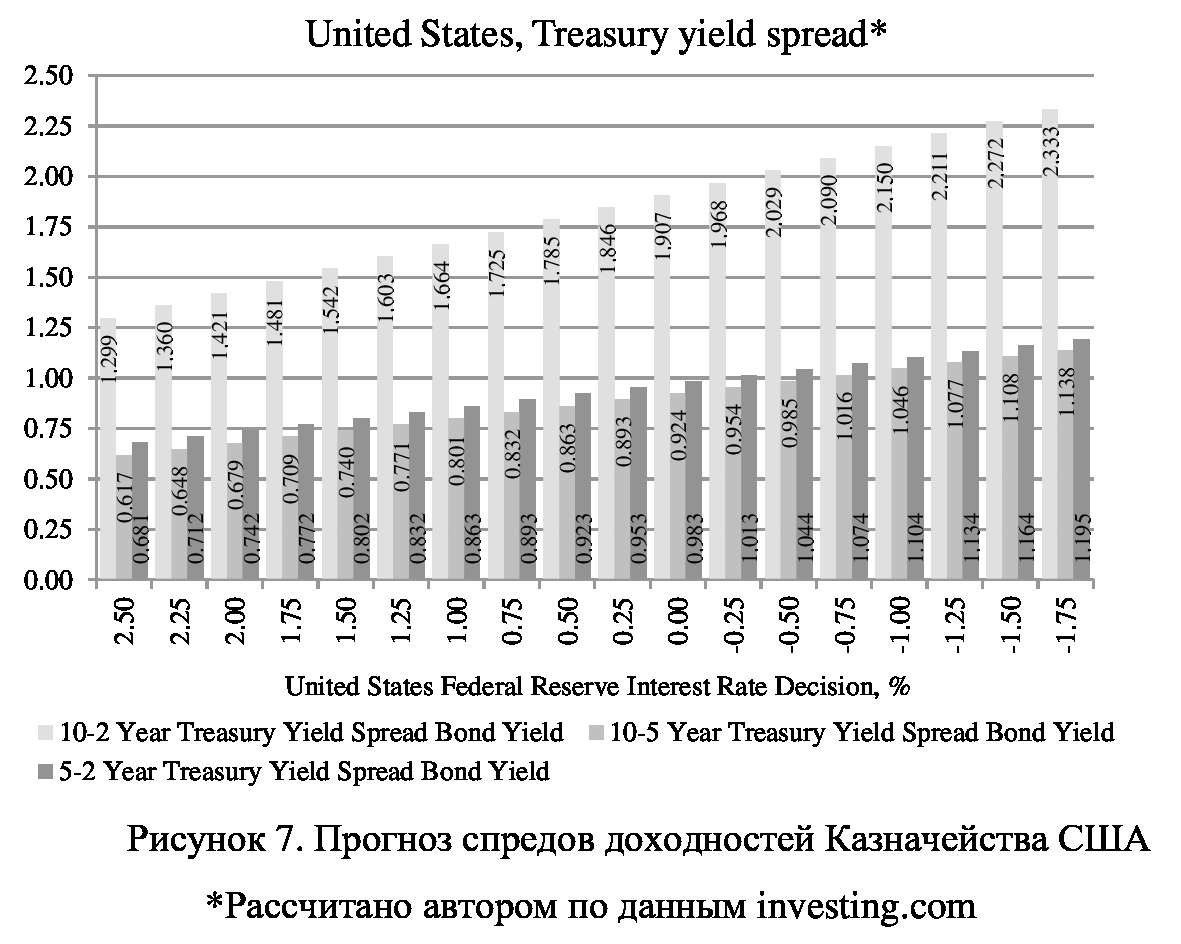

На основе уравнений парной линейной регрессии сделан прогноз спредов доходностей Казначейства США. Рассчитаны спреды между доходностями: 10-летних и 2-летних казначейских облигаций США; 10-летних и 5-летних казначейских облигаций США; 5-летних и 2-летних казначейских облигаций США (рисунок 7).

Установлено, что на фоне снижения процентных ставок Федеральной Резервной Системой США и доходностей Казначейства США спреды доходностей Казначейства США увеличиваются. Применяя мягкую денежно-кредитную политику, Федеральная Резервная Система США стимулирует экономический рост; позволяет делать заимствования для Правительства США менее дорогими; способствует росту спроса на казначейские облигации США; направляет ожидания инвесторов в сторону укрепления денежно-кредитной политики в будущем в связи с ростом экономики, инфляции, спроса.

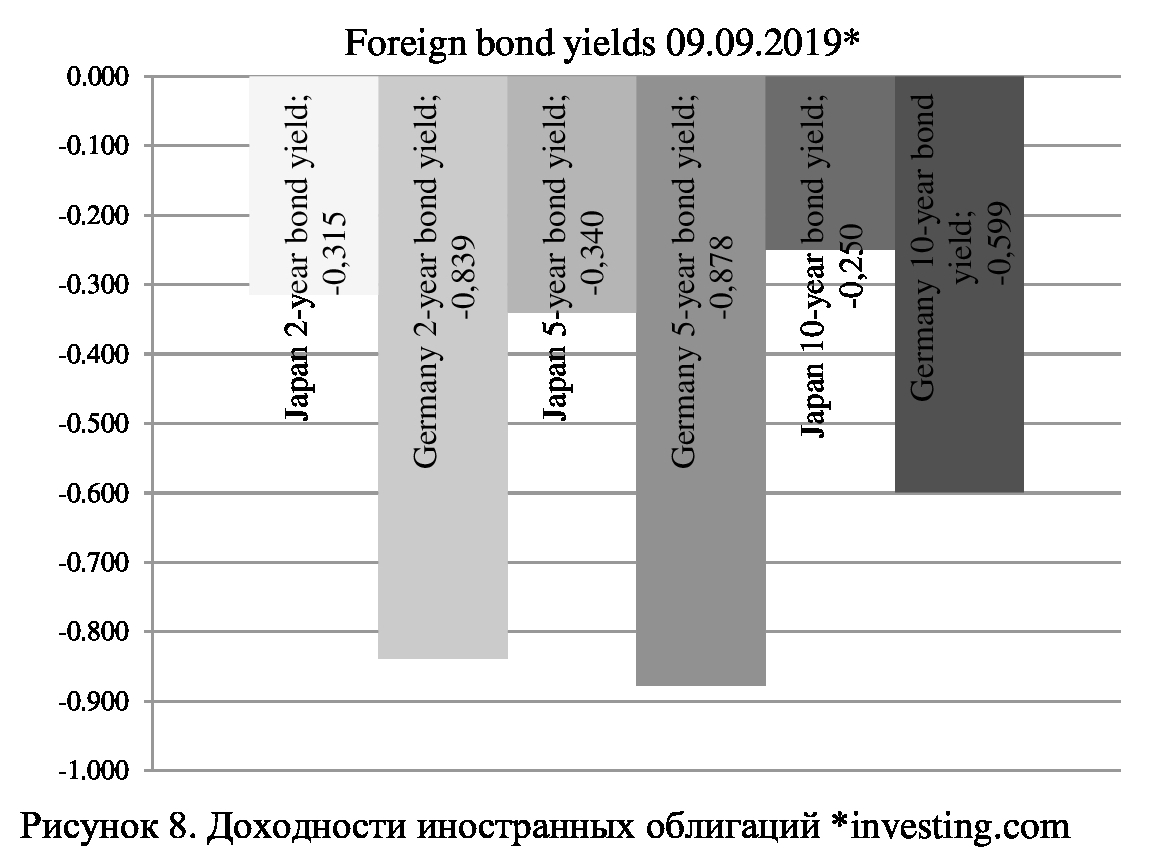

Для определения уровней денежно-кредитной политики Федеральной Резервной Системы США целесообразно сравнить доходности казначейских облигаций США и иностранных облигаций. Для примера приводится сравнение прогнозируемых доходностей казначейских облигаций США с доходностями облигаций Японии и Германии. На основании расчетов установлено, что минимальные значения, на которые нужно ориентироваться Казначейству США, соответствуют 2-летним облигациям Японии (-0,315) и 2-летним облигациям Германии (-0,839) (рисунки 6, 8).

Следовательно, процентная ставка может быть снижена Федеральной Резервной Системой США до -0,75% - -1,25%. Также можно ориентироваться на другие агентства и индикаторы, например, на Центральные Банки других стран и их решения по процентным ставкам.

Исследование позволило сделать ряд выводов: 1) Соединенные Штаты не откажутся от высокого качества жизни; 2) Соединенные Штаты подчеркивают большое влияние социальной сферы на экономическую эффективность; 3) Правительство США увеличивает расходы бюджета на социальную сферу и другое; 4) Правительство США нуждается в заемных средствах для покрытия дефицита бюджета и погашения займов; 5) Казначейство США ориентировано в большей степени на привлечение иностранного капитала на среднесрочный период. Такие обстоятельства позволяют делать заимствования только в условиях смягчения денежно-кредитной политики Федеральной Резервной Системой США.

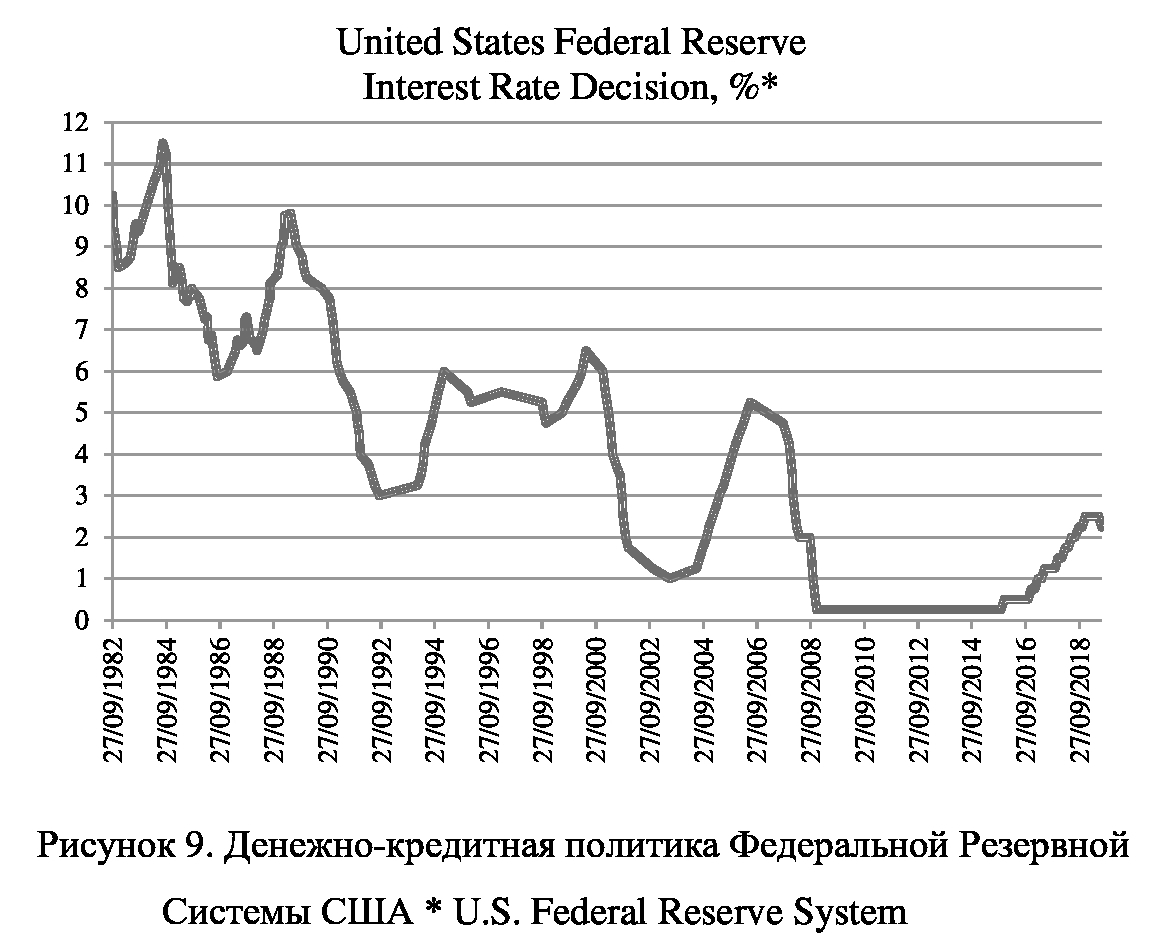

Исследование показало, что государственный долг Соединенных Штатов растет на фоне смягчения денежно-кредитной политики Федеральной Резервной Системой США (рисунки 1, 9).

Коэффициент корреляции между процентными ставками Федеральной Резервной Системы США и национальным долгом Соединенных Штатов, рассчитанный за 1988 – 2019 годы, составил rxy=-0,723 и указывает на сильную отрицательную связь.

Правительству США необходим продолжительный период смягчающейся денежно-кредитной политики Федеральной Резервной Системы США, в особенности в связи с ожиданиями развития кризиса и увеличения расходов бюджета?

Теньковская Людмила Игоревна, кандидат экономических наук, доцент