Торговых идей для EUR/USD на неделе к 10 октября предостаточно

Что важнее для финансовых рынков – торговые войны или монетарная политика? На какие события их реакция будет наиболее бурной – на публикацию протоколов заседаний ФРС и ЕЦБ или на возобновление переговоров США и Китая? Ряд исследований показывает, что рынок уже ответил на эти вопросы. Согласно сентябрьскому опросу крупных инвесторов, проведенному BofA Merrill Lynch, 40% респондентов называют главной угрозой для финансовых рынков торговую войну, и лишь 13% основным риском считают неэффективную денежно-кредитную политику. На Forex присутствует мнение, что «голубиная» риторика членов FOMC может ослабить американский доллар лишь на некоторое время, однако спрос на гринбек все равно будет высок из-за его статуса валюты-убежища.

Goldman Sachs детально изучил реакцию рынков на твиты Дональда Трампа. Кумулятивный эффект влияния активности президента в социальной сети на доходность казначейских облигаций США составил около 60 б.п. При этом высказывания, связанные с торговыми войнами, переместили ставки трежерис на 40 б.п., а критика Джерома Пауэлла – лишь на 10 б.п.

На мой взгляд, снижение влияния монетарной политики на процесс курсообразования на Forex связано с поведением самих центробанков. Они признают, что не состоянии в одиночку справиться с нависшей над мировой экономикой угрозой и призывают на помощь правительства с их фискальным стимулом. Кроме того, многие чиновники понимают, что ультрамягкая денежно-кредитная политика зашла слишком далеко. Согласно исследованию Банка международных расчетов, главными побочными эффектами от нетрадиционных мер монетарного стимулирования являются: дефицит облигаций, доступных для покупки; уход операторов с рынка; рост банковских резервов и недостаток ликвидности в периоды выхода из политики дешевых денег.

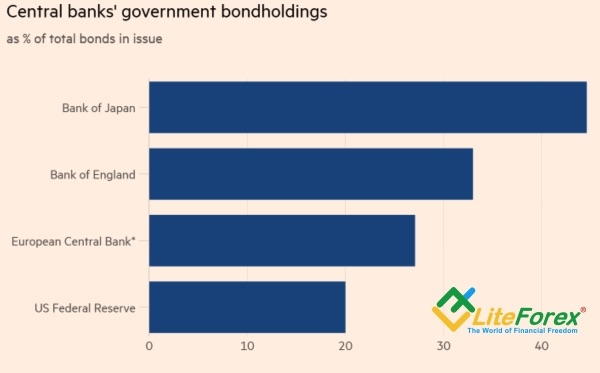

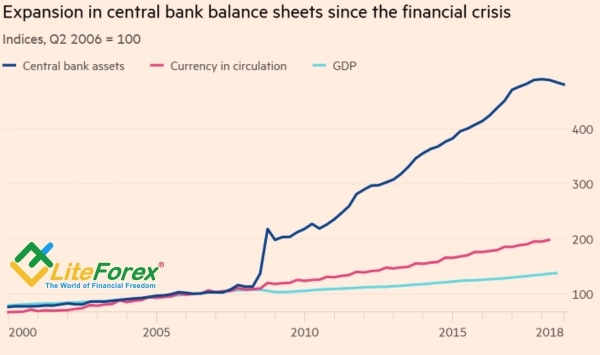

Рынки подсели на ликвидность как наркоман и требуют новой дозы от Пауэлла (фондовые индексы США) и других глав регуляторов. Пузыри становятся обычным явлением, что неудивительно, когда доля рынка госбондов на руках у BoJ превышает 40%, а балансы центробанков растут гораздо быстрее ВВП и наличных денег в обращении.

Доля центробанков на рынках облигаций

Источник: Financial Times.

Динамика балансов центробанков, валют в обращении и ВВП

Источник: Financial Times.

Таким образом, влияние центральных банков на финансовые рынки постепенно сокращается, поэтому я нисколько не удивлюсь приглушенной реакции EUR/USD на публикацию протокола сентябрьского заседания FOMC. ФРС снизила ставки на 25 б.п. и вполне могла обсуждать идею завершения превентивных мер, однако Джером Пауэлл и его коллеги еще не знали о серьезном падении деловой активности. В этом отношении раскол в рядах ЕЦБ представляется более значимым событием, чем умеренно-«ястребиная» риторика Федрезерва. Вполне возможно, что выход евро за пределы диапазона консолидации $1,096-1,1 окажется недолгим. «Быки» станут использовать снижение котировок для покупок на ожиданиях ограниченности потенциала монетарной экспансии Европейского центробанка; «медведи» возьмут на вооружение продажи на росте в надежде на неудачу в торговых переговорах США и Китая.

Дмитрий Демиденко для LiteForex