В октябре из США поступил целый ряд разочаровывающих макро данных.

Так, опубликованный в начале месяца индекс менеджеров по снабжению (PMI) для производственной сферы США, рассчитываемый Институтом управления поставками (ISM), указал на замедление американской экономики. В сентябре данный индекс PMI снизился до 47,8 против 49,1 в августе, достигнув минимума с июня 2009 года (прогноз был 50,0).

Индекс потребительских цен (CPI) в сентябре остался без изменений (+0,0%) по сравнению с предыдущим месяцем после роста на 0,1% августе. Базовый индекс потребительских цен (Core CPI), который не учитывает продукты питания и энергоносители, вырос в сентябре на 0,1% по сравнению с предыдущим месяцем после роста на 0,3% в августе. Экономисты ожидали, что в сентябре общий индекс вырос на 0,1%, а базовый– на 0,2%.

Индекс цен производителей упал в сентябре на 0,3% по сравнению с предыдущим месяцем. Это самое слабое значение индекса с января.

Индекс цен на энергоносители в сентябре упал на 1,4%. Цены на автомобили и грузовики с пробегом в сентябре также значительно снизились, на 1,6% по сравнению с предыдущим месяцем.

Тем не менее, несмотря на ряд разочаровывающих макро данных, поступающих в последнее время из США, доллар сохраняет устойчивость на валютном рынке. Спрос на него подкрепляется сохраняющейся неопределённостью на фронтах международных торговых войн.

Несмотря на громкое заявление Дональда Трампа о том, что он заключил с Китаем сделку, которая «на сегодняшний день – величайшая и самая большая сделка в истории, заключенная для наших Великих Патриотичных Фермеров", экономисты и инвесторы с осторожностью отнеслись к итогам прошедшей на минувшей неделе встрече между торговыми представителями двух стран.

Несмотря на то, что США решили отложить повышение пошлин на китайские товары, а

Китай, со своей стороны, обещал увеличить объем импорта сельскохозяйственной продукции из США, основные проблемы двусторонних торговых взаимоотношений остаются не решеными.

Так, в отношении пошлин, которые США намереваются ввести в декабре и с теми пошлинами на китайские товары стоимостью 360 млрд долларов, которые уже действуют, не было принято никакого решения, а обещания Китая увеличить импорт американской сельскохозяйственной продукции расплывчаты.

Продолжающаяся американо-китайская торговая война оказывает давление как на экономику США, так и на экономики других стран.

От этого также страдают котировки сырьевых валют, таких как новозеландский, австралийский и канадский доллары.

Американский же доллар в этой ситуации сохраняет статус актива-убежища, поскольку американская экономика выглядит все же более устойчивой в условиях продолжающихся торговых войн.

Индекс доллара держится около многолетнего пика, несмотря на прогнозы замедления американской экономики в следующие месяцы. Укрепление доллара остается проблемой для инвесторов, довлея над ценами на товарно-сырьевых рынках.

Индекс доллара DXY, отслеживающий стоимость валюты США против корзины из 6 других валют, держится в районе многолетних максимумов. На момент написания статьи и в начале сегодняшней европейской сессии фьючерс на индекс доллара DXY торгуется вблизи отметки 98.08, чуть ниже отметки 99.30, вблизи которой он торговался в начале этого месяца. 1 октября доллар достигал самой высокой отметки с марта 2017 года.

Росту доллара также способствуют ожидания того, что устойчивые потребительские расходы в США поддержат экономический рост, даже несмотря на замедление активности в обрабатывающей промышленности и проблемы в мировой торговле из-за трений двух ведущих мировых держав. Темпы роста экономики США все еще выглядят обнадеживающе по сравнению с динамикой других развитых стран. При этом, доля потребительских расходов занимает около 2/3 всего ВВП страны.

Сильный доллар способствует снижению цен на сырьевые товары, в том числе, нефть.

Данное обстоятельство негативно для тех, кто заинтересован в росте цен на сырьевые товары и котировок сырьевых валют.

Корреляция же цен на нефть, например, весьма высока с котировками канадского доллара.

Канада является одной из крупнейших нефтяных держав мира, после Саудовской Аравии, России, США, Ирана, Китая, Мексики с объемом ежедневного экспорта в 3,289 млн. баррелей в день. Основной потребитель канадской нефти – США. 97% от всего экспорта сырой нефти и жидких нефтепродуктов Канады поступает в США.

На прошлой неделе Статистическая служба Канады опубликовала весьма позитивные данные с рынка труда страны.

В сентябре было создано новых 53 700 рабочих мест (прогноз был +10 000), а безработица снизилась на 0,2% до 5,5%, что примерно соответствует 40-летним минимумам.

Средний почасовой заработок в сентябре вырос на 4,3% по сравнению с сентябрем 2018 года. В июле и августе годовой рост среднего почасового заработка составлял 4,5% и 3,7%, соответственно, а в начале года – около 2%.

Показатели занятости могут дать Банку Канады основания не менять процентную ставку 30 октября, когда состоится заседание банка.

Ранее Банк Канады признал, что напряженность в международной торговле неблагоприятно сказывается на канадской экономике, но при этом не дал четких сигналов относительно возможности понижения процентной ставки.

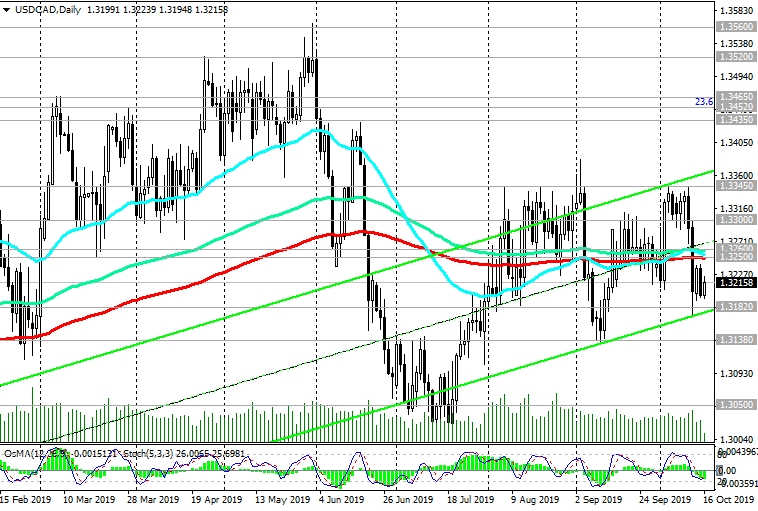

После публикации сильных данных с рынка труда страны канадский доллар резко укрепился, а пара USD/CAD снизилась примерно на 90 пунктов до 1.3200. В начале сегодняшней европейской сессии USD/CAD торгуется чуть выше цены закрытия в минувшую пятницу, вблизи отметки 1.3216.

Ожидания рынка

Сегодня участники рынка ждут выхода (в 12:30 GMT) данных по розничным продажам в США и публикации индексов потребительских цен в Канаде за сентябрь, которые вызовут рост волатильности в торговле канадским и американским долларами.

Особенно сильный рост волатильности ожидается в паре USD/CAD. Чем сильнее будет отклонение от прогнозных значений, тем выше будет волатильность.

Прогноз на сентябрь: индекс потребительских цен в Канаде выйдет со значением +2,1%, что, вероятно, поддержит CAD. Базовый индекс CPI, как ожидается, вырос в сентябре на +1,9%.

При этом, розничные продажи, основной индикатор потребительских расходов в США, показывающий изменение объема продаж в сфере розничной торговли, вырос в сентябре, как ожидается, на +0,3% (после роста на +0,4% в августе).

Незначительный рост показателей вряд ли придаст ускорение росту доллара. Данные же хуже прогноза негативно повлияют на доллар США в краткосрочном периоде.

Тем не менее, сохраняется долгосрочная позитивная динамика американского доллара и, соответственно, пары USD/CAD.

Прорыв в зону выше уровней сопротивления 1.3250 (ЕМА200 на дневном графике), 1.3260 (ЕМА200 на 4-часовом графике) возобновит бычий тренд USD/CAD и направит пару в сторону недавних локальных максимумов вблизи уровня сопротивления 1.3345 и верхней границы восходящего канала на дневном графике, которая проходит в данный момент между уровнями сопротивления 1.3345 и 1.3380.

Пробой же локального уровня поддержки 1.3170 будет говорить в пользу дальнейшего снижения.

Целями снижения являются уровни поддержки 1.3138 (минимумы сентября), 1.3100, 1.3050 (ЕМА144 на недельном графике), 1.2920 (ЕМА200 на недельном графике).

Уровни поддержки: 1.3200, 1.3172, 1.3138, 1.3050, 1.2920

Уровни сопротивления: 1.3250, 1.3260, 1.3300, 1.3345, 1.3380, 1.3435, 1.3452, 1.3465, 1.3520, 1.3560, 1.3600, 1.3660

Торговые сценарии

Sell Stop 1.3170. Stop-Loss 1.3270. Take-Profit 1.3138, 1.3050, 1.2920 Buy Stop 1.3270. Stop-Loss 1.3170. Take-Profit 1.3300, 1.3345, 1.3380, 1.3435, 1.3452, 1.3465, 1.3520

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

USD/CAD: неопределённость в международной торговле и ожидания рынка

Опубликовано 16.10.2019, 14:00

USD/CAD: неопределённость в международной торговле и ожидания рынка

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+