Сейчас на фондовом рынке уже тяжело найти акции компании, цена которых не будет завышена. Кроме этого, практически все инновационные технологии получили признание, и покупка таких акций перестала быть актуальной. Найти уникальные компании по низким ценам – очень трудно, но такие ещё остались.

Мы давно следим за рынком лития. Литий – это редкий метал, который обладает уникальным химическим составом и наиболее известен своим широким использованием в литиевых батареях (в том числе, для электроавтомобилей Tesla), распространенных во всех видах электронных устройств. Другое промышленное применение включает производство термостойкого стекла и керамики, высокоэффективных сплавов, используемых в авиации. Литий имеет важное применение в ядерной физике и производстве термоядерного оружия.

Как и на рынке золота, добыча монополизирована, что приносит сверхприбыли компаниям. В нашем «watch list» находится американская компания Livent Corporation (NYSE:LTHM). Год назад она отделилась от крупной химической корпорации FMC (NYSE:FMC), и после IPO её акции значительно скорректировались (но капитализация остается 1.19 млрд долл.), что сделало её акции привлекательными для покупки.

Анализ финансового состояния

Соотношение цены к прибыли

LTHM имеет хорошие показатели, основанные на коэффициенте PE (15,5x – ожидаемый составит 11.97) по сравнению с медианным показателем по химической промышленности (20,7x). Кроме этого, LTHM выглядит лучше по сравнению с рынком США (18,3x).

Продажи в прошлом году составили 444.10M, а доход 88.90M. Мультипликатор PEG (финансовый коэффициент, сопоставляющий цену акции с прибылью на акцию и ожидаемой будущей прибылью компании) составляет (0,6x), что является хорошим показателем.

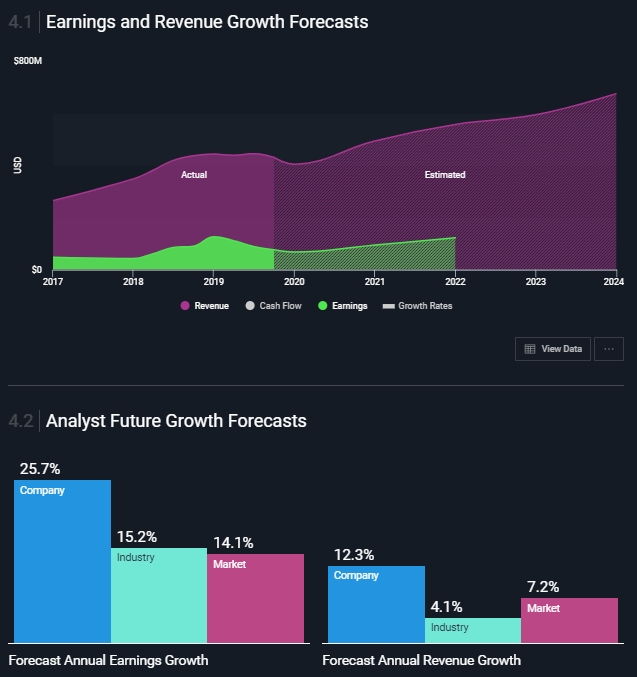

Прогноз роста прибыли LTHM (25,7% в год) выше нормы сбережений (2,7%). Прибыль будет расти быстрее, чем рынок США (14,1% в год), а доходы значительно вырастут в течение следующих 3 лет. Выручка LTHM (12,3% в год) будет расти быстрее, чем на рынке США (7,2% в год).

Рентабельность

Рентабельность ROE (Return on Equity) Livent (14.1%) немного выше среднего в индустрии (13.9%), однако ROA (Return on Assets) значительно превышает (10.1%), индустрию (6.9%).

Долговая нагрузка

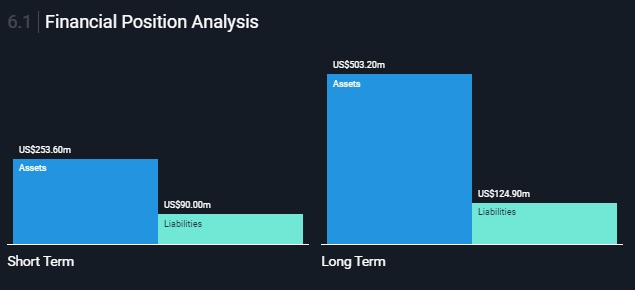

Краткосрочные активы ($253.6M) превышают краткосрочные ($90.0M) и долгосрочные обязательства (124,9 млн.)

Отношение долга к собственному капиталу LTHM (16,3%) считается удовлетворительным, долг покрыт краткосрочными активами (активы в 2,9 раза больше долга).

Долг является хорошо обеспеченным и операционным денежным потоком (106,8%), а процентные платежи хорошо покрыты прибылями EBIT (346.7x покрытие). Кроме этого, LTHM имеет высокий уровень материальных активов.

На основе вышеуказанного мы считаем, что Livent недооценен по сравнению с его справедливой стоимостью на 39,6%, и акции (текущая стоимость $8,14) могут увеличится до $13,48.

Переход Сергей, аналитик Финам по макроэкономике и рынкам акций США, управляющий стратегией автоследования "Сложные проценты"