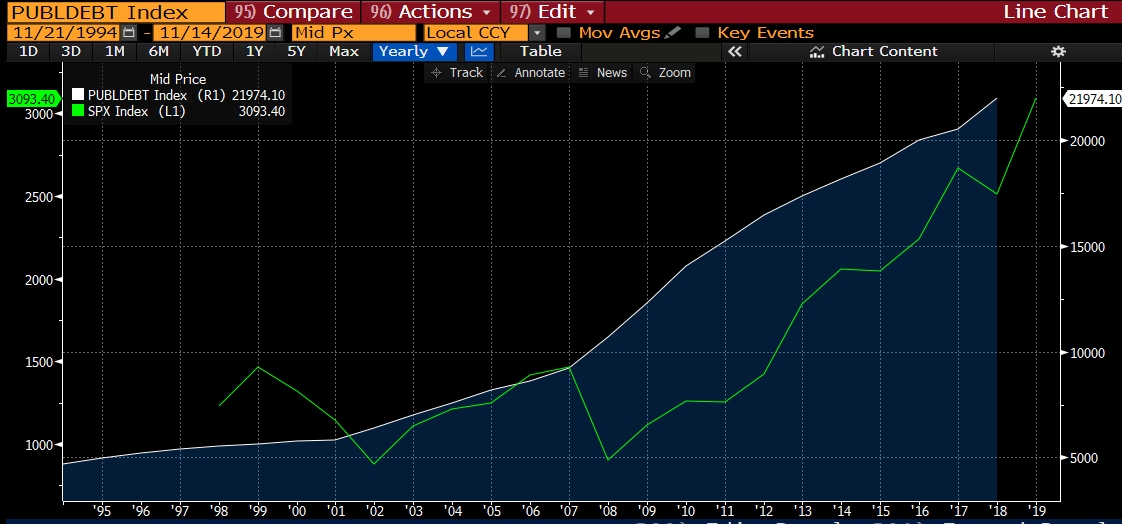

По данным Института международных финансов (IIF), мировой долг вырос на 7,5 трлн долл. достиг рекордной отметки в 250,9 трлн долл. (320% ВВП) за шесть месяцев 2019 года, а долг развивающихся стран достигает нового рекорда в 71,4 триллиона долларов (220% ВВП). На Китай и США пришлось более 60% прироста. По оценкам IIF, к концу года он превысит 255 трлн долл.

Рост долга во всем мире вызывает серьезную обеспокоенность инвесторов, и ряд экономистов также назвал его следующим переломным моментом. Рекордно низкие процентные ставки позволяют корпорациям и правительствам очень легко занимать больше денег.

В отчете IIF говорится, что глобальный государственный долг превысит 70 трлн долл. в 2019 году по сравнению с 65,7 трлн долл. в 2018 году, что обусловлено ростом федерального долга США. Тем не менее, для развивающихся рынков основная часть роста приходится на нефинансовый корпоративный долг (рост составил от 20 до более 30 трлн долл.).

Основной инструмент наращивания обязательств – облигации, рынок которых вырос с 87 трлн долл. в 2009 году до более 115 трлн долл. в середине 2019 года. Рост в основном наблюдался на рынке гособлигаций, который сейчас составляет 47% всего рынка по сравнению с 40% в 2009 году и наиболее быстро рос на развивающихся рынках: с 17 трлн долл. и до 28 трлн долл. соответственно.

Международный валютный фонд (МВФ) в прошлом месяце также предупредил о высоком уровне рискованного корпоративного долга, что усугубляется сохраняющимися низкими процентными ставками со стороны центральных банков. МВФ предупредил, что почти 40%, или около 19 трлн долл. корпоративного долга в таких странах как США, Китай, Япония, Германия, Великобритания, Франция, Италия и Испания, могут подвергнуться дефолту в случае очередного глобального экономического спада.

Тем не менее, центральные банки не очень обеспокоены этими растущими долгами, хотя и глава ФРС Пауэлл заявил, что долг США растет намного быстрее ВВП, и это неустойчивая траектория: «Федеральный бюджет находится на неустойчивом пути с высоким и растущим долгом. Со временем такая перспектива может ограничить желание или способность лиц, ответственных за налоговую политику, поддерживать экономическую активность в период экономического спада», – сказал Пауэлл Объединенному экономическому комитету.

В условиях резкого снижения ставок расходы на обслуживание долга будут все более ограничивать фискальную политику, а заемщикам с высоким уровнем долга будет гораздо сложнее найти финансирование – это может стать главным препятствием при стимулировании выпуска во время текущего спада мировой экономики.

Переход Сергей, аналитик Финам по макроэкономике и рынкам акций США, управляющий стратегией автоследования "Сложные проценты"