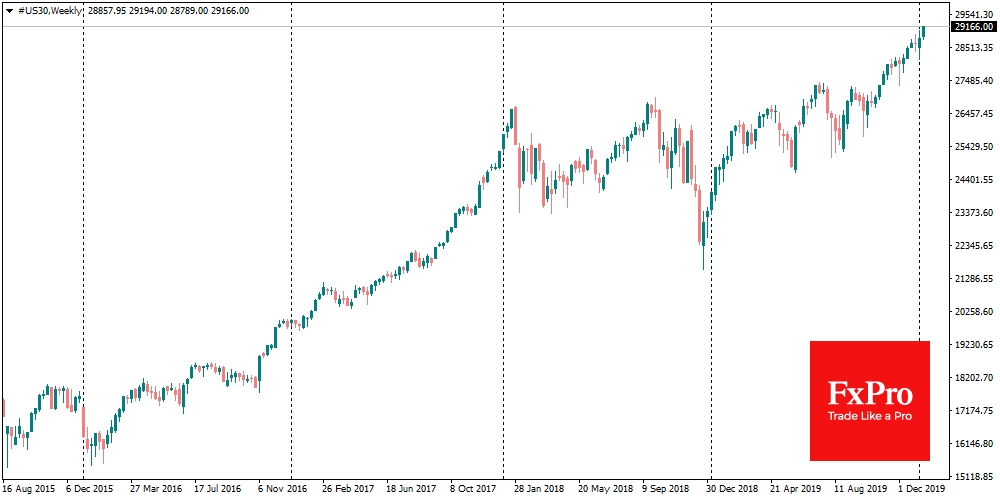

Мировые рынки продолжают восхождение, отмечая новые исторические максимумы по основным американским индексам. Вместе с ними растет рынок Австралии и Индии. Американский Dow Jones накануне впервые закрылся на уровнях выше 29000, а S&P500 преодолел отметку 3300. После подписания торгового соглашения Трамп предоставил рынкам новый козырь в виде очередного пакета налоговых реформ. Министр финансов США вчера указал, что о последующих мерах может быть объявлено в середине года. Если так произойдет, это обещает стать серьезным подспорьем для Трампа в президентской гонке.Отметим, что предыдущие налоговые послабления были приняты в конце 2017. Однако пока шло обсуждение в Конгрессе и Сенате, рынки уверенно росли на протяжении всего года, прибавляя за то время более 25% по S&P500 и 35% по Dow Jones.

На этот раз также вполне может оказаться, что предложения по снижению налогов будут помогать росту котировок с момента публикации документа, вплоть до фактического его принятия. В данных условиях, достижение индексом Dow Jones отметки в 30000 (+ 3% к текущим уровням) может рассматриваться как весьма близкая и реальная цель для заинтересованных инвесторов. Подобная ситуация вполне может привлечь дополнительный интерес мировых СМИ к акциям, создавая благоприятный информационный фон.

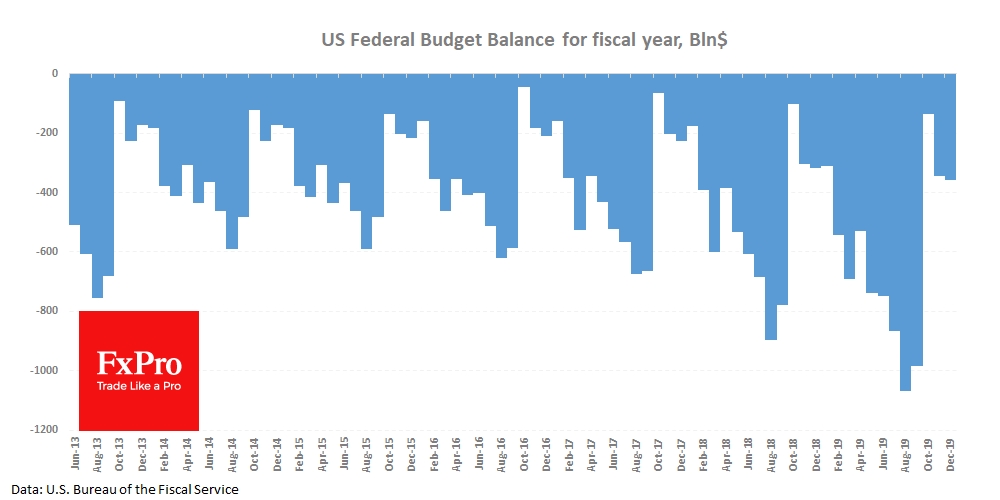

Конечно, как всегда в подобных случаях, встает вопрос о том, «кто оплачивает ланч». Экономика США 12-й год подряд создает рабочие места. Компании и аналитики рынков уверенно смотрят в будущее, однако при этом сохраняется внушительный бюджетный дефицит – около $1 трлн. за фискальный год, окончившийся в октябре 2018.Однако до тех пор, пока это не приводит к потере интереса к американским долговым бумагам, рынки могут игнорировать сей факт. Однако проблему высокой долговой нагрузки будет сложно решить в одночасье.

Наиболее очевидным решением в данном случае может стать ослабление американского доллара, что подстегнет инфляцию и будет разъедать реальную стоимость национального долга. Однако сделать это не так-то просто. ФРС может ослабить доллар только через смягчение монетарной политики: прием, который быстро копируется другими ЦБ, что мы и видели в 2019. В результате, индекс доллара продемонстрировал минимальную волатильность за последние годы – и даже несколько подрос.

Гораздо больше пространства для маневра у Минфина США, который может приказать ФРС ослаблять американскую валюту и договориться с властями других стран не мешать этому ослаблению. В то же время, это противоречит идее свободных рынков, которую сами же Штаты так яростно отстаивают. Кроме того, планомерное ослабление доллара рискует подорвать спрос на долговые бумаги США, что в итоге обернется ростом расходов правительства на обслуживание долга.

То есть в США предпочли вновь «пнуть консервную банку» подальше, продолжая накапливать проблемы и наращивать усилия в этом направлении. Краткосрочно, это не вредит доллару, но закладывает под ним бомбу замедленного действия, рискуя повторить сценарий если не Греции 2010-х, так Японии 1990-х.

Команда аналитиков FxPro