Журнал The Economist опубликовал обновленные оценки курсов валют на основе индекса Биг-Мака. Прежде всего, бросается в глаза неоцененность южноафриканского ранда на 62%, российского рубля на 61.2% и турецкой лиры – на 61.0%.

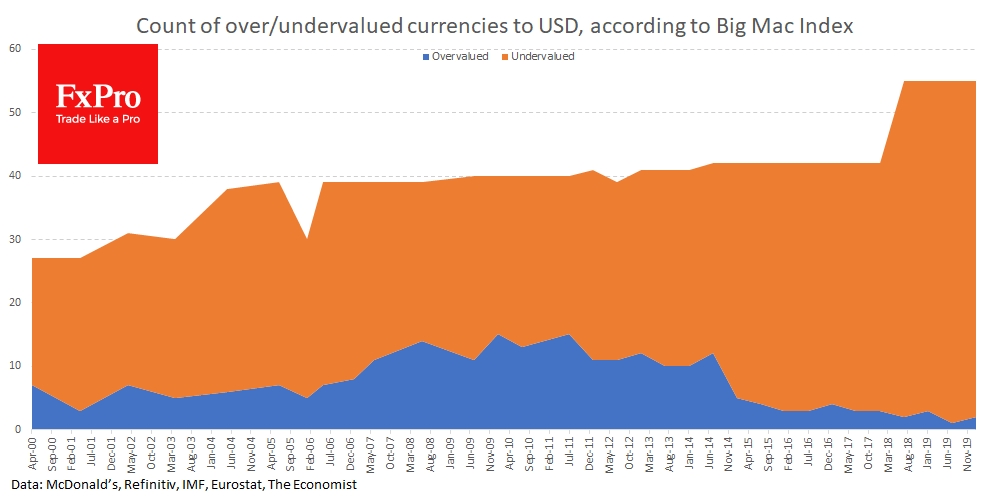

Рубль выделяется в этом трио, поскольку его курс за прошлый год вырос к доллару более чем на 10%. На другом конце спектра – норвежская крона, переоцененная на 5.3%, и швейцарский франк (+18.4%).Однако для глобальных инвесторов наверняка интересным могут быть не эти локальные истории, а взгляд на позиции доллара. К началу 2019 года переоцененными по отношению к USD были лишь две указанные выше валюты, в то время как 10 лет назад таких было 15, и 14 до начала финансового кризиса (по оценкам на июнь 2008).

Что это значит для доллара в ближайшей перспективе?

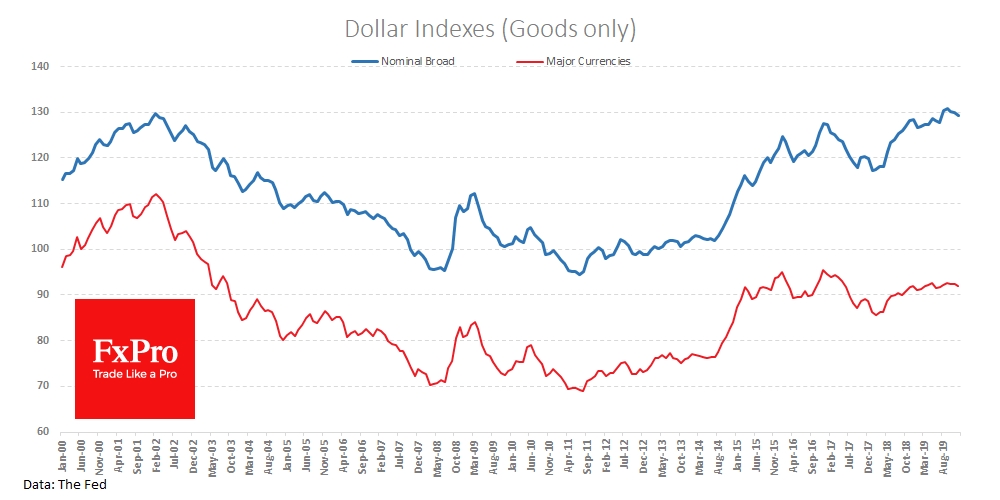

Абсолютно ничего. История показывает, что валюты хоть и стремятся компенсировать свою недо/переоценённость, этот путь занимает годы и может резко прерваться в любой момент внезапными экономическими потрясениями.Если смотреть на более продолжительную перспективу, то оказывается, что Трамп прав, говоря о чрезмерно высоком курсе доллара. Возможно, также прав и обвиняя в этом жесткую политику Федрезерва, ведь USD резко пошел вверх за счет сигналов ужесточения денежно-кредитной политики в 2014 году.

Этот рост был остановлен лишь когда в 2017 была проведена налоговая реформа Трампа, а мировой рост на несколько кварталов стал синхронным и ускорялся. Это ослабление доллара было пресечено все так же Трампом, решившим один за другим пересматривать торговые соглашения.

История индекса не очень обширна, поэтому сложно строить однозначные прогнозы на основе этих данных. Тем не менее, они сигнализируют о том, что доллар заметно оторвался от основных валют.

Из теории Биг-Мака следует, что в уже в этом или следующем году курс доллара может оказаться под давлением, компенсируя часть своей переоцененности.

Примерно такую картину мы наблюдали после 2001, когда лишь 3 валюты были переоценены по отношению к доллару. И развивался этот тренд вплоть до середины 2008, когда американская валюта начала активно укрепляться в ответ на повышенный спрос на защитные активы.

Команда аналитиков FxPro