На сегодня нефтяной рынок в США имеет следующую структуру

ФИЗИЧЕСКИЙ РЫНОК

ПРЕДЛОЖЕНИЕ

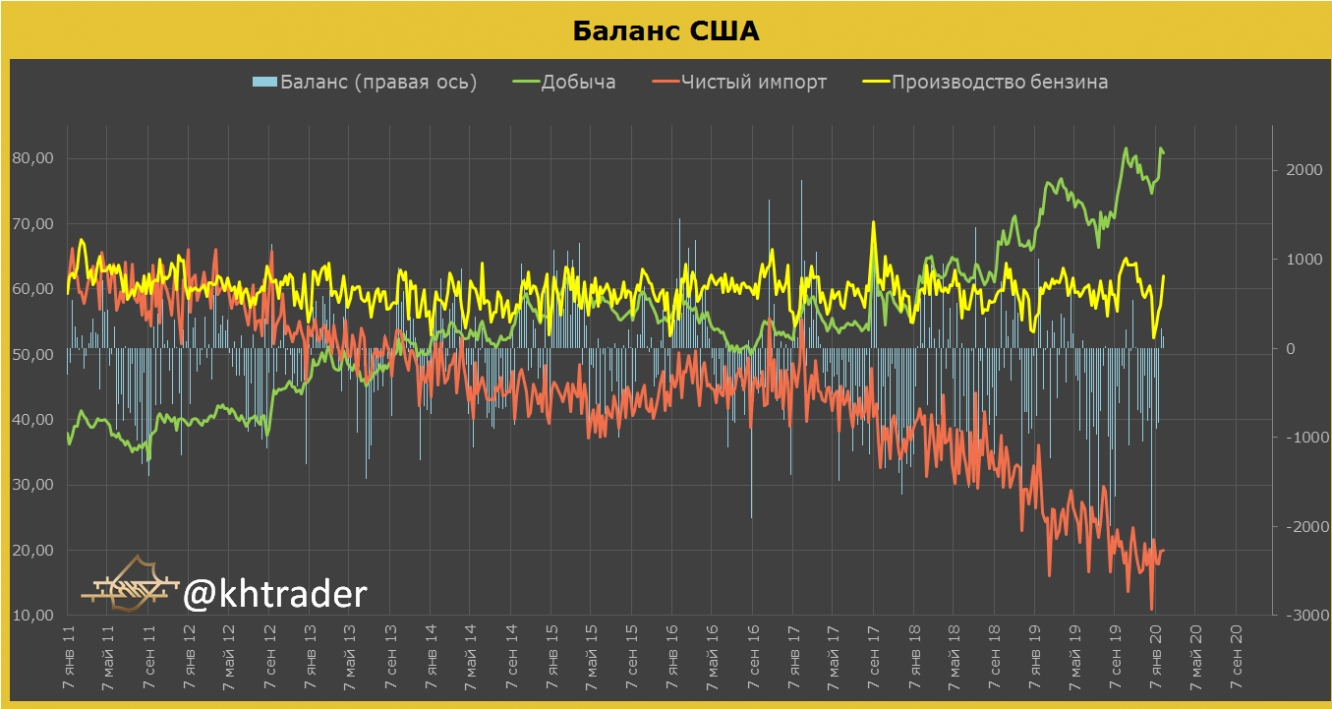

Добыча нефти в США отступила от своих исторических максимумов и составляет 12,9 мб/д., что на 8,4% выше, чем годом ранее. При том, что кол-во активных буровых на 20% ниже, чем в начале 2019 года. Доля добычи в нефтепереработке на неделе осталась на отметке 80% (зеленая линия на картинке) из-за спада показателя спроса на сырую нефть.

Показатель чистого импорта без существенных изменений 3,202 мб/д, это на 25% ниже чем годом ранее. Доля чистого импорта держится в районе 20% (красная линия на картинке)

СПРОС

Нефтепереработка остается на низком уровне, после снижения неделей ранее и составляет 15,972 мб/д, что на 4% ниже, чем годом ранее. На картинке зеленая линия — это доля перегонки бензина в общем спросе на нефть, мы продолжаем расти в условиях понижения показателя нефтепереработки.

Нефтяной рынок в низком сезоне, и уже с приходом весны начинается высокий сезон.

ЗАПАСЫ

Итак, суточный баланс рынка нефти в США (12,9+3,202)-15,972=0,13 мб/д (гистограмма) или 0,91 млн баррелей за неделю. Ну что же, минэнерго выписало рынку 3,36 млн баррелей запасов, тем не менее, коммерческие запасы сырой нефти на 2,7% ниже, чем в прошлом году. Стратегические запасы SPR без изменений.

Показатели форвардного покрытия:

Нефть – 26,5 дней, что на 0,38% ниже, чем годом ранее

Бензин – 29,9 дня, что на 4,5% выше, чем годом ранее

Дистилляты – 36,5 дней, что на 17,74% выше, чем годом ранее

ФИНАНСОВЫЙ РЫНОК

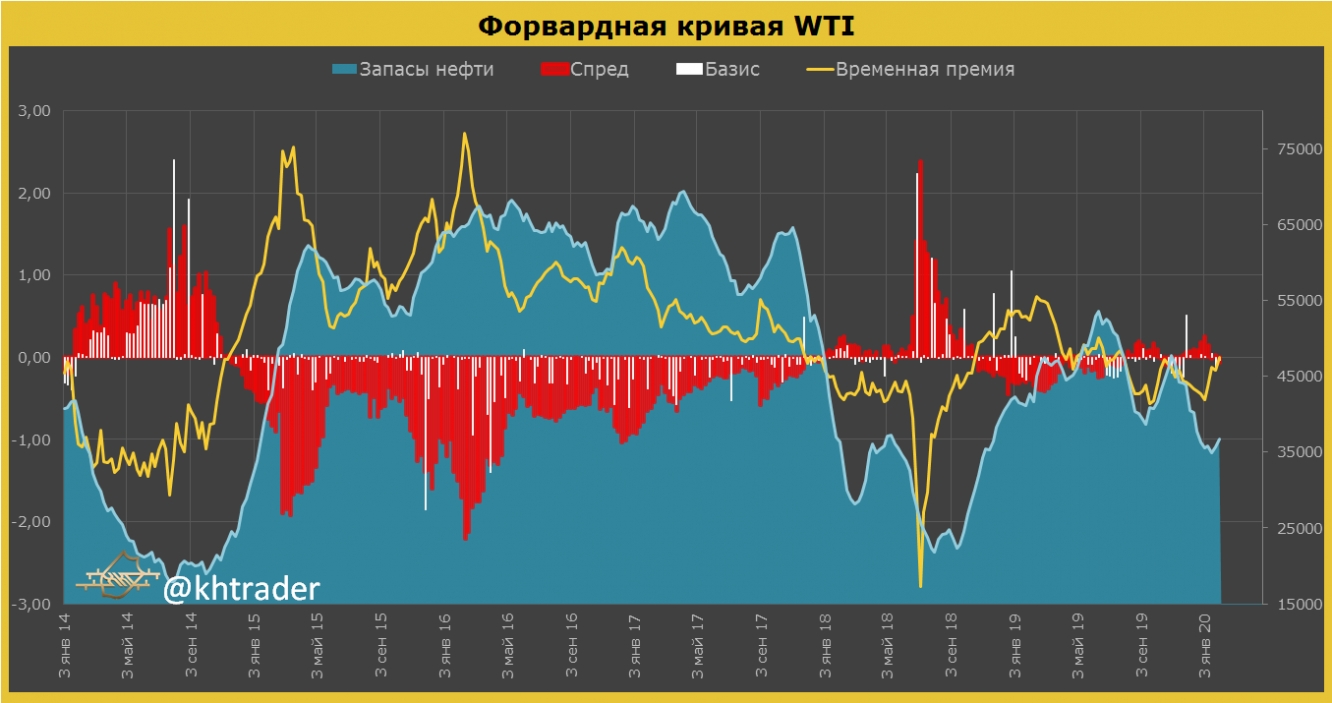

На прошлой неделе запасы на хабе Кушинг продолжили подрастать и остаются вблизи минимумов с 2018 года в понижающемся тренде. Это отмечено бирюзовой областью на картинке.

Фьючерсная кривая, нанесенная рыжей линией, номинально перешла в положение контанго (близка к нулю), пока все очень скромно, и пока тренд тяготеет к бэквордации.

Красной гистограммой нанесен фронтальный спред, мы чуть ниже ноля, но нельзя сказать, что в "медвежьей" зоне, скорее в нейтральной.

Белая гистограмма отображает базис, т. е. связь спот-фьючерс. Положение остается ниже ноля, в классической интерпретации указывает на нормальное ценообразование. Но показатель сильно поджат к нулевой отметке уже длительное время, это можно интерпретировать как тонкий рынок (баланс).

ВЫВОД

Мы наблюдаем любопытную картину: запасы нефти ниже прошлого года по всем показателям, а нефтепродукты накапливаются, что и соответствует низкому сезону.

На самом деле, аномалия именно с запасами сырой нефти, т. к. низкий сезон продолжается, и запасы должны бы накапливаться активней. С приходом высокого сезона будет наблюдаться сезонный рост спроса, что толкнет физический рынок в дефицит.

Но стратегических запасов в США много (больше, чем коммерческих в 1,5 раза), так что еще долго можно поддерживать баланс рынка нефти, даже при условии снижения показателя чистого импорта.

Несмотря на стремительное снижение нефтяных котировок, ценообразование срочного рынка и связки спот-фьючерс подтверждают тонкий рынок. С учетом перспектив наступления высокого сезона и стимулирования мировой экономики ведущими ЦБ, есть все условия для роста цен на нефть.

Риском выступает неопределенность вокруг последствий коронавируса.