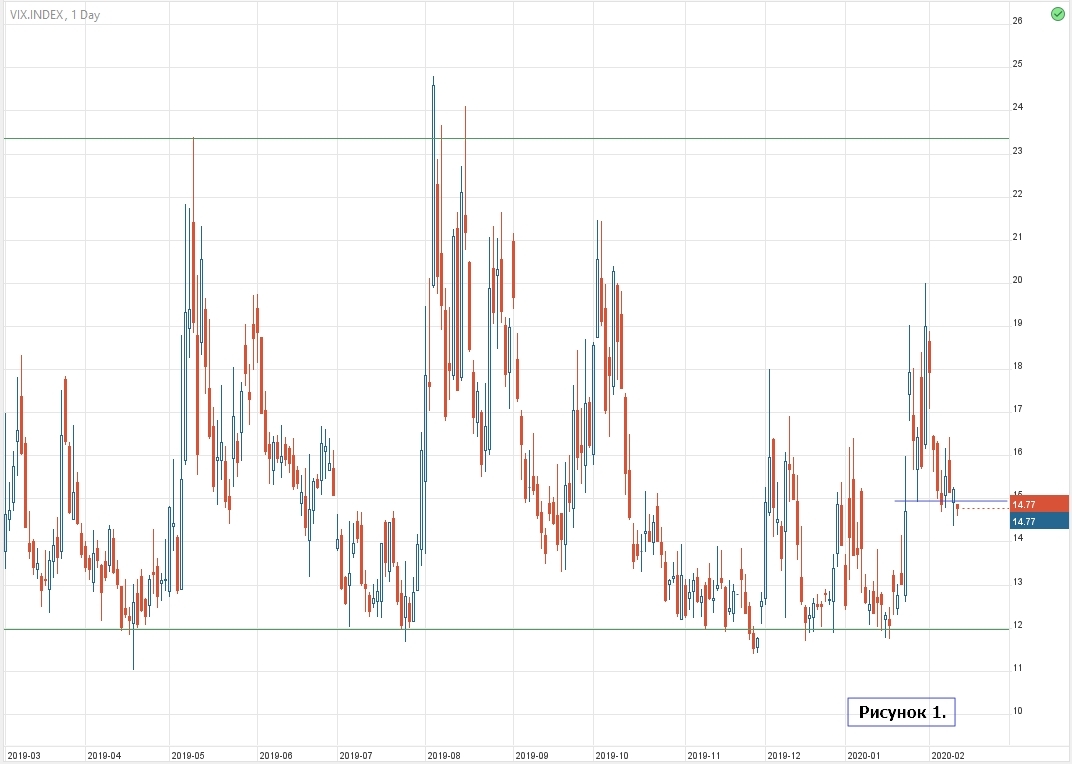

Казалось бы, что индекс волатильности недалеко снижается от 20 и всё ещё далёк от 12, удерживаясь вблизи 15.

Доходность облигаций несколько восстанавливается от 2 %, но также существенно отвалилась от уровня сопротивления в 2,38 %.

А индекс остаётся неубиваемым, обновляя практически каждый день новые исторические высоты.

Конечно, при текущем корреляционном положении, и особенно, если идти от VIX, текущий моментум роста носит явно спекулятивную окраску. На драйверы постоянно приходят, то США-Китай переговоры и стихшие баталии, то коронавирус. Реакция следует на коррекцию незначительная, но уже прилив оптимизма в решении вопроса даёт хорошие толчки индексам.

Причина же остаётся всё той же – попытка разместить дешёвые деньги, не стесняясь поучаствовать даже на вершинах строящейся пирамиды. Рынок просто ожидает, что ФРС и далее будет пассивным наблюдателем, распыляя в преддверии выборов деньги.

Достаточно посмотреть, с какой настойчивостью предлагают нынче финансовые активы: многие брокеры дают возможность купить ETF-инструменты без всяких комиссий.

Часть брокеров предлагают кэшбек от покупки акций (только покупай с нами и процветай), корпорации вещают об ожидании неимоверных прибылей, переписывая по многим акциям разумные пределы показателей P/E. Одним словом оптимизм начинает зашкаливать, как это было в далёком 1929 г.

При этом Джером Пауэлл в очередной раз выступает со свойственной уверенностью в экономических данных, которые, откровенно, далеки от совершенства. Они находятся на уровнях 2016 года уж при таком стимулировании и обработке публики, отсутствие любой обеспокоенности вокруг коронавируса, и всё это ещё раз прибавляет стоимости к глобальным рисковым активам.

Интересно также и то, что золото, как защита от инфляции и кризиса, продолжает находиться на высотах. К чему такая обеспокоенность и интерес к инструменту, если инфляция под контролем, и в экономике нет проблем?

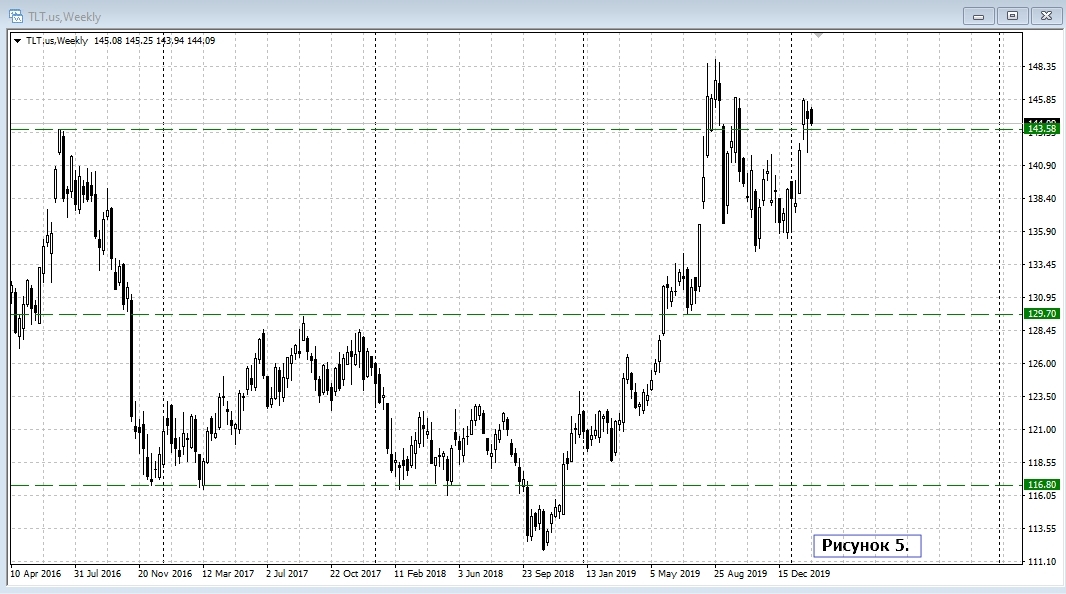

Облигации также близ максимумов… И вновь тот же вопрос: куда подевалась пресловутая корреляция давления на цену при росте индексов?

А вот сырьевая группа, похоже, более точно отражает положение реальных дел, где большая часть определена нефтью: инструмент обваливается от 16.6 и продолжает торговаться ниже 14.6.

Здесь шансы на рост могут прийти теперь не от угасающего спроса, а от координированных действий ОПЕК и ОПЕК+, по урезанию квот добычи нефти или же резко подскочившая инфляция. Это также не исключено при подобной денежной накачке рынка (рис.6).

По факту шиллеровский или гринспеновский иррациональный оптимизм продолжается.

Очевидно лишь одно, что чем выше горка, тем быстрее полёт с неё. Задача же инвестора определить, насколько велик риск при текущей цене. А задача спекулянта - получить хороший моментум, выставив обоснованный защитный стоп-лосс.

Виктор Макеев, финансовый аналитик компании Gerchik & Co.