Обзор рынка FX за 9 сентября 2020 года

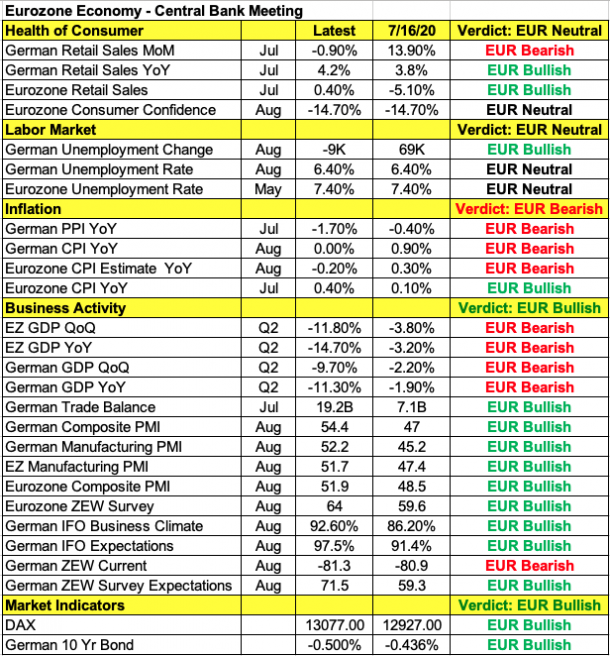

Заседание Европейского центрального банка по вопросам денежно-кредитной политики является важнейшим событием этой недели. Учитывая слабость евро, инвесторы ждут от регулятора «голубиного» тона заявления. Динамика рынка ставок предполагает, что ЕЦБ снизит ставку на 10 базисных пунктов в 2021 году. Пойдет ли центральный банк на снижение ставок в следующем году? Возможно. Но о корректировке ставок на этой неделе и речи не идет. Единственный сценарий, при котором центральный банк может снизить процентные ставки в течение следующих 3-6 месяцев — это полномасштабная вторая волна пандемии и повсеместный жесткий карантин, сопровождаемый обвалом рынков на 20-30%. Некоторые участники рынка предполагают, что вероятность этого события превышает 50%, однако до тех пор ЕЦБ не станет торопиться, предпочитая сохранить пространство для маневра.

С учетом вышесказанного, тон заявления главы ЕЦБ Кристин Лагард наверняка будет «голубиным». По Европе шествует коронавирус, в переговорах по Brexit отсутствует прогресс (что представляет угрозу для всего региона), евро силен, экономический рост замедляется, а инфляция остается подавленной. Второй квартал был крайне тяжелым для еврозоны, и, хотя с точки зрения макростатистики третий квартал будет явно лучше (за исключением инфляции), риск коррекции фондового рынка и ухудшение эпидемиологической обстановки, препятствующее возобновлению экономической активности, намекает на временный характер августовского улучшения показателей деловой активности.

Совсем недавно Федеральная резервная система изменила подход к таргетированию инфляции. Теперь инвесторов интересует, последует ли ЕЦБ примеру своего американского «коллеги» и скорректирует ли сигналы рынкам. Низкая инфляция является более серьезной проблемой для Европы, чем для США. Индекс потребительских цен Германии в годовом отношении остается неизменным, оценка аналогичного показателя еврозоны отрицательна, а базовая инфляция в августе достигла рекордно низкого уровня в 0,4% г/г. Это снижение может вынудить центральный банк снизить свои прогнозы инфляции и предполагает, что меры стимулирования экономики не ограничатся текущими 1,35 триллионами евро.

В среду евро восстановился на сообщениях о том, что центральный банк может озвучить уверенность в перспективах ВВП, а не инфляции. Учитывая комментарии главного экономиста ЕЦБ Лейна о том, что курс EUR/USD важен для регулятора, мы ожидаем от Лагард аналогичного беспокойства. Если мы правы, и ЕЦБ снизит прогноз инфляции, предложив возможность принятия дальнейших мер в декабре, курс евро против доллара может упасть до 1,1650. Однако если регулятор воздержится от серьезных корректировок политики, пара EUR/USD может вновь преодолеть отметку 1,1850.

Восстановление фондового рынка и доходности гособлигаций США помогли паре USD/JPY вновь взять рубеж 106. На прошлой неделе пара торговалась в очень узком диапазоне (между отметками 105,80 до 106,55), причем новостной фон и динамика фондового рынка были единственными потенциальными катализаторами пробоя этого канала. Учитывая наши ожидания дальнейшей коррекции акций, мы считаем потенциал роста пары USD/JPY ограниченным. В четверг будет опубликована статистика по ценам производителей, и, хотя рост компонента фактически уплаченных цен индекса производственной активности от ISM сигнализирует об усилении инфляции, решение ФРС изменить свою инфляционную стратегию заставит инвесторов игнорировать любые улучшения показателя.

Канадский доллар укрепился после публикации решения Банка Канады по денежно-кредитной политике. Как и ожидалось, регулятор не стал корректировать ставки и отметил восстановление экономики в соответствии с прогнозами. Как и другие крупные центральные банки, Банк Канады считает необходимым дальнейшее стимулирование экономики, поскольку «за активной фазой возобновления деятельности последует длительный период неравномерного роста, в рамках которого система будет в значительной степени зависеть от поддержки со стороны центрального банка. Денежно-кредитная политика направлена на поддержание расходов домашних хозяйств и инвестиций в бизнес путем снижения стоимости заимствования капитала».

Австралийский и новозеландский доллары укрепились на фоне сильной макростатистики. Объем кредитования жилищного строительства в Австралии вырос на 8,9%, что более чем в 4 раза превысило ожидания. Потребительские настроения в сентябре также улучшились, несмотря на карантин в штате Виктория. Что касается Новой Зеландии, то индекс доверия деловых кругов от ANZ вырос с -41,8 до -26. В свою очередь, фунт продолжил снижаться после того, как правительство Великобритании заявило о намерении нарушить часть договоренностей с ЕС, лишив законной силы некоторые части протокола по Северной Ирландии.