Заседание Банка Англии прошло в целом соответственно ожиданиям; менять целевые темпы скупки активов никто не пообещал, кроме уходящего главного экономиста Холдейна. Также мы здесь рассмотрим вопрос, поворачивают ли книзу кросс-пары с JPY, и сравним чрезвычайно противоречивые мнения о том, что нам указывает форма кривой доходности США.

Главные темы на валютном рынке: Банк Англии не удивил рынки ничем «ястребиным». Кроссы с JPY прошли пик?

На заседании Банка Англии был повышен прогноз ВВП на 2021 год, и было признано, что инфляция в короткой перспективе может превысить 3%. Однако банк по-прежнему считает, что повышение инфляции будет недолгим. Кроме того, он не стал менять планы скупки активов. В результате небольшие «ястребиные» ожидания рынка прекратились, и фунт стерлингов снова снизился. Ясно, что для более явного изменения позиции банка потребуется больше экономических данных.

График: GBPUSD

Фунт стерлингов довольно резко снизился, поскольку Банк Англии не только не стал делать существенно «ястребиные» заявления, но и, по сути, занял выжидательную позицию. Что-то более интересное может произойти на августовском заседании, если данные по британской экономике продолжат улучшаться, а опасения из-за коронавирусного штамма «дельта» поутихнут. Ожидания повышения ставки на середину 2022 года на пару делений снизились, и фунт теряет напор. Тем временем резко выросший после заседания FOMC доллар США старается закрепиться на новых уровнях, хотя вчера он несколько откатился. Ближайшие значимые уровни – разворотный минимум 1,3707 и минимум диапазона 1,3670, к которому подползает снизу 200-дневная скользящая средняя.

Источник: Saxo Group

Кроссы с JPY прошли пик? Вчера я отметил, что трудно ожидать сохранения нового большого максимума в USDJPY, если доходности длинных облигаций США не поднимутся опять к максимумам за цикл. Сегодня я могу добавить, что это же относится и к кросс-парам с иеной. Хотя 10- и 30-летние доходности показали отскок, до максимумов цикла им еще далеко. Ниже мы еще поговорим о том, почему длинные доходности не обратили внимания на заседание FOMC, а пока пары с JPY, как и пары с USD вчера, сегодня повернули вверх после падения в начале этой недели, не менее чем на половину стершего приобретения прошлой недели. Это похоже на разворот, и я склоняюсь к вероятности новой волны укрепления JPY.

В чём дело с доходностями длинных облигаций США? У аналитиков поразительный разброс мнений о причинах того, что эти доходности после заседания FOMC на прошлой неделе на какое-то время упали. Это совсем не похоже на случай «истерики» 2013 года, когда Бену Бернанке оказалось достаточно сказать, что однажды надо будет сократить скупку активов, чтобы «трежерис», а за ними валюты развивающихся стран, потерпели обвал. На этот раз доходности через несколько дней установились примерно на прежнем уровне, а валюты развивающихся стран несколько снизились, но на этой неделе уже пробуют восстановиться. Обстановка очень низкой волатильности (особенно в кредитных спредах этих стран) им продолжает благоприятствовать.

Вот некоторые из предлагаемых объяснений:

- Сокращение Министерством финансов своего баланса в ФРС создает гигантский спрос на «трежерис» в связи с заливанием банков ликвидностью. Рыночное ценообразование подавлено, и так будет до тех пор, пока рынок не вернется в нормальное состояние – скорее всего, 1 августа, когда Минфин должен завершить перенос фондов.

- По версии Джона Хильзенрата, колумниста Wall Street Journal, это хороший признак, потому что рынок теперь понимает, как будет производиться сокращение стимулирования, а у рынка казначейских облигаций есть фора в предчувствии смены позиции ФРС: доходности отошли от минимумов конца прошлого года.

- Это признак того, что Федрезерву никогда не удастся существенно поднять или нормализовать процентные ставки. Так считают дефляционисты, в том числе Альберт Эдвардс из Société Générale: его последняя статья поступила ко мне только сегодня, она озаглавлена «Желание ФРС нормализовать ставки не может быть реализовано». Сказано сильно! Задуматься об этой точке зрения, если и не поддержать ее, требует характер реакции рыночных ожиданий от ФРС с момента заседания FOMC. Как мы уже указывали в эти дни, ожидания по ставкам на 4–5 лет вперед даже снизились, хотя на 2022–2023 гг. поднялись.

Следующим важным испытанием для пар с USD станет завтрашняя публикация индекса потребительских цен (PCE) по США за май. Также вызывает некоторую тревогу вышедшее сегодня количество новых заявок на пособие по безработице – более 400 тысяч. Не так должно выглядеть восстановление экономики...

Чехия поднимает ставку – EURCZK падает на минимум цикла. Чешский центральный банк, как и ожидалось, поднял ставку на 25 базисных пунктов, до 0,5%. Один «ястреб» хотел даже большего, а глава банка И. Руснок заявил, что не исключает поднятия ставки на всех четырех заседаниях этого года. Крона вчера быстро поднялась (пара EURCZK упала на минимум цикла), но сегодня заметно откатилась назад.

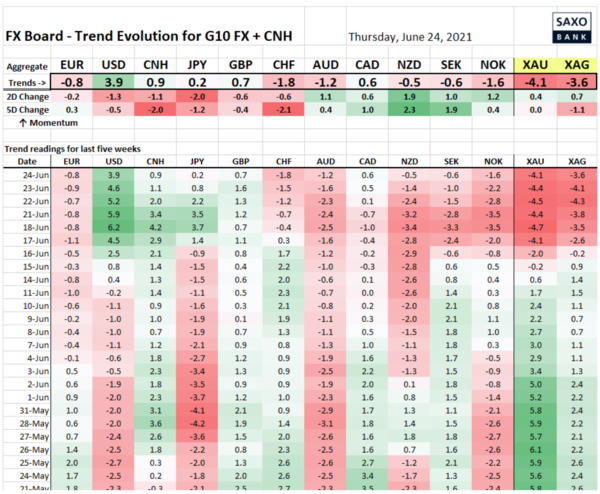

Таблица: Показатели силы и изменения трендов в валютах G10 и юане

Доллар США продолжает начатое после заседания FOMC, но быстро теряет динамику. Почти всё остальное ведет себя очень вяло.

Источники: Bloomberg, Saxo Group

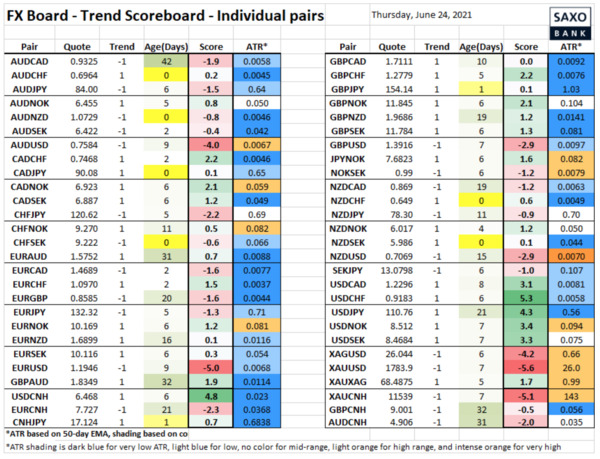

Таблица: Данные трендов по отдельным валютным парам

Кросс-пары с JPY начинают отходить обратно, как отмечено выше, так что иена должна укрепить свои позиции (см. выше). NZD снова пробует отскочить.

Источники: Bloomberg, Saxo Group

Предстоящие события экономического календаря (время всех событий указано по Гринвичу):

- 18:00 – Объявление ставки центрального банка Мексики

- 20:00 – Выступление Т. Баркина из ФРС (голосующего члена FOMC)