На российской бирже может состояться еще одно любопытное размещение.

Недавно стало известно, что один из крупнейших частных операторов медицинских услуг в РФ, компания ЕМС («Европейский медицинский центр») намерена провести IPO на Московской бирже.

Решили разобраться, насколько может быть интересно данное размещение.

Что известно об IPO ЕМС к текущему моменту?

– Размещаться будет кипрская компания United Medical Group, работающая под брендом ЕМС.

– Инвесторам будут предложены депозитарные расписки (ГДР), каждая из которых соответствует 1 акции ЕМС.

– Индикативный ценовой диапазон определен на уровне $12,5-14,0 за ГДР.

– Исходя из диапазона, сама компания оценена в $1,125–1,260 млрд.

– Предполагается, что free float после размещения составит приблизительно 44%.

– Организаторы IPO – Citigroup (NYSE:C), JPMorgan (NYSE:JPM) и VTB Capital.

Давайте проанализируем текущее состояние ЕМС, для чего рассмотрим триггеры компании, а также риски, которые могут быть сопряжены с инвестициями в ее ГДР. Кроме того, проведем сравнительный анализ, для того, чтобы понять, насколько дорого или дешево относительно аналогов размещается ЕМС.

Триггеры ЕМС

– Динамичное развитие рынка частных медицинских услуг в РФ. По данным Росстата и NEO Center, с 2016 по 2019 гг. рынок вырос на 53% до 270 млрд руб. Как ожидается, в 2025 г. объем рынка может вырасти еще на 85-90% и превысить 500 млрд руб.

– Лидерские позиции компании на рынке. ЕМС является одним из ведущих игроков, соответственно, компания может стать реальным бенефициаром роста рынка.

– Рост финансовых показателей. Так, в 2020 г. выручка ЕМС увеличилась на 12% до $275 млн, а EBITDA – на 20% до $111 млн. Рентабельность EBITDA при этом составила около 42%. Это сравнительно высокий показатель. К примеру, у компании MD Medical («Мать и дитя», MCX:MDMGDR) в 2020 г. маржа EBITDA составила 32%.

– Высокие дивиденды. Согласно дивидендной политике ЕМС, на выплаты планируется направлять 100% чистой прибыли по МСФО. В 2021 г. компания может заплатить около $135 млн, что соответствует доходности около 11% годовых, если считать по средней цене диапазона размещения. При этом надо отметить, что в ближайшие годы компания не планирует существенных капвложений, так что шансы на то, что она будет распределять прибыль, достаточно высоки.

– Высокая степень диверсификации выручки. Основную часть выручки ЕМС получает от лечения онкологии (около 18%). Далее идут сегменты услуг в области женского здоровья, терапии, травматологии и неотложки. Также компания оказывает услуги в области хирургии и нейрохирургии, стоматологии, сердечно-сосудистых заболеваний и проч.

– Потенциально высокая ликвидность акций на рынке. Free float в размере 44% – это большая редкость на российском фондовом рынке. Отметим, что такой большой free float – принципиальное желание акционеров.

– Мобильная платформа «Здоровье на 360». Компания идет в ногу со временем и оказывает свои услуги с использованием весьма удобной онлайн-платформы.

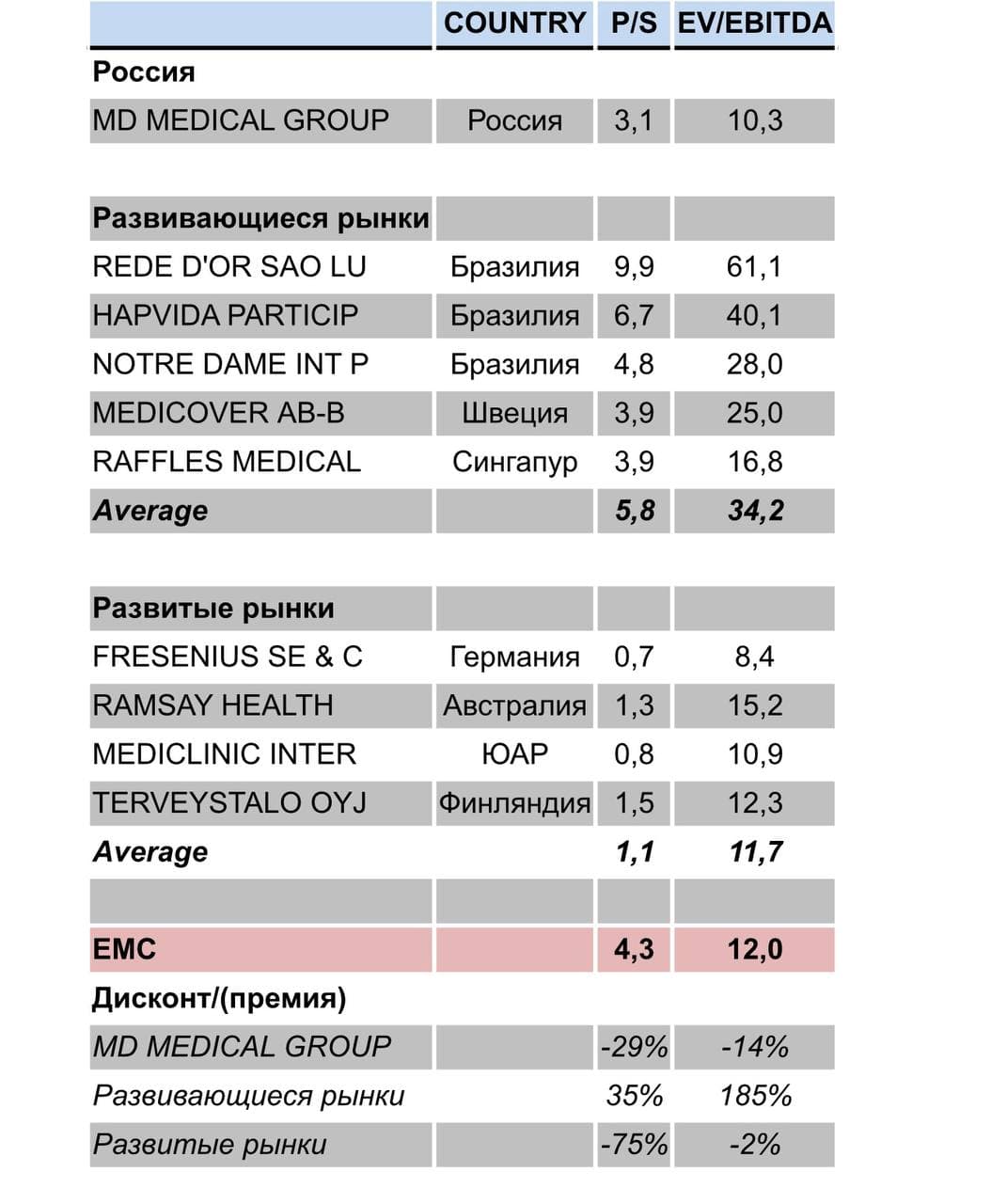

Теперь несколько слов о том, как компания оценена (предварительно) в сравнении с аналогами. Для этого мы применили классический сравнительный анализ, который дал много пищи для размышлений.

ЕМС намерена, как мы видим из таблицы, разместиться несколько дороже, чем сегодня торгуется по P/S и EV/EBITDA MD Medical Group («Мать и дитя»). По предварительным параметрам IPO, ЕМС оценена по этим мультипликаторам в примерно в 4,3х и 12,0х соответственно.

В принципе, премия к MD вполне объяснима различной спецификой и более динамичным рынком, на котором работает ЕМС. Кроме того, последняя имеет более высокую рентабельность, высокие дивиденды и отличные перспективы роста некоторых направлений (например, онкология или кардиология). Плюс более высокие дивиденды и отличная предполагаемая после IPO ликвидность.

Гораздо более любопытная картина складывается при сравнении ЕМС с аналогичными компаниями с развивающихся рынков: здесь мы видим существенный дисконт оценки ЕМС при размещении к среднеотраслевым коэффициентам. На наш взгляд, в основном на это и будут ориентироваться инвесторы в ходе IPO. Сравнение с компаниями развитых рынков здесь приведено чисто иллюстративно.

Несколько слов о рисках

– Сравнение с MD Medical Group. Более высокая оценка компании на размещении в сравнении с единственным российским аналогом может: а) отпугнуть определенный процент инвесторов; б) заставить компанию и организаторов понизить ценовой диапазон.

– Конкуренция на рынке. Мы говорили о том, что российский рынок частных медицинских услуг развивается и растет. Но параллельно растут и конкуренты. Рынок, на самом деле, очень насыщенный: «Медси», «СМ-Клиник», «Медицина», «Будь здоров» и многие другие тоже хотят отвоевать больше места под солнцем. Конкурентная борьба тут идет нешуточная.

– Внешние факторы: удачно ли выбран момент? Летом рынки может накрыть коррекция, мы об этом неоднократно говорили. Проводить IPO в момент, когда на рынках повышенная волатильность – это определенный риск.

Выводы

IPO ЕМС – это однозначно интересно. Экспресс-анализ компании показывает, что фундаментально это достаточно сильная история с прочными позициями на рынке, высокой рентабельностью, низким долгом и хорошими перспективами дальнейшего роста. Более того: российский фондовый рынок пополнится компанией из сектора, который у нас почти не представлен, а это может вызвать дополнительный интерес инвесторов. Да, безусловно, риски есть, но где их нет?

Будем внимательно следить за развитием событий. Не исключено, что будем участвовать в IPO ЕМС в нашем сервисе по подписке.

Следите за обновлениями.