Инфляция в США продолжает выходить за графики. Столь резкое повышение усиливает важность действий ФРС и других политиков, заставляя рынки с напряжением ожидать их комментариев и намеков на дальнейшие шаги.

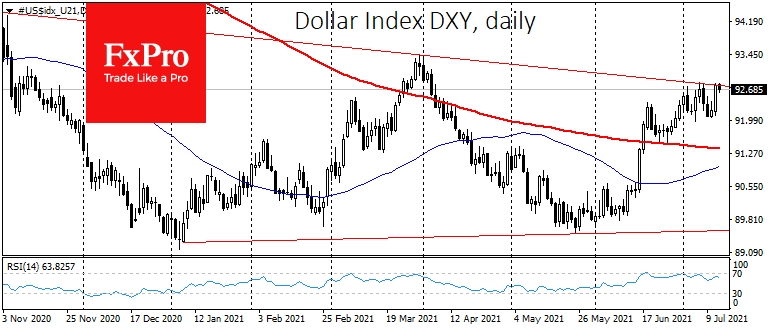

Первоначальная реакция рынка на 5.4% инфляцию в США по итогам июля указывала на выжидательный настрой. Индекс доллара подошёл к линии сопротивления торгового диапазона, однако, ему не хватило импульса для развития роста.

Сегодня DXY отступает от области максимумов этого месяца на 92.8, а EUR/USD не оставляет попытки вернуться выше 1.1800.

Другой индикатор настроений на рынках, пара USD/CNH, демонстрирует сдержанную динамику после некоторого роста юаня в конце прошлой недели.

Это же касается и рынка акций. Основные индексы США переписали исторические максимумы, а в конце дня незначительно отступили от пиковых значений, сохраняя в среду утром вялую нисходящую динамику.

Сам факт укрепления доллара и ослабления акций под закрытие американской сессии говорит о том, что управляющие фондами делают ставку на усиление ястребиной риторики ФРС в ответ на взлёт инфляции.

Такая реакция заложена в рефлексы центробанков, но рынки вполне разумно берут паузу для прояснения позиции. На это есть причины.

После мирового финансового кризиса в США и ряде многих развитых стран отмечался хронически низкий уровень инфляции. Он стал препятствием для нормализации политики и считался нормой даже для периодов уверенного экономического роста. Этот тренд в последнее время неоднократно назывался новой нормой, и пока центробанки закладывают в прогнозы именно такой сценарий.

Вторая причина – реакция долговых рынков. Высокие показатели инфляции идут рука об руку с понижением доходностей долгосрочных облигаций, что контрастирует с динамикой начала года. Тогда, когда страх инфляционного роста гнал доходности 10-леток к двухлетним максимумам. Таким образом долговой рынок даёт понять, что долгосрочные инфляционные ожидания под контролем, как того и желает Федрезерв.

По указанным выше причинам, над ФРС пока нет значимого давления по сворачивания стимулов, несмотря на скачок инфляции. Пока мы по-прежнему ожидаем услышать официальные сигналы о скором сворачивании QE уже на заседании в конце июля или на симпозиуме в Джексон-Хоул в конце августа. Сюрпризом для нас станет резкое ужесточение тона американского ЦБ или Пауэлла уже сегодня на слушаниях в Конгрессе или позже в течение недели. В этом случае будет обеспечен необходимый импульс для слома устоявшейся тенденции и дан старт долларового ралли.

Команда аналитиков FxPro