На китайских рынках развивается обвал вслед за продолжающимся ужесточением регуляции крупных IT-компаний. Индекс Hang Seng растерял все завоевания с ноября прошлого года, снизившись за три дня более чем на 10%. Однако эти колебания пока рассматриваются инвесторами в качестве локальной истории. Динамика действительно разнонаправленная: американские индексы накануне обновляли максимумы, а европейские площадки и индексные фьючерсы с начала дня торгуются в небольшом минусе.

Не стоит игнорировать это снижение, пусть оно пока и не кажется чем-то существенным. Стоит вспомнить, что слишком часто первоначальные проблемы Китая запускали цепную реакцию на мировых площадках. Это касается как торговых споров США и КНР, так и коронавирусного спада, который развитые рынки игнорировали более месяца, прежде чем стартовала бурная распродажа в феврале 2020.

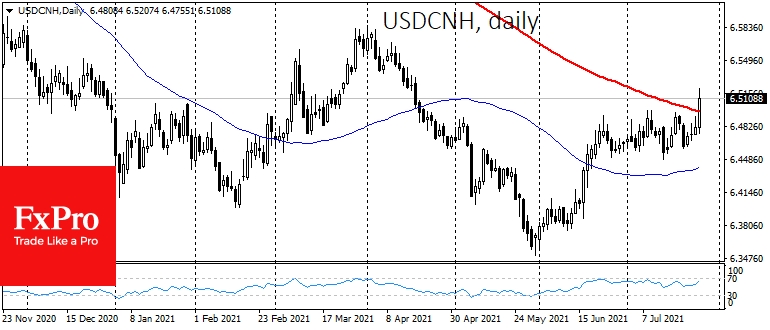

Примечательно, что пара USD/CNH сегодня пересекла 200-дневную скользящую среднюю. Получается, что повышение волатильности китайского рынка подстегнуло восстановление бычьего тренда по доллару и усилило тягу в защитные активы на фондовых рынках.

На наш взгляд, по акциям США и по ряду развитых рынков бычий тренд идет в значительной степени по инерции: инвесторы распродают китайский рынок и покупают американский. Однако история последних лет надежно обучила нас, что из-за глобализации участники торгов могут очень быстро переключаться на режим тотальной распродажи при устойчивом давлении на отдельно взятый крупный рынок.

Инвесторам стоит обратить внимание не только на падающие акции Китая, но и общую тенденцию перетока капитала в защитные активы ввиду падения доходностей гособлигаций развитых стран. Все это – несмотря на прогнозы по сворачиванию стимулов со стороны ФРС, что в нормальные времена, наоборот, давило бы на облигации и повышало их доходность.

Такую взаимосвязь не могут не замечать в Федрезерве, чье заседание по монетарной политике состоится позже на этой неделе. Широко закрытые глаза американского регулятора на скрытые тренды рынка способны кардинальным образом усилить и расширить тягу в защитные активы, реализовавшись в распродаже по акциям и дальнейшем росте доллара.

Все больше признаков, что американская валюта расчищает себе путь вверх, доказывая статус валюты-убежища в период турбулентности на финансовых рынках. ФРС по силам либо снизить накал, либо дать основания для его усиления в случае намеков на скорое сворачивание стимулов.

Команда аналитиков FxPro