Похоже, мировые рынки находятся в фазе, когда начинают жить отдельно от экономических отчётов и показателей. Иначе сложно объяснить, почему вчера котировки оставались под давлением на фоне весьма позитивных новостей.

Так, Международный валютный фонд повысил оценку темпов роста ВВП в 2022 году с 4.4% до 4.9% после 6%-го роста в 2021. Прогнозы на этот год были улучшены для США (с 6.4% до 7.0%), еврозоны (с 4.4% до 4.6%) и Великобритании (с 5.3% до 7%). В то же время оценки роста Китая снижены с 8.4% до 8.1%, оставаясь на весьма высоких уровнях.

Цены на жилье в США на полной скорости идут вверх, прибавив в мае еще 1.7%, согласно оценке FHFA. Другой уважаемый индекс, Кейса-Шиллера, отметил 17% г/г рост стоимости домов в крупнейших американских метрополиях. Эти данные недалеки от рекордных 17.1%, достигнутых в 2004.

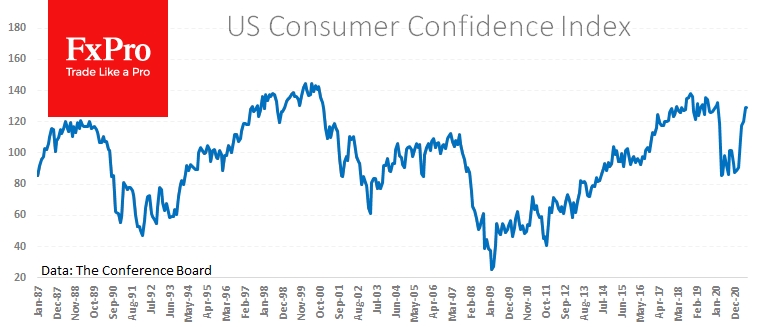

Вместе с ценами на недвижимость растёт и потребительская уверенность. Индекс от Conference Board достиг уровня 129.1 против пиковых значений в феврале 2020 на 132.6. В диапазоне 130-140 располагается область исторических максимумов, которых индекс достигал в 2018 и 2000 году. Можно сказать, что это уровни пикового оптимизма, и последующий разворот настроений способен запустить масштабную коррекцию рынков.

Конечно, катализатором обычно является не потребительская эйфория, а ее охлаждение. Логичным ответом политиков на рекорды рынков и оптимизм потребителей станет сокращение кризисных мер поддержки, а также излишне быстрое сворачивание программ QE.

Пока же для подобных страхов не так много оснований. До сих пор американские законодатели не спешили убирать поддержку, а рассматривали все новые пакеты стимулов. Китай сегодня уверял, что не стоит опасаться системных рисков, и что «наезд» на ряд IT-компаний не означает войну с частным бизнесом и фондовыми рынками. В результате индекс Hang Seng развернулся к росту внутри дня, отступив от 12-месячных минимумов.

Также на валютном рынке стоит отметить затишье в преддверии решения и комментариев ФРС сегодня вечером.

Сохранение мягкой позиции регулятора может усилить откат доллара от максимумов диапазона с ноября.

Если же регулятор даст четкий сигнал сворачивания QE, доллару будет по силам вернуться к росту и сходу пробить сопротивление. Благодаря затянувшейся консолидации с начала месяца, игроки подтянули стоп-ордера близко к текущим уровням, рискуя усилить волатильность.

Команда аналитиков FxPro