Специально для Investing.com.

Трудно поверить, что всего пятнадцать месяцев назад фьючерс WTI на NYMEX обрушился до рекордно низких -40,32 долларов за баррель (да, держатели фьючерсов готовы были доплатить за то, чтобы их сбросить).

Тогда, 20 апреля 2020 года, на нефтяной рынок обрушился почти «идеальный медвежий шторм». Разногласия среди членов ОПЕК не позволили картелю своевременно отреагировать на глобальную пандемию, которая привела к падению спроса на энергоносители. Ситуация усугубилась тем, что в марте 2020 года объем нефтедобычи в США достиг рекордных 13,1 миллионов баррелей в день. В результате цены ушли в крутое пике, а контанго (или премия за отсрочку расчета по сделке) достигло максимума за многие годы, если не за всю историю.

Трейдеры старались покупать «близлежащую» нефть, продавая контракты с отсрочкой поставки. В апреле хранилища заполнились, а значит, поступающую нефть WTI (чей хаб не имеет выхода к морю) негде было запасать. В результате майский фьючерс начал стремительно дешеветь, опустившись сначала до нуля, а затем и до отрицательных значений. Дно удалось нащупать только на минус 40 долларах за баррель.

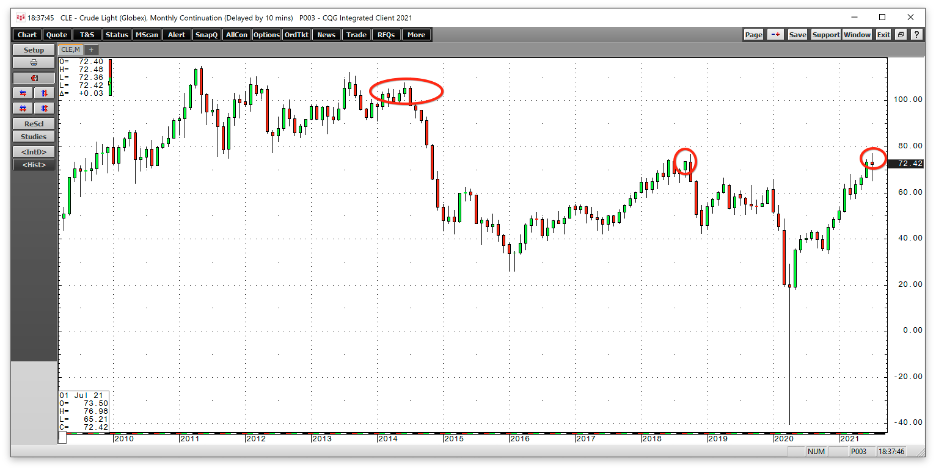

С тех пор на фьючерсном рынке формируется серия растущих минимумов и максимумов. Последний пик пришелся на 6 июля, когда энергоносители ненадолго преодолели отметку октября 2018 года и уровень технического сопротивления в 76,90 доллара за баррель. Фьючерс следующего месяца достиг $76,98, что на 117,30 доллара выше минимума от 20 апреля 2020 года.

Ралли последнего года не было прямолинейным, но к последним максимумам коррекция все же назрела. Почву для распродажи подготовили компромисс альянса ОПЕК+ (который изначально не смог согласовать новые квоты на своем очередном заседании) и новости о стремительном распространении дельта-штамма коронавируса.

Буря разразилась 19 июля

До июльских событий сильнейшей распродажей 2021 года было мартовское снижение; между 8 и 23 марта цена упала с 67,98 до 57,25 долларов за баррель. Наибольшие потери фьючерсы понесли 18 марта, когда сентябрьский контракт упал на $4,35.

Источник: CQG

С мартовской коррекции по 6 июля фьючерсы формировали растущие максимумы и в итоге преодолели пик 2014 года, с которых начали снижаться. Компромисс ОПЕК+ в отношении постепенного наращивания добычи и скачок заболеваемости дельта-штаммом коронавируса привлекли «медведей». Уже к 20 июля цена упала с максимума от 6 июля в 76,98 доллара до 65,21 доллара. 19 июля сентябрьский фьючерс потерял $4,64, что стало сильнейшим падением 2021 года.

Предыдущий минимум остался нетронутым

Как известно, распродажи нефти куда агрессивнее, чем периоды роста. Да, с апреля 2020 года рынок восстанавливался практически без остановок (с минимальными откатами), однако воспоминания об отрицательных ценах еще свежи в памяти участников рынка, делая перспективы коррекции крайне пугающими. Мартовское падение привело к формированию более высокого минимумам, вслед за чем цены обновили локальный максимум. В начале июня коррекция также сменилась ростом к новому пику.

Распродажа этого месяца пополнила серию растущих минимумов по фьючерсам WTI и Brent. С каждым разом тормоза на этом «падающем лифте» срабатывают все лучше, а поездка вверх возобновляется очень быстро.

Нефть не задержалась на своих минимумах

В марте дно было достигнуто за две торговые сессии, тогда как в июле цены нащупали поддержку уже на следующий день.

Источник: CQG

Как видно из графика, мартовская и июльская коррекции привели к снижению открытого интереса — общего количества длинных и коротких позиций на рынке нефтяных фьючерсов. Снижение открытого интереса по мере падения цен обычно говорит о несостоятельности медвежьего тренда. Более того, коррекции «очищают» рынок от слабых длинных позиций.

Коррекция сопровождалась снижением импульса и индикатора относительной силы, при этом показатели росли вслед за ценами по мере восстановления. Учитывая склонность энергоносителей к агрессивным распродажам, волатильность в эти периоды подскакивает. Показатель вырос до 39,25% в марте и 52,21% — в июле. Если ситуация повторяется, и цены на пути к новому максимуму, показатель дисперсии в ближайшие дни и недели снизится.

Коррекции могут пугать, но они очищают рынок, и «бычий» тренд сохраняется.

Противоречия в логике рынка

Одной из главных причин роста цен на нефть стала новая энергетическая политика США. В январе президент Байден отменил проект трубопровода Keystone XL, по которому нефть должна была транспортироваться с нефтеносных песков канадской Альберты в Стил-Сити (Небраска), а затем в Кушинг (точку отгрузки нефтяных контрактов NYMEX).

Затем в мае Администрация запретила бурение и применение технологии гидроразрыва для добычи нефти и газа на федеральных землях Аляски. Но пока США проводят «зеленую» энергетическую политику, спрос на нефть не падает.

Массовая вакцинация укрепляет коллективный иммунитет, благодаря чему люди возвращаются к нормальной жизни, увеличивая потребность в энергоносителях. Нефтепродукты продолжают обеспечивать основную долю потребления, поскольку с их помощью ездят автомобили и грузовики, летают самолеты и работает транспортная инфраструктура. На декарбонизацию экономики уйдут годы, если не десятилетия.

И хотя рост цен на энергоносители может казаться нелогичным в условиях «зеленой» политики, растущий спрос вернул власть над рынком картелю ОПЕК и его главному союзнику в лице России. А, как известно, альянс ОПЕК+ в первую очередь нацелен на максимизацию прибыли его стран-участниц.

Между тем, нефть — не единственный энергоноситель, движущийся по восходящей траектории. Другие ископаемые виды топлива также обновили многолетние максимумы.

Источник: CQG

На этой неделе фьючерс на природный газ достиг максимума декабря 2018 года в 4,187 доллара за миллион британских тепловых единиц. Однако более важно то, что июльские цены в последний раз превышали отметку $4 в 2014 году. При этом семь лет назад тренд был направлен вниз, а сейчас — вверх.

Уголь уже давно является ругательным словом среди защитников окружающей среды. Однако Индия и Китай, в которых суммарно проживает более трети мирового населения, по-прежнему демонстрируют растущий спрос на этот энергоноситель. Борьба с загрязнением окружающей среды привела к сокращению добычи угля, в результате чего спрос поднял цены до многолетних максимумов.

Источник: Barchart

28 июля контракт на энергетический уголь с поставкой в Роттердам закрылся на отметке $138,60 за тонну, что соответствует уровням 2008 года.

Фактически, по состоянию на конец июля все ископаемые виды топлива торгуются на «бычьем» рынке.

Нефть приближается к трехзначным ценам, а бензин готовится бросить вызов отметке в $3 за галлон

Фундаментальные факторы рынков нефти и газа поддерживают восходящее движение цен. По состоянию на 23 июля США добывали 11,2 млн баррелей в сутки, что на 14,5% ниже рекордного пика марта 2020 года. Сдвиг в энергетической политике США ограничивает добычу.

При этом запасы нефти, бензина и дистиллятов снизились. По данным Управления энергетической информации, с 1 января по 23 июля коммерческие запасы нефти сократились на 57,8 миллиона, бензина — на 2,4 миллиона, а дистиллятов — на 13,8 миллиона баррелей.

Запасы природного газа в хранилищах США остаются низкими, а зимний отопительный сезон не так далеко, как кажется.

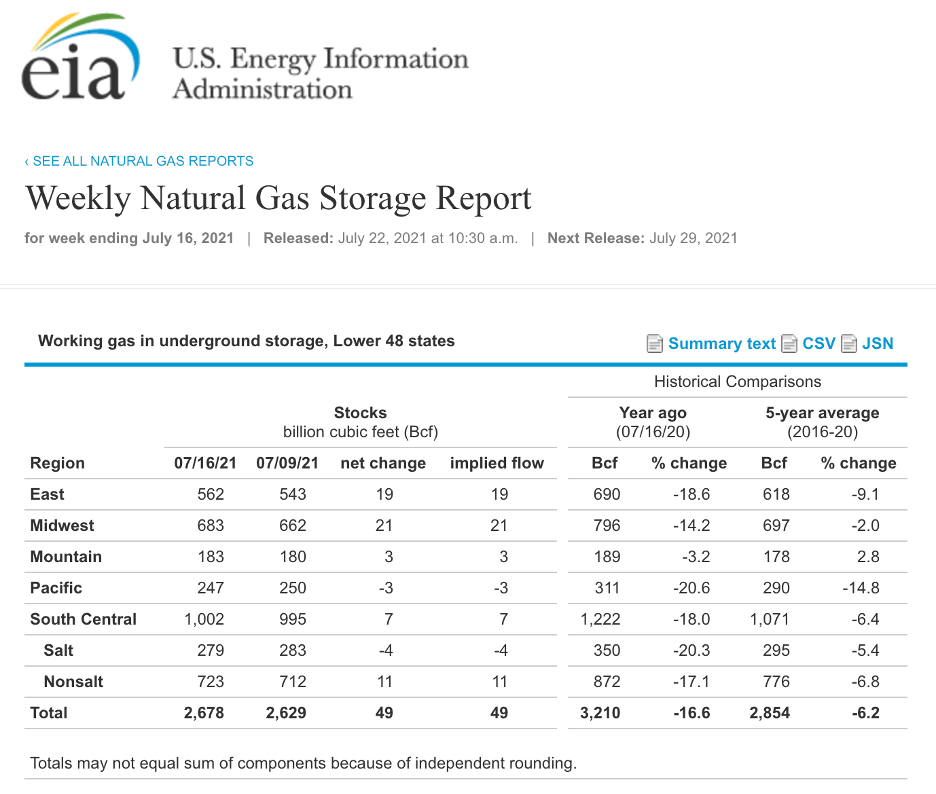

Источник: EIA

Как видно из графика, 16 июля запасы природного газа были на 16,6% ниже прошлогоднего значения и не дотягивали 6,2% до среднего пятилетнего показателя.

До недавней коррекции фьючерс ближайшего месяца на нефть WTI достигал 76,98 долларов за баррель.

Source: CQG

Цена немного превысила максимум октября 2018 года в 76,90 долларов за баррель, что открыло путь к следующему таргету в 107,73 доллара от июня 2014 года.

Источник: CQG

Что касается бензина, то он достиг 2,3402 доллара за галлон, пробив максимум мая 2018 года в 2,2855 доллара. Следующая остановка — 3,1520 доллара (максимум июня 2014 года). Для природного газа ближайший целевой уровень расположен на максимуме ноября 2018 года в 4,929 доллара, а следующий — на отметке февраля 2014 в 6,493 доллара.

19 июля нефть просела, но не опустилась ниже предыдущего минимума. Если динамика последних пятнадцати месяцев показательна, то мы вправе ожидать дальнейшего роста традиционных энергоносителей. Тренд — лучший трейдера. А когда фундаментальные и технические факторы указывают в одном направлении, они становятся мощной силой. Риск коррекции будет расти вместе с ценами, но путь наименьшего сопротивления сейчас пролегает вверх.