Азиатские рынки вновь теряют позиции в пятницу и находятся на пути к худшему месячному снижению с марта прошлого года. Однако мы все же обращаем внимание на заметное улучшение настроений по сравнению с началом недели.

Пятничное падение площадок Азии на 0.8% по MSCI Азиатско-Тихоокеанского региона вполне объясняется тягой в доллар и давлением на рисковые активы в конце месяца и недели, которое может растянуться до конца дня.

В то же время новостной фон пока остается на стороне ослабления доллара. Макроэкономические данные не сумели удивить. Число людей, получающих пособия по безработице в США вновь стагнирует после импульса снижения в начале второго квартала, а число первичных обращений последние две недели вновь превышает 400 тыс.

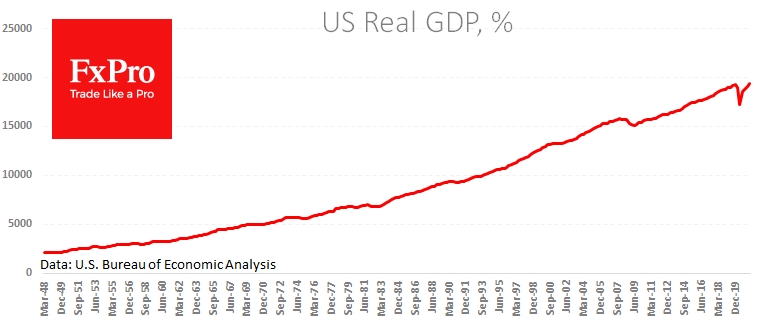

Согласно предварительным оценкам американского ВВП за второй квартал, размер экономики на 0.5% превысил пик перед пандемией. Однако темпы роста в прошлом квартале все же не ускорились, как того ожидало большинство экономистов. Аннуализированный прирост составил 6.5% против 6.3% кварталом ранее.

Данные в целом позволяют говорить о сравнительно высоком темпе роста экономики, однако стагнация рынка труда вызывает настороженность и не создает условий для нормализации монетарной политики. В то же время ВВП весьма быстро восстанавливается на предкризисную траекторию.

Это можно считать худшим сценарием для доллара, который вынудит ФРС придерживаться выжидательного подхода, закрыть глаза на высокую инфляцию и продолжить питать экономику легкими деньгами. Частично, эта ликвидность идёт на рынки, вызывая дополнительный рост цен на биржевые активы.

Не стоит забывать и о фундаментальной причине ослабления американской валюты: высокая инфляция разъедает ее покупательную способность. Сейчас доходность двухлетних облигаций США составляет 0.2% при инфляции в 5.4% и прогнозах роста цен на 3.4% в 2021 и 2.1% в 2022.

По большому счёту, доллар удерживается на плаву лишь благодаря статусу резервной валюты и высокой степени неопределённости в мире. Прямо сейчас сложно подобрать ему альтернативу: у каждого региона свой набор страхов, от опасений перед стагнацией Европы до угрозы рыночному капитализму в Китае.

Однако инвесторам стоит помнить, что когда-то основной резервной валютой был британский фунт, чья сила опиралась на власть в колониях. Впрочем, это не остановило стерлинг от снижения в середине века.

Роднит Великобританию полувековой давности и нынешние Штаты не только положение их национальной валюты как резервной, но также высокий и продолжающий увеличиваться уровень госдолга. Высокая долговая нагрузка, как и стагнирующий рынок труда, будет связывать руки ФРС на пути к нормализации монетарной политики.

Команда аналитиков FxPro