Экономика США по-прежнему сильна.

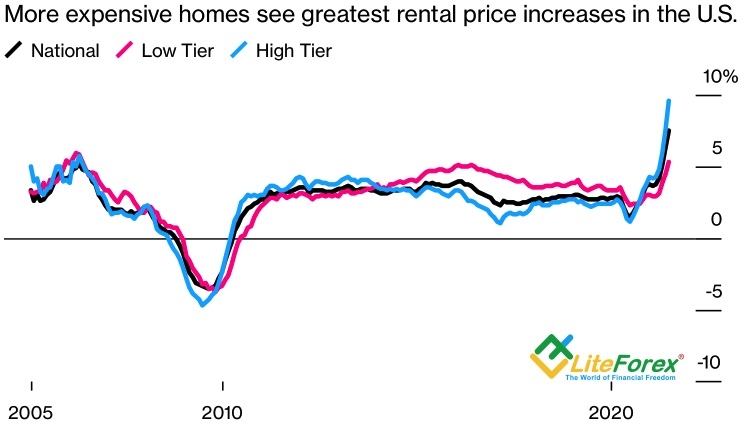

Самое простое объяснение, почему именно крупные игроки двигают финансовыми рынками, — они знают то, чего не знают все остальные. Правильный ответ — они смотрят не туда, куда смотрит толпа. Пока большинство инвесторов паниковали по поводу снижения розничных продаж на 1,1% в июле и связанного с ним падения фондовых индексов США, профессионалы продавали EUR/USD, глядя на динамику арендной платы. В июне ее рост ускорился до 7,5% и, вероятнее всего, не покажет никаких признаков замедления в ближайшем будущем на фоне горячего рынка жилья.

Когда толпа проглотила наживку ФРС, утверждающей, что высокая инфляция – это временно, дальнейший рост CPI и PCE может серьезно изменить расстановку сил на долговом и валютном рынках. Нет ничего более постоянного, чем временное. Удельный вес арендной платы составляет около 30% от базовой инфляции, и ее самый быстрый всплеск в мае в процентном отношении, по меньшей мере, с 2005 с последующим продолжением восходящей тенденции в июне о многом говорит.

Динамика арендной платы в США

Источник: Bloomberg

Да, связанные с предложением факторы, толкавшие индекс расходов на личное потребление вверх ранее, вероятнее всего, окажутся временными. Но им на смену придут новые драйверы роста – цены на аренду и зарплата. Инфляция превратится в долгоиграющую проблему, вынуждая ФРС агрессивно сокращать QE и повышать ставки. А это прямой путь к укреплению доллара США.

Прекрасно понимает сложившуюся ситуацию президент ФРБ Бостона Эрик Розенгрен. По его мнению, текущее восстановление после рецессии не похоже на предыдущее. Тогда Федрезерв при помощи программы количественного смягчения стимулировал подавленный спрос. Сейчас со спросом все в порядке. Более того, продолжая покупать активы, центробанк еще больше его нагревает, способствуя росту цен. От QE следует как можно быстрее отказаться, завершив программу к середине 2022.

На мой взгляд, Розенгрен прав. Когда проблемы создают предложение и недостаток рабочей силы, количественное смягчение – непозволительная роскошь. Что касается снижения розничных продаж в июле – это не более чем откат после имевшего ранее всплеска. Да, в августе может быть еще хуже, так как число инфицированных COVID-19 растет, и американцы напуганы этим обстоятельством. Но ни о какой яме за углом речи не идет. По мнению Morgan Stanley, из-за замедления потребительских расходов, темпы роста ВВП США в третьем квартале скромно сократятся – с 6,9% до 6,5%.

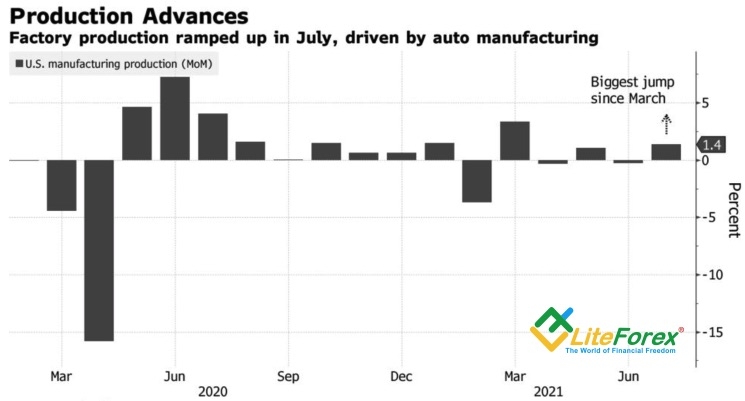

То, что со Штатами все в порядке, подтверждает и самое быстрое расширение промышленного производства в июле за последние 4 месяца.

Динамика промышленного производства США

Источник: Bloomberg

Стабильно высокая инфляция, агрессивная ФРС и рост волатильности на рынке акций США. Что может быть лучше для гринбэка? Возвращение EUR/USD к области апрельского дна – цветочки, ягодки начнутся в сентябре после сильного отчета о рынке труда и заседания FOMC. Пока же в центре внимания инвесторов находится протокол июльской встречи. «Ястребиные» сюрпризы от Федрезерва чреваты продолжением пике основной валютной пары в направлении второго из трех ранее обозначенных таргетов на 1,166.

Дмитрий Демиденко для LiteForex

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар не видит ямы за углом

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+