Объем средств, которыми управляют биржевые фонды (ETF), продолжает расти впечатляющими темпами. Согласно свежим данным, «за первые пять месяцев 2021 года ETF зафиксировали чистый приток почти в 282 миллиарда долларов… За последние три года чистый приток капитала в фонды США составил 1,2 триллиона долларов».

При этом на рынок регулярно выходят новые ETF. По данным Нью-Йоркской фондовой биржи (NYSE), в настоящее время в США зарегистрировано 2567 ETF. За первые шесть месяцев 2021 года «дебютировали 127 новых активных ETF, а на рынок впервые вышли 24 эмитента, в результате чего общее количество компаний, предлагающих активные стратегии управления, достигло 117».

Сегодня мы рассмотрим два новых ETF, которые могут понравиться широкому кругу читателей. Оба фонда все еще не могут похвастаться значительным капиталом, а работа с ними требует повышенного внимания, поскольку анализ их исторической динамики невозможен.

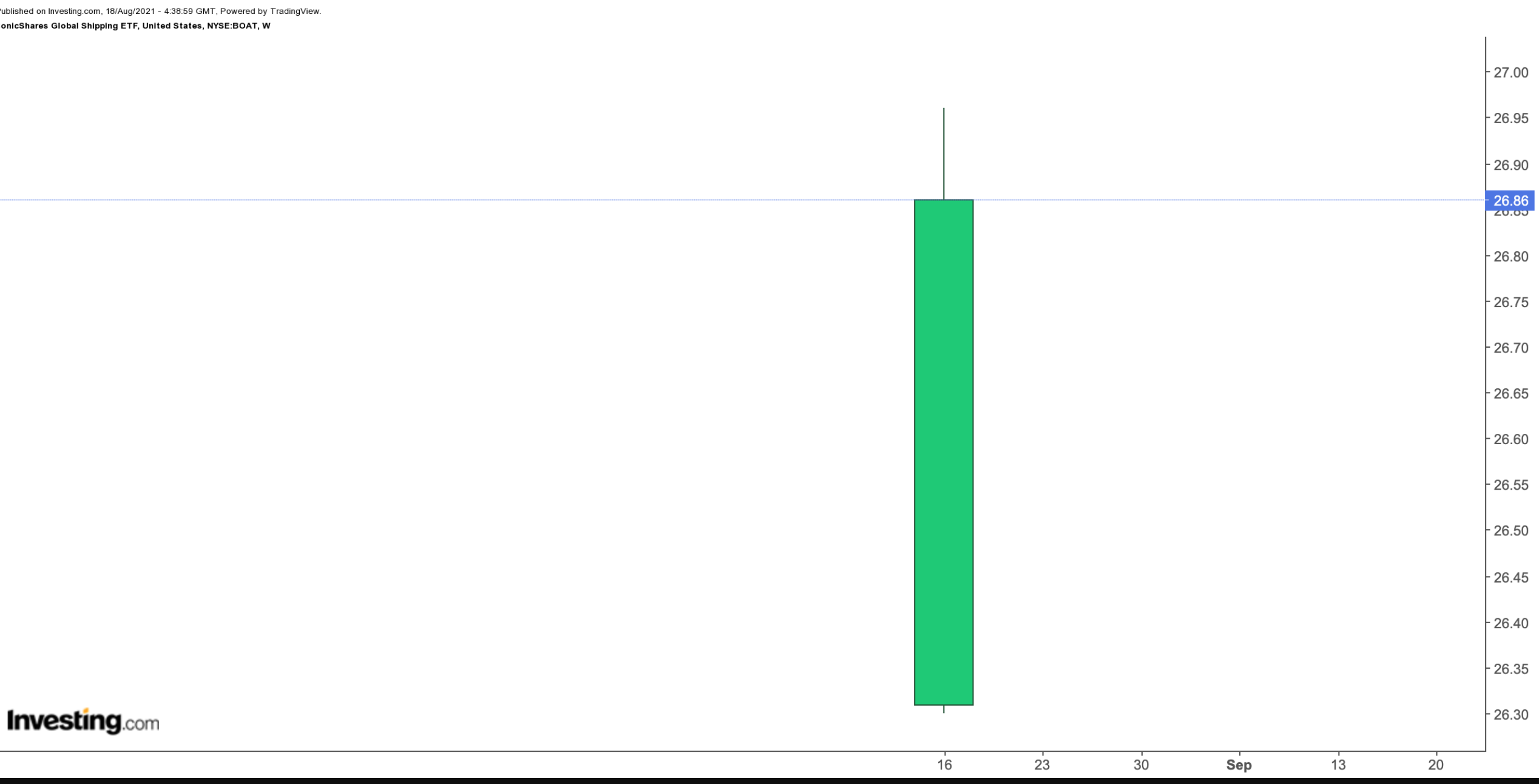

1. SonicShares Global Shipping ETF

- Стоимость: $26,86;

- Годовой диапазон торгов: $24,49-27,07;

- Издержки инвестирования: 0,69%.

Организация экономического сотрудничества и развития (ОЭСР) подчеркивает:

«Основным видом транспорта в мировой торговле является морской транспорт: около 90% торгуемых товаров перевозятся по воде… По мере роста спроса на перевозки объемы морской торговли к 2050 году увеличатся втрое».

Наш первый фонд в лице SonicShares Global Shipping ETF (NYSE:BOAT) предоставляет опосредованный доступ к судоходным компаниям, которые перевозят товары и сырье, включая потребительские и промышленные товары, транспортные средства, сыпучие материалы, нефть и сжиженный природный газ.

Портфель BOAT состоит из бумаг 46 компонентов индекса Solactive Global Shipping Index. Фонд был запущен 4 августа и успел привлечь всего 1,32 миллиона долларов.

Львиная доля капитала (53%) инвестирована в контейнерные и морские грузоперевозки; следом идут морская перевозка насыпных грузов и нефти с 15% и 11% соответственно. В 10 крупнейших активов вложено более 60% средств фонда.

Список возглавляют японские группы Mitsui OSK Lines (OTC:MSLOY) и Kawasaki Kisen Kaisha (OTC:KAIKY), немецкая Hapag Lloyd (DE:HLAG), датская AP Moeller - Maersk (OTC:AMKBY) и Matson (NYSE:MATX) с Гавайев.

С момента своего дебюта фонд вырос примерно на 7%. Он подойдет читателям, желающим инвестировать в морские грузоперевозки. Компоненты BOAT наверняка выиграют от роста объемов морской торговли и продолжающегося восстановления экономики.

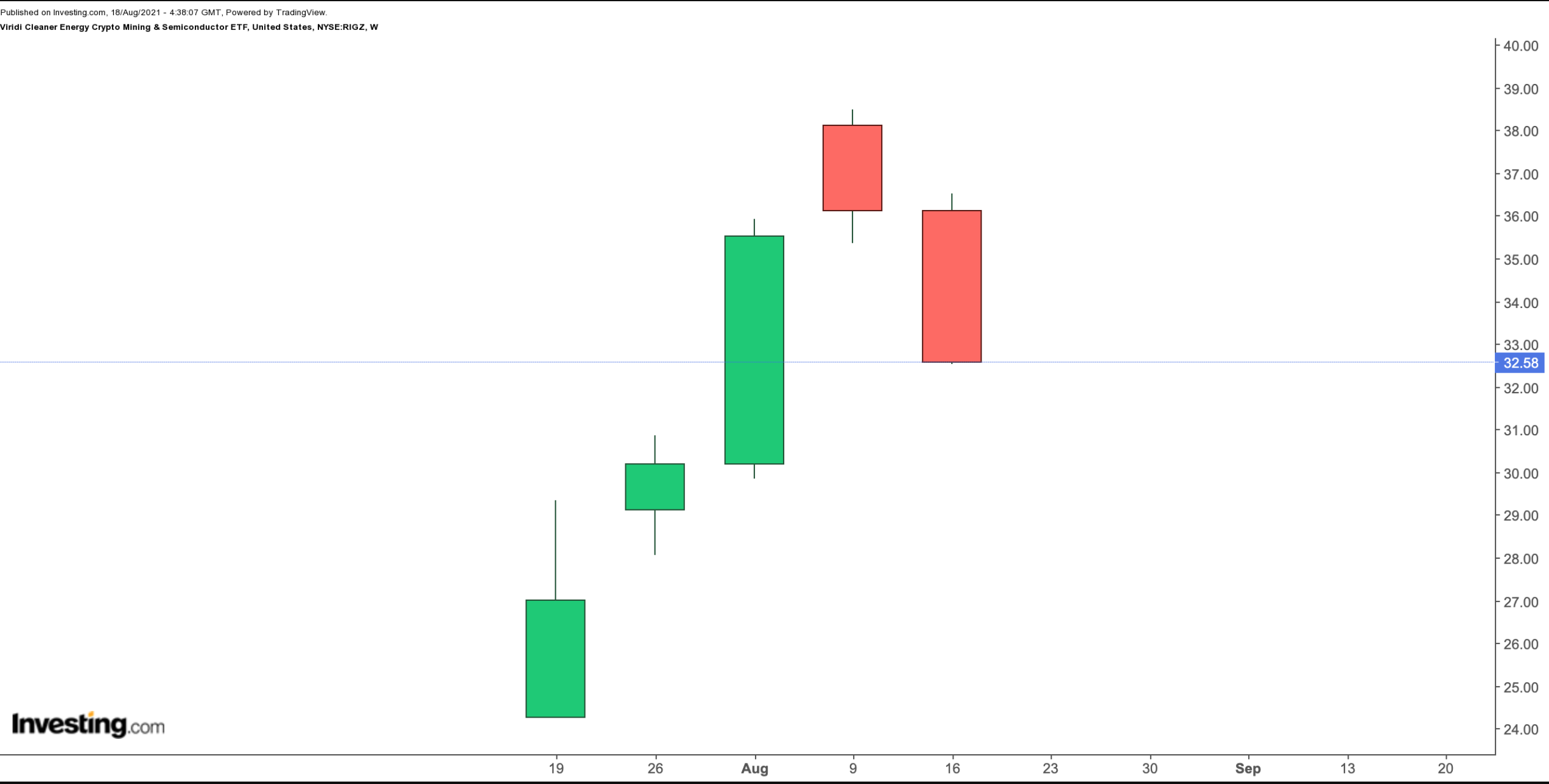

2. Viridi Cleaner Energy Crypto Mining & Semiconductor ETF

- Current Price: $32.58

- 52-Week Range: $24.28 - $38.48

- Expense Ratio: 0.90% per year

Второй фонд нашего списка может понравиться читателям, которые обеспокоены экологическими последствиями майнинга криптовалют. Ранее в этом году генеральный директор Tesla (NASDAQ:TSLA) Илон Маск поднял настоящую бурю, когда заявил, что его компания не будет принимать биткоин в качестве инструмента оплаты из-за высокого энергопотребления майнерами.

Ник Картер из Harvard Business Review отмечает: «биткоин потребляет столько же энергии, как и небольшая страна». И согласно Кембриджскому индексу потребления электроэнергии биткоином (CBECI), «количество электроэнергии, потребляемой сетью биткоина за один год могло бы удовлетворять потребности всего Кембриджского университета в электроэнергии на протяжении 627 лет или питать все чайники Великобритании в течение 19 лет».

Другими словами, «крипто-лихорадка» сопряжена с угрозами для экологии, что беспокоит многих инвесторов по всему миру. В последние месяцы выросла поддержка договора Crypto Climate Accord.

Активно управляемый Viridi Cleaner Energy Crypto Mining & Semiconductor ETF (NYSE:RIGZ) сделал акцент на экологически чистом майнинге. Фонд не покупает цифровые активы напрямую. Вместо этого он инвестирует в поставщиков микроэлектроники и оборудования для майнеров, а также группы майнеров, которые придерживаются «зеленых» стандартов.

RIGZ, дебютировавший в июле 2021 года, объединяет бумаги 19 компаний, а его средства составляют около 6,2 миллиона долларов. В 10 крупнейших активов вложено более 70% всех средств фонда.

Список возглавляют провайдеры блокчейн-инфраструктуры и майнеры Bitfarms (NASDAQ:BITF), Hut 8 Mining (NASDAQ:HUT), Marathon Digital (NASDAQ:MARA), и Digihost Technology (OTC:HSSHF), а также поставщик электроники Samsung Electronics (OTC:SSNLF) и тяжеловесы сектора микроэлектроники NVIDIA (NASDAQ:NVDA) и Advanced Micro Devices (NASDAQ:AMD).

С момента запуска фонд вырос почти на 40%. Драйверами роста являются восстановление стоимости биткоина и ралли поставщиков микроэлектроники. Те инвесторы, которые верят в «зеленое» будущее цифрового пространства, могут подробнее изучить RIGZ.

Примечание: Представленные в данной статье активы могут быть недоступны инвесторам некоторых регионов. В этом случае проконсультируйтесь с аккредитованным брокером или консультантом по финансовым вопросам, которые помогут подобрать аналогичный инструмент. Статья носит исключительно ознакомительный характер. Перед принятием инвестиционного решения обязательно проводите дополнительный анализ.