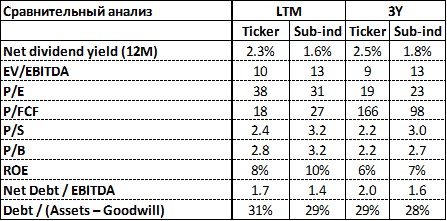

Американская компания Corning Incorporated (NYSE:GLW) является ведущим игроком в области специализированного стекла, керамики и оптической физики. Основные направления ее деятельности включают в себя производство оптоволокна, дисплеев для мобильных телефонов и TV, стеклянных панелей для интерьера, стеклянных изделий для лабораторий, а также продукции для автопрома (инновации для контроля выбросов, сажевые фильтры бензина).

Компания занимает выгодные позиции в ключевых направлениях, таких как телевизоры большего размера (именно производимое компанией стекло лучше подходит для больших экранов), дисплеи смартфонов, 5G и высокоскоростных оптоволоконных сетей, которые могут помочь обеспечить устойчивый долгосрочный рост продаж.

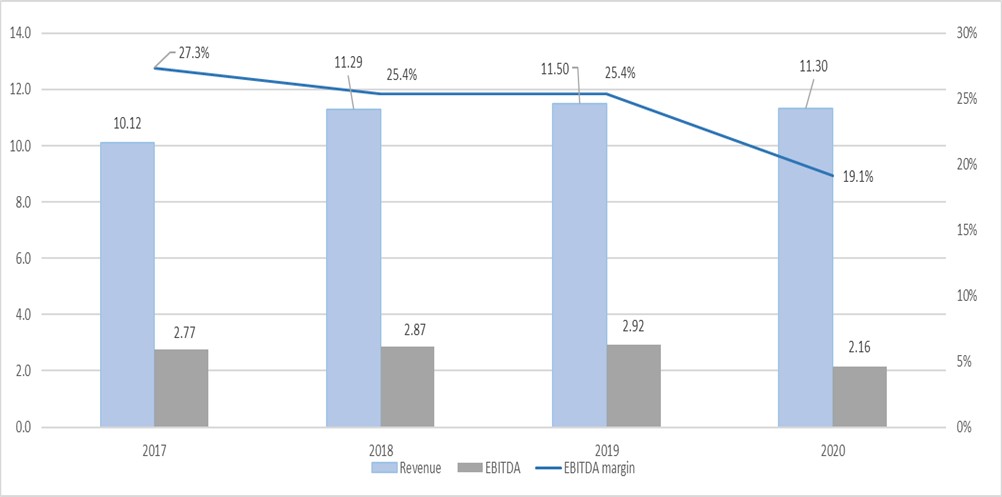

Качественное преимущество над конкурентами выражается в гораздо более высокой марже прибыли в подразделении дисплеев и экранов для TV.

Драйверы роста

Розничный спрос на телевизоры большого размера и ИТ-продукты, включая ноутбуки, сохраняется. Ожидается еще один год двузначного роста спроса. Компании удалось умеренно повысить цены на стеклянные подложки во втором квартале, чтобы компенсировать увеличение затрат на логистику, энергию, сырье и другие операционные расходы.

Corning Inс — лидер отрасли и единственный крупный производитель сквозных оптических решений (внедрение 5G и ускорение темпов строительства центров обработки данных – драйверы роста в этом подразделении).

· Данное подразделение может продемонстрировать активный рост за счет сезонного увеличения CAPEX со стороны телеком-компаний, а также за счет его роста после спада во время пандемии и отсутствия новых трендов на протяжении последних нескольких лет. Также запуск государственного инфраструктурного плана может поддержать рост.

· Рост популярности смартфонов 5G и растущий интерес к прочности стекла в устройствах премиум-класса помогают поддерживать увеличение объемов продаж и рост доходов в сегменте специализированного стекла Corning.

Перебои в цепочках поставок привели к тому, что пришлось наращивать затраты на логистику, что негативно отразилось на прибыли. Ожидание стабилизации ситуации во втором полугодии 2021 года должно способствовать снижению этих расходов. На фоне более высоких продаж операционная маржа может подняться до 20%.

По итогам 2021 года компания планирует увеличить FCF вдвое, что может побудить руководство увеличить дивиденды и/или возобновить программу байбэков.

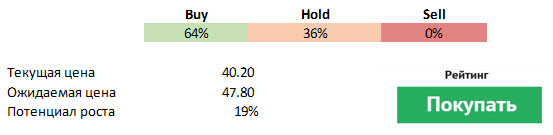

Сравнение показателей компании и субиндустрии за последние 12 месяцев и средних значений за последние 3 года

Компания платит дивиденды с доходностью 2,3% в год, что выше, чем выборка. Оценочные показатели Corning также более привлекательны для инвестора, чем выборка (компания дешевле с точки зрения EV/EBITDA, P/S, P/B, и особенно P/FCF). RoE 8% сравним с 10% выборки и указывает на среднюю эффективность использования акционерного капитала. Долговая нагрузка компании умеренна и не вызывает опасений – показатель чистый долг : EBITDA = 1.7х, а долг : (активы – гугдвилл) составляет 31%.

Ключевые риски

Есть опасения, что, несмотря на ожидаемый рост по всем сегментам, темпы роста в сегменте телевизионных дисплеев могут замедлиться. Дальнейшие перебои в цепочках поставок и более высокие затраты на материалы и транспортировку могут снизить валовую прибыль ниже уровня 40%.

Евгений Шатов, управляющий партнер «Борселл»