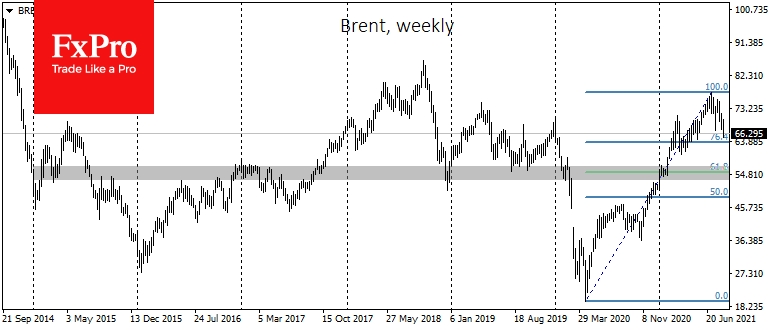

Brent опустилась до $66. В какой-то момент вчера стоимость барреля падала под $65, области минимумов мая. В итоге снижение с начала августа составило $10, или 13%.

В целом, на этой неделе котировки опустились ниже локального дна июля, сформировав последовательность понижающихся максимумов и минимумов.

В истории нефти неоднократно случалось, что динамика цен в первом и втором полугодии резко контрастирует: бурный рост первых шести месяцев в июле-сентябре сменяется настойчивой распродажей. Так было в 2005-2008 годах, а также в 2014-2015 и 2018 годах. Этот же паттерн, похоже, повторяется и в 2021.

Со стороны макроэкономики ситуация сейчас схожа с 2014-м, ведь в обоих случаях ФРС стояла на пороге сворачивания стимулов. Важным отличием, однако, является то, что тогда нефть уже несколько лет курсировала в боковике, против бурного роста в нашем случае.

В то же время, вряд ли стоит делать ставку на продолжительный медвежий рынок, ведь экономика продолжает экспансию, равно как и наращивать потребление нефти. Хроническая недостача энергоресурсов в последние месяцы вместе с ультрамягкой монетарной политикой развитых стран толкала цену вверх, и теперь наступает время сбить эту перегретость. Но не более того.

Сейчас мы видим начало волны укрепления доллара на ожиданиях скорого сворачивания стимулов от ФРС. Изменения в политике часто запускают подобное охлаждение рынка, хотя нужно понимать, что уменьшение стимулов – это не экономический кризис, поэтому волатильность обещает остаться ограниченной и непродолжительной.

Ближайшей целью коррекции и проверкой на прочность выступает область вблизи $63 за баррель Brent. Там проходит 200-дневная скользящая средняя и линия коррекции по Фибоначчи на 76.4% от ралли с минимумов апреля 2020 до максимумов июля 2021.

Впрочем, вряд ли медведи на этом остановятся. Более вероятной видится возвращение графика в область $55 до конца года. Это одновременно 61.8% от восстановительного ралли, уровень цены на начало этого года, а также центр важнейшего поворотного диапазона последних семи лет ($53-57).

Если подобная корректировка не повлечет за собой новое ужесточение квот на добычу, при этом позволит сдержать инфляционное давление и придаст мировой экономике ускорение, то уже в следующем году тренд роста цен на нефть вернется, и мы не увидим повторения тяжелого медвежьего рынка 2008 или 2014 годов.

Команда аналитиков FxPro