Изменит ли свое мнение ФРС из-за Дельты?

Что не убивает, делает нас сильнее. Несмотря на серию разочаровывающих данных по американским потребительскому доверию, розничным продажам и рынку недвижимости, спрос инвесторов на доллар США в августе возрос. Не испугало их даже ухудшение эпидемиологической обстановки в Штатах.

Дело в том, что распространение Дельты по планете приносило плохие новости не только в американскую, но и в мировую экономику, что хорошо видно по индексам сюрпризов от Citi. Гринбэк на фоне возращения пандемии черпал силы из своего статуса актива-убежища. Парадокс, но дальнейшее ухудшение дел с COVID-19 в Штатах может стать началом его конца.

Динамика индексов экономических сюрпризов

Источник: Financial Times

Президент ФРБ Далласа Роберт Каплан готов изменить свое мнение, что ФРС должна начать сокращение программы количественного смягчения на $120 млрд в месяц лучше раньше, чем позже, если Дельта продолжит распространяться и нанесет ущерб прогрессу, достигнутому экономикой США. У центробанка, по его словам, есть месяц, чтобы посмотреть, как все это будет развиваться.

Когда вчерашний «ястреб» говорит, что должен быть гибким и непредубежденным, и начинает рисовать пути для отступления от своей прежней позиции, волей-неволей задумаешься, а не слишком ли глубоко просела EUR/USD?

Наряду с высоким спросом на активы-убежища, «медведи» ориентировались на готовность Федрезерва нормализовать денежно-кредитную политику. Если же он вернется к практике пассивного созерцания, пиши пропало. По мнению Commerzbank, исправление имеющего место в настоящее время агрессивного взгляда рынка на мировоззрение ФРС будет способствовать росту евро к $1,2.

Любопытно, что отметка 1,2 по основной валютной паре является консенсус-прогнозом экспертов Bloomberg на конец первого квартала 2022. Danske Bank считает, что ралли EUR/USD будет способствовать возобновление перекрестной рефляции активов.

Это может произойти, если экономический рост в Европе окажется настолько сильным, что ЕЦБ будет вынужден пересмотреть свои прогнозы в сторону повышения.

На рынке также присутствует мнение, что недавнее падение цен на сырье замедлит инфляцию в США и вернет политику терпения ФРС, которая в первой половине 2021 оказывала давление на гринбэк.

На самом деле пугаться по поводу консенсус-оценки по EUR/USD в 1,2 не стоит. Ранее она была выше, просто эксперты начинают корректировать свои прогнозы с учетом падения котировок пары к области 9-месячного дна.

К тому же, рынок опционов выдает лишь 55% вероятность ралли евро к этому уровню к исходу марта. Мне больше нравится версия Nordea, ожидающего увидеть пару на уровне 1,1 на фоне 4-х повышений ставки по федеральным фондам до конца 2023. Впрочем, я, как и президент ФРБ Далласа Роберт Каплан, готов быть гибким и непредубежденным. Посмотрим, как будет вести себя Дельта, и действительно ли экономика США к ней адаптировалась?

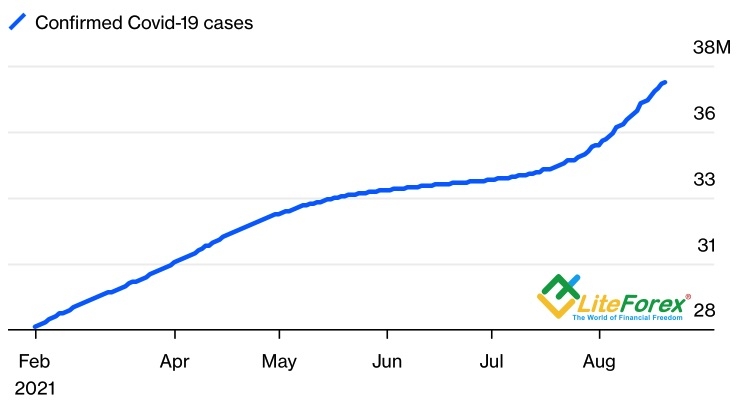

Динамика распространения COVID-19 в США

Источник: Bloomberg

Краткосрочно преодоление сопротивлений на 1,174 и 1,1755 способно подбросить котировки EUR/USD к 1,18-1,1815, где за дело, вероятнее всего, возьмутся продавцы.

Дмитрий Демиденко для LiteForex