Снижение индекса доллара DXY на текущий момент остановилось. Фьючерсы DXY на момент публикации данной статьи торгуются вблизи отметки 92.93, на 83 пункта ниже нового 9-месячного максимума вблизи отметки 93.75, достигнутого на прошлой неделе. Во вторник индекс DXY опускался к отметке 92.81, оставаясь под давлением накануне ежегодного экономического симпозиума, организуемого ФРС, который пройдет в онлайн режиме с 26 по 28 августа в Джексон-Хоул (штат Вайоминг).

На симпозиуме представители мировых центральных банков и ученые-экономисты обсудят вопросы мировой экономики и перспективы монетарной политики центральных банков, и их заявления могут оказать существенное влияние на динамику финансового рынка.

Безусловным центром внимания все же остается выступление на этом симпозиуме главы ФРС Джерома Пауэлла. Его комментарии относительно перспективы кредитно-денежной политики ФРС могут значительно отразиться на котировках USD и фондовых индексов, если он сделает неожиданные заявления. Наиболее вероятно, что Пауэлл вновь постарается успокоить инвесторов, заверив их в приверженности руководства ФРС к дальнейшему проведению курса текущей экстра мягкой политики.

Как следует из июльских протоколов ФРС, опубликованных на прошлой неделе, несмотря на существенные темпы роста, занятость не достигла необходимого уровня, чтобы можно было приступать к повышению процентной ставки. Кроме того, на прошлой неделе Пауэлл вновь выразил опасения относительно продолжающегося распространения коронавируса в мире и США, что несет угрозу локдаунов и нового замедления экономики. По мнению многих участников рынка и экономистов, резкий рост числа случаев заражения Covid-19 в США в последнее время может заставить ФРС отсрочить принятие решения о сворачивании покупок активов.

Дополнительное понижательное давление на доллар в начале этой недели оказала не очень убедительная макростатистика, поступившая в минувший понедельник из США. Согласно данным исследовательской компании IHS Markit, рост активности в производственном секторе и в сфере услуг США в августе замедлился. Индекс менеджеров по снабжению для сферы услуг, на которую приходится наибольшая доля экономики страны, в августе снизился до минимума за восемь месяцев 55,2 с 59,9 в июле, а индекс для производственного сектора – до минимума за четыре месяца 61,2 с 63,4.

Теперь, чтобы еще точнее определить возможный тон риторики выступления Пауэлла на симпозиуме, участники рынка будут внимательно изучать отчеты Бюро переписи населения и Минтруда США: по заказам на товары длительного пользования, которые подразумевают крупные инвестиции, уточнённые данные по ВВП США за 2-й квартал и еженедельные данные по рынку труда с анализом статистики по числу заявок по безработице.

Данные по заказам на товары длительного пользования и на капитальные товары будут опубликованы сегодня (в 12:30 GMT), а данные по ВВП и рынку труда США – в четверг, также в 12:30 (GMT).

Ожидается, что указанные данные выйдут с неоднозначными значениями. Прогноз на июль подразумевает снижение на -0,3% для заказов на товары длительного пользования (после роста на +0,9% в июне), рост на +0,5% для заказов на капитальные товары без учета оборонных и авиационных (после роста на +0,7% в июне). С другой стороны, уточнённая оценка ВВП за 2-й квартал ожидается с улучшением показателя (+6,7% против +6,5%, согласно предварительной оценке). В предыдущем 1-м квартале ВВП вырос на +6,4%.

Экономисты также предполагают, что первичные заявки по безработице выросли на прошлой неделе, но не так сильно (до 350 000 заявок) относительно нового пандемического минимума 348 000, достигнутого на предыдущей неделе. Это выше докризисного уровня, хотя и ниже максимумов, достигнутых в начале пандемии. В 2019 году, когда пандемия Covid-19 еще не началась, среднее число подаваемых еженедельно первичных заявок составляло 218 000.

Если данные по числу заявок по безработице окажутся все же лучше прогноза, то доллар получит поддержку перед началом симпозиума в Джексон-Хоул.

Между тем, главный конкурент доллара на валютном рынке, евро, получил поддержку в начале сегодняшней европейской сессии после публикации (в 08:00 GMT) индикатора оценки компаниями текущей ситуации IFO, который вырос до 101.4 (против 100.4 в июле и прогноза роста до 100,6), хотя, другие аналогичные индексы IFO, характеризующие состояние делового климата и ожиданий в Германии, снизились (индекс делового климата в августе снизился до 99,4 с 100,7 в июле при прогнозе 100,4).

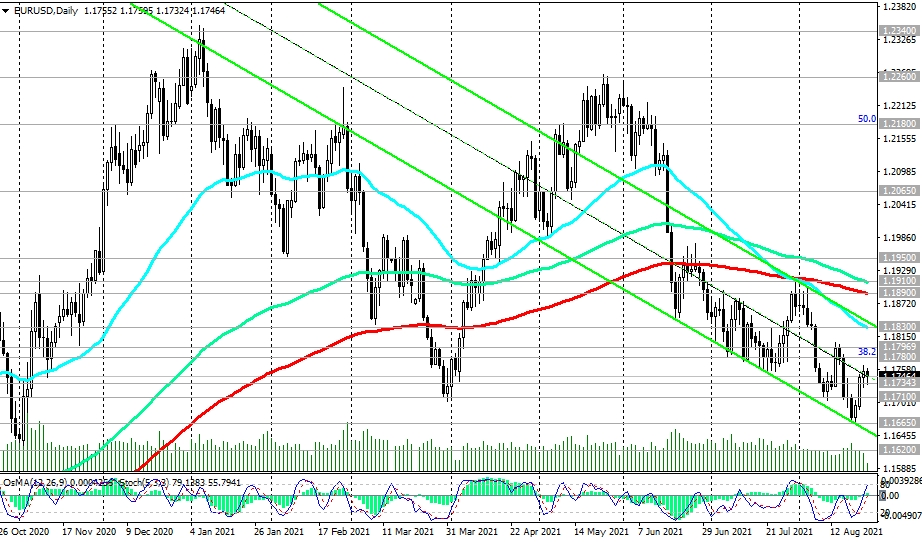

На момент публикации данной статьи пара EUR/USD торгуется вблизи отметки 1.7447, получая поддержку от слабеющего доллара накануне симпозиума в Джексон-Хоул, при этом все же оставаясь в зоне медвежьего рынка ниже ключевого уровня сопротивления 1.1890.

Так или иначе, экономика США восстанавливается быстрее экономики еврозоны, а если ухудшение бизнес-настроений в еврозоне и, в частности, в Германии окажет негативное влияние на рост ВВП, то европейская экономика не сможет вернуться к докризисным уровням в этом году, считают экономисты.

В то же время, растущая в США инфляция, которая показывает самые высокие темпы роста за последние почти 30 лет, рано или поздно заставит руководителей ФРС обратить на это внимание и все же приступить к сворачиванию стимулирующей политики.

Большинство экономистов считает, что ФРС начнет этот процесс раньше, чем ЕЦБ. И это – один из главных поводов отдавать предпочтение все же коротким позициям по паре EUR/USD, особенно в периоды ее коррекционного роста, например, к уровням сопротивления 1.1780, 1.1800, 1.1830.

Торговые Рекомендации

Sell Stop 1.1725. Stop-Loss 1.1770. Take-Profit 1.1710, 1.1665, 1.1620

Buy Stop 1.1770. Stop-Loss 1.1725. Take-Profit 1.1780, 1.1797, 1.1830, 1.1890, 1.1910, 1.1950, 1.2065, 1.2180, 1.2260, 1.2340, 1.2450, 1.2580, 1.2600