EUR/USD поскользнулась на продаже на фактах.

Умеете ли вы читать между строк? Рынки, безусловно, наловчились это делать. Точнее, крупные игроки, которые ими двигают. Пока толпа «быков» по EUR/USD восхищенно цокала языками по поводу разгона европейской инфляции до 3% в августе, «ястребиных» комментариев полпредов ЕЦБ и связанного с ними ралли доходности облигаций Старого света, кто-то нашел неувязку в речи члена управляющего совета Роберта Хольцманна. Она и стала спусковым крючком в пистолете, выстрелившим в евро. В итоге отработал принцип продаж на фактах, о котором я много говорил в своих предыдущих материалах.

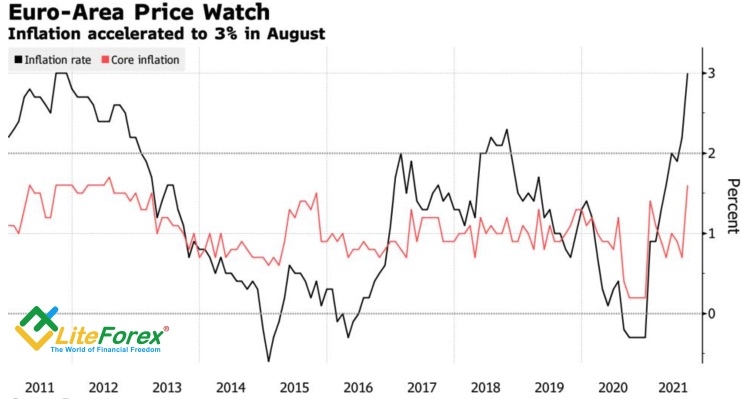

В августе потребительские цены в еврозоне подскочили до 3%, превысив прогноз всех 37-ми экспертов Bloomberg и достигнув самой высокой отметки с ноября 2011. Тогда ЕЦБ повысил ставки, чем спровоцировал серьезные негативные последствия для экономики региона. В настоящее время только 4 страны валютного блока из 19-ти имеют инфляцию ниже 2%. В марте их было 16.

Динамика европейской инфляции

Источник: Bloomberg

Как правило, рост потребительских цен отражает силу восстановления экономики. Тот факт, что в Штатах инфляция все равно выше европейской, убеждает, что возвращение ВВП к тренду там идет быстрее. Действительно, американский индикатор уже во втором квартале достиг своего допандемического уровня, в то время как экономика еврозоны все еще на 3% меньше, чем она была в конце 2019. Готовность ФРС сокращать масштабы $120 млрд программы количественного смягчения даже перед лицом Дельты свидетельствует, что центробанк уверен в силе восстановления экономики США.

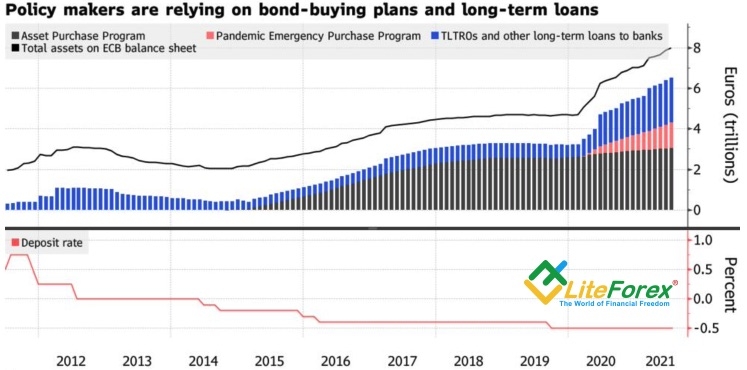

Впечатляющие данные по европейской инфляции придали сил и чиновникам ЕЦБ, утверждающим, что на сентябрьском заседании пора начать обсуждать вопрос снижения объемов покупок активов в рамках PEPP, чтобы закончить программу, как и ожидается, к марту 2022.

Подчеркну, речь идет не о сворачивании монетарных стимулов, как в случае с Федрезервом, а рациональном распределении ресурсов, чтобы экстренные покупки активов не пришлось сокращать чуть ли не вдвое в начале следующего года. О необходимости внесения корректив говорили главы Банка Франции Франсуа Вилларуа де Гало, Банка Нидерландов Клаас Кнот и Банка Австрии Роберт Хольцманн. Последний обронил фразу, что не видит причин делать регулярную программу количественного смягчения APP похожей на PEPP.

Динамика программ количественного смягчения ЕЦБ

Источник: Bloomberg

По сути это означает, что традиционное QE не будет таким же гибким, как программа экстренных покупок активов из-за пандемии. Вероятнее всего, ЕЦБ расширит APP. Его монетарная политика останется ультрамягкой еще очень долго, а низкие прогнозы по инфляции на 2022 и 2023 предполагают, что ставки не вырастут, по меньшей мере, до 2024.

Имеет место явный контраст с ФРС, которая не исключает повышения ставки по федеральным фондам уже в следующем году. Дивергенции в монетарной политике и в экономическом росте позволяют мне говорить об устойчивости нисходящего тренда по EUR/USD и рекомендовать продавать пару на прорывах поддержек на 1,179 и 1,177. Главное, чтобы отчет о состоянии рынка труда США не подвел.

Дмитрий Демиденко для LiteForex