ЕЦБ включается в гонку за нормализацию политики?

В последние 1,5 года «ястребы» ЕЦБ молчали в трубочку, глядя на то, что пандемия сделала с европейской экономикой. Теперь, когда жизнь валютного блока постепенно возвращается в нормальное русло, они используют любые возможности, чтобы их голоса услышали.

Вера рынка, что представители прогерманского лобби выиграют битву за сокращение месячных покупок активов в рамках PEPP на сентябрьском заседании Управляющего совета, взвинтила доходность облигаций Старого света к полугодовым максимумам, а котировки EUR/USD – к середине 18-й фигуры. Активно росли и акции банков, для которых более высокие ставки – ключ к росту доходов.

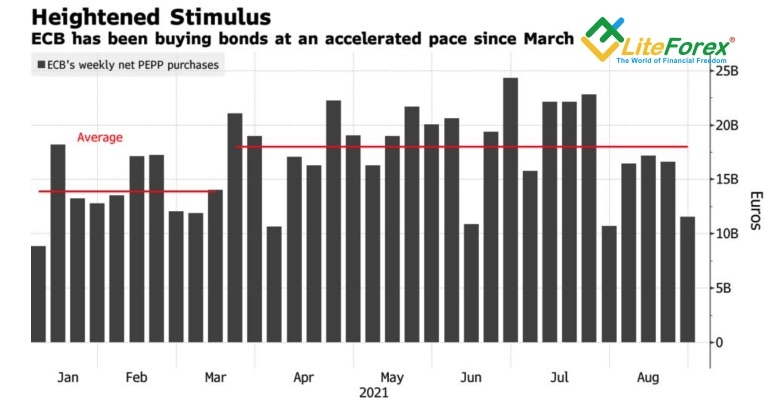

В 2020 ЕЦБ за счет программ количественного смягчения скупил всю чистую эмиссию европейских облигаций. В 2021 он двигается по тому же графику. Бесконечно так продолжаться не может. Экономика еврозоны не настолько слаба, чтобы ей требовалась колоссальная монетарная поддержка, которая имеет место в настоящее время. Благодаря PEPP ЕЦБ удалось уронить доходность облигаций, однако покупки в объеме около €80 млрд в месяц нецелесообразны. Вероятнее всего, после встречи 9 сентября масштабы программы сократятся до €40-60 млрд, но это не означает изъятия монетарных стимулов. Ресурсы в объеме €1,85 трлн будут израсходованы в полной мере. К марту 2022.

Динамика покупок активов в рамках PEPP

Источник: Bloomberg

Другое дело, что большинство инвесторов ожидают, что свято место пусто не будет. Сократив масштабы экстренной программы покупок активов, ЕЦБ увеличит другую разновидность QE. Слова Кристин Лагард, что экономике еврозоны требуется лишь хирургическое вмешательство в тех отраслях, которые больше всего пострадали, заставили рынок в этом сомневаться.

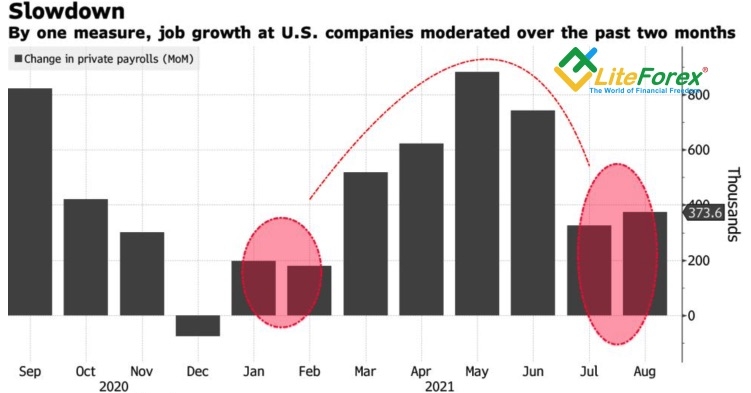

Поддержку «быкам» по EUR/USD оказали данные от ADP. Занятость в частном секторе США в августе выросла на скромные 374 тыс. при прогнозе в 613 тыс. Если и статистика от Министерства труда в пятницу разочарует, американский доллар лишится своего главного козыря – веры, что заявление о сворачивании QE будет сделано ФРС на исходе сентября.

Динамика занятости от ADP

Источник: Bloomberg

Откажись ЕЦБ от наращивания APP, истечение PEPP в марте 2022 можно расценивать как сокращение монетарных стимулов. Это обстоятельство, вкупе со снижением численности инфицированных, а также с более быстрой прививочной компанией в ЕС по сравнению с США, можно расценивать как аргумент в пользу покупок евро. Тем более, что во втором квартале ВВП еврозоны рос быстрее, чем его американский аналог, а динамика деловой активности намекает, что и в третьем будет то же самое.

Другое дело, что это всего лишь предположение. Оно настолько же вероятно, как и повышение ставки по федеральным фондам в 2022.

Ключом к дальнейшей судьбе EUR/USD все равно остается отчет о рынке труда США. Сильная статистика вернет котировки пары ниже основания 18-й фигуры, слабая позволит ей продолжить ралли в направлении 1,188 и 1,1935.

Если говорить о среднесрочных перспективах, то нежелание ЕЦБ оставаться последним в очереди на нормализацию денежно-кредитной политики ставит под сомнение идею падения евро к $1,14. Не говоря уже об $1,1, озвученных Nordea.

Дмитрий Демиденко для LiteForex