У компании Ford (NYSE:F) выдался весьма бурный год. Она представила ряд новых автомобилей, столкнулась с нехваткой микроэлектроники и усилила акцент на электромобилях. За последние 12 месяцев акции выросли примерно на 87%, однако сейчас они торгуются на 19,4% ниже годового максимума от 3 июня в 15,99 доллара.

Ралли Ford в начале 2021 года во многом было обусловлен энтузиазмом в отношении новых моделей компании и, в частности, электромобилей. За стремительным ростом акций, по-видимому, стоит убежденность в том, что для производителей электромобилей повышенные рыночные оценки являются нормой. Ярчайшим примером является Tesla (NASDAQ:TSLA); по данным Morningstar форвардный коэффициент P/E для TSLA составляет 99, тогда как показатель Ford равняется всего 6,5. Линейка электромобилей Ford впечатляет: эксперты высоко оценили Mach-E, а число заказов на F-150 Lightning (электрическая версия F-150) недавно достигло 130 000.

Согласно недавним отчетам компании, общая выручка за август 2021 года была на 33% ниже показателя августа 2020 года, но при этом продажи электромобилей выросли на 67%. В августе 2021 года Ford отгрузила 124 126 автомобилей всех марок и типов, 8756 из которых были электромобилями.

В целом цифры разочаровали, и эффект от продаж электромобилей пока ограничен. Но если данный сегмент продолжит расти такими же темпами, а F-150 Lightning хорошо себя зарекомендует, дела Ford пойдут на лад.

Недавние неудачи General Motors (NYSE:GM) на рынке электромобилей также дают Ford преимущество. Похоже, компания имеет все инструменты для того, чтобы расширить целевой рынок электромобилей за счет привлечения различных демографических групп. Однако в ближайшей перспективе главным риском является дефицит микроэлектроники.

Ford – дневной таймфрейм

Предыдущую статью про Ford я написал 16 марта, когда акции торговались на отметке $13,06, что немного выше текущей цены. Тогда я озвучил «медвежий» прогноз, поскольку недавнее стремительное ралли нельзя было оправдать фундаментальными факторами.

Действительно, на тот момент не было никаких обоснований того, что акции более чем на 40% превышали их докризисный максимум. Этот пессимизм подкреплялся тем, что акции уже на 6-8% превышали усредненный целевой уровень аналитиков с Уолл-стрит, а баланс опционов предполагал «медвежий» взгляд на перспективы бумаг компании.

Динамика акций Ford с 16 марта 2021 года

Источник: Seeking Alpha

Большинство наших читателей знакомы с концепцией ценовых таргетов акций. Когда оценки аналитиков с Уолл-стрит укладываются примерно в один диапазон, данные прогнозы имеют высокую прогностическую ценность.

Помимо прогнозов аналитиков я также обращаю внимание на ожидания трейдеров, которые отражаются в ценах опционов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта.

Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Этот подход лег в основу множества моих аналитических материалов.

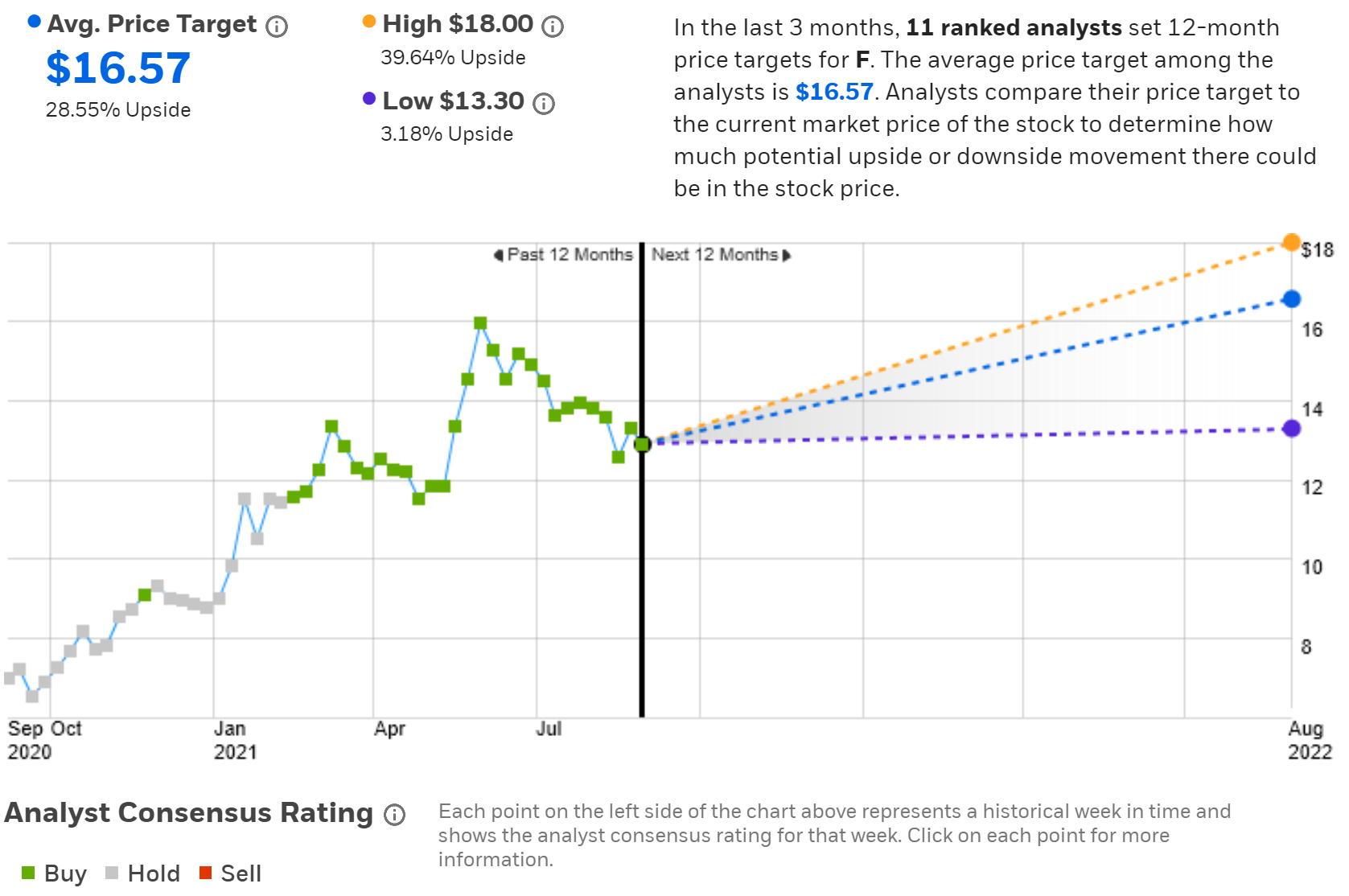

Прогнозы аналитиков в отношении Ford

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций компании от одиннадцати аналитиков, которые озвучили свои мнения в течение последних 90 дней. Настроения в целом оптимистичны, а 12-месячный ценовой таргет расположен на отметке $15,57, что предполагает потенциал роста на 28,6%.

7 аналитиков рекомендуют покупать акции Ford, а 4 придерживаются нейтральной позиции. Самый пессимистичный таргет расположен на 3,2% выше текущей цены.

Рейтинг и таргеты для акций Ford от аналитиков с Уолл-стрит

Источник: eTrade

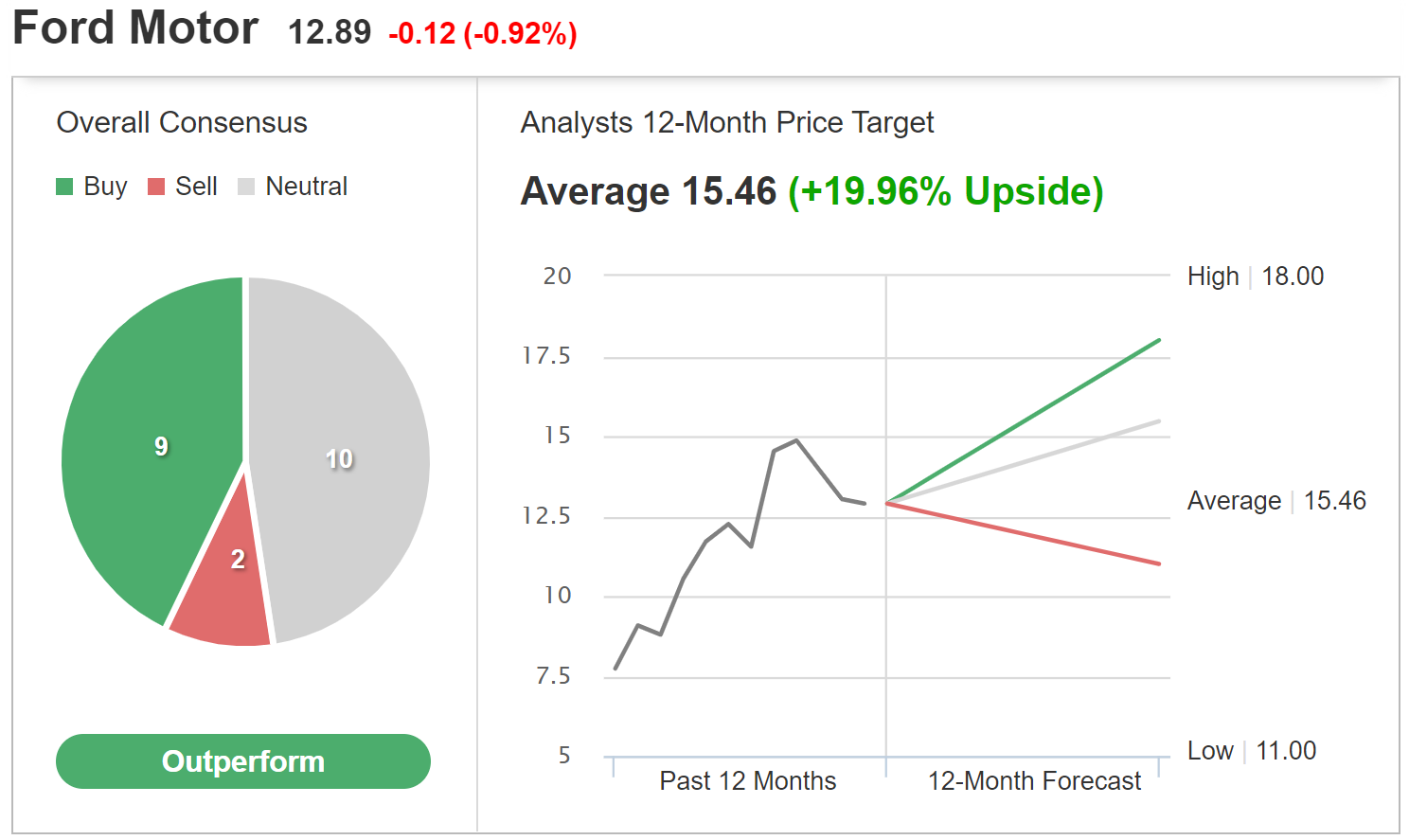

Investing.com предоставляет аналогичную информацию относительно компании, однако оценка базируется на мнении 21 эксперта. Прогноз также оптимистичен, а 12-месячный целевой уровень находится на 19,96% выше текущей цены. Лишь 2 аналитика советуют «продавать» акции Ford, а нижняя граница диапазона прогнозов цен проходит по 11 долларам.

Рейтинг и таргеты для Ford от аналитиков, опрошенных Investing.com

Источник: Investing.com

Тот факт, что аналитики ожидают роста акций на 20% -28,6% в течение следующих 12 месяцев, весьма обнадеживает. Вопрос в том, оправдывает ли потенциальная прибыль все сопутствующие риски. Именно этот вопрос мы сейчас и рассмотрим.

Рыночный прогноз для акций Ford

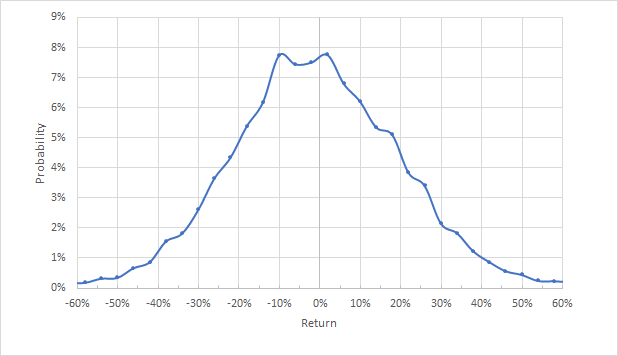

Я проанализировал опционы пут и колл с различными ценами страйк и датой экспирации 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций на следующие 4,5 месяцев. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают через 6,3 месяца (18 марта 2022 года). Опционы F торгуются весьма активно, что усиливает значимость рыночных прогнозов.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 21 января 2021 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, т.е. вероятности роста и падения на сопоставимые величины в целом равны. При этом нет четко выраженной пиковой вероятности, однако наблюдается небольшое смещение в сторону сценария снижения. Расчетная годовая волатильность, полученная из этого распределения, составляет 44,2%. Это довольно высокий показатель, но он логичен на фоне быстрого роста и падения F в 2021 году.

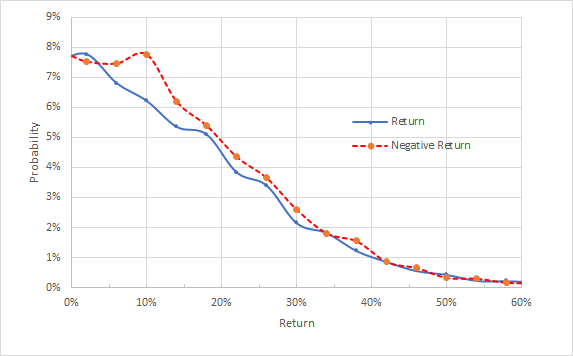

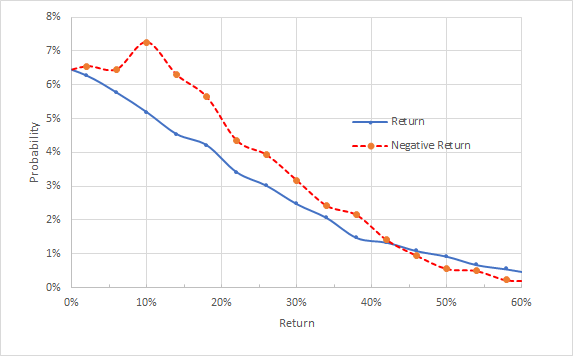

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я перенесу их на положительную сторону оси “x”.

Прогноз динамики акций к 21 января 2021 года

Примечание к диаграмме: вероятности падения актива были зеркально отражены относительно вертикальной оси.

Как можно заметить, вероятность снижения цен на 1-20% в течение ближайших выше вероятности их роста на данном отрезке (красная пунктирная линия стабильно выше синей пунктирной линии). Наиболее вероятным сценарием является снижение акций на 9,8%.

В целом, мы ожидали скорее негативного настроя участников рынка опционов, поскольку несклонные к риску инвесторы могут быть готовы переплатить за опционы пут, но ограничить их потери в случае снижения. Влияние этого эффекта субъективно. Я интерпретирую данную картину следующим образом: рынок в целом нейтрален, но демонстрирует небольшой «медвежий» уклон.

Прогноз динамики акций к 18 марта 2022 года

При этом анализ рыночных ожиданий на следующие 6,3 месяца (при помощи опционов на 18 марта 2022 г.) отражает уже более «медвежью» картину; наиболее вероятным сценарием является снижение на 10%. При этом вероятность снижения преобладает на куда более продолжительном отрезке, чем в краткосрочной перспективе. Расчетная годовая волатильность, полученная из этого распределения, составляет 44,5%.

Рыночный прогноз меняется от нейтрального (на следующие 4,5 месяцев) до умеренно «медвежьего» (на следующие 6,3 месяца). При этом расчетная волатильность совпадает. На момент написания моей предыдущей статьи по Ford рынок был гораздо более пессимистичным.

Подведем итог

Автомобилестроение переживает важную трансформацию; традиционные двигатели внутреннего сгорания все чаще заменяются электродвигателями. Рынки капитала с большим энтузиазмом оценивают потенциал электромобилей, что находит отражение в оценках их производителей.

Ford восстанавливается после пандемии COVID-19, и при этом вынужден работать в условиях дефицита микроэлектроники, используемых при производстве легковых и грузовых автомобилей. В то же время Ford сделала впечатляющие шаги на рынке электромобилей, сохраняя за собой традиционные рынки благодаря солидной линейке автомобилей (например, Bronco и Maverick).

Участники рынка не могут определить справедливую оценку Ford, о чем свидетельствует высокая волатильность акций. Аналитики с Уолл-стрит ожидают роста в следующие 12 месяцев на 20-29%. Однако трейдеры придерживаются нейтральной позиции с небольшим «медвежьим уклоном» (если судить по опционам на середину января). Прогноз на середину марта уже более негативный.

Контраст между оптимизмом аналитиков и «нейтральной, но слегка медвежьей» оценкой индивидуальных инвесторов вынуждает меня занять нейтральную позицию в качестве компромисса.