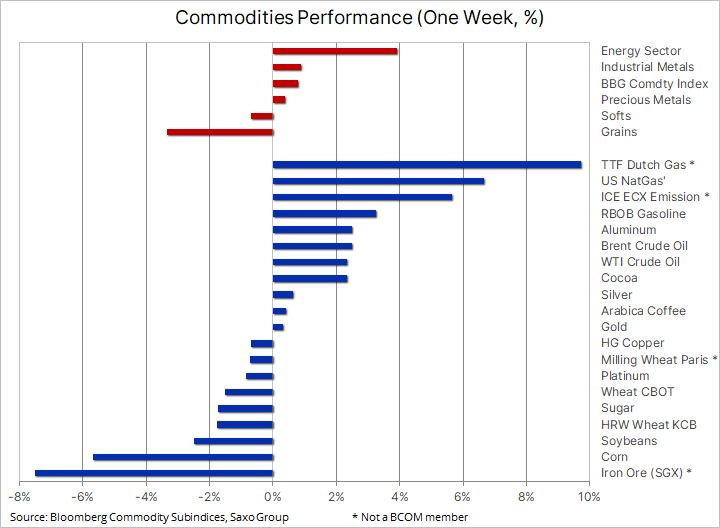

Сектор сырьевых товаров рос вторую неделю, а индекс Bloomberg Spot устремился к новому десятилетнему максимуму закрытия. В течение последних трех месяцев большинство индексов, привязанных к сектору сырьевых товаров, торговалось в «боковике» из-за окрепшего доллара, снижения внимания к рефляции, озабоченности по поводу замедления темпов роста в Китае и не в последнюю очередь – из-за дельта-варианта коронавируса, ставящего под вопрос темпы глобального восстановления экономики. Однако после незначительной коррекции в 5%, упомянутый спотовый индекс вновь обрел силу, чему способствовали рост и зависящие от спроса секторы энергетики и промышленных металлов.

Это подчеркивает сохраняющийся базовый спрос на рынке не только со стороны финансовых или «бумажных» инвесторов, но, что более важно, со стороны поддерживающих цены конечных пользователей через обеспечение умеренных прогнозов спроса и предложения на ряд ключевых сырьевых товаров. Стремление к зеленой трансформации, являющееся одной из ключевых причин нашего оптимистичного прогноза для товарного сектора, только зарождается. После нескольких месяцев, которые были очень непростыми с точки зрения погодных условий во всем мире, усилия правительств по декарбонизации национальных экономик, похоже, будут усиливаться. Развитие, которое, вероятно, создаст еще более узкие рынки для нескольких «зеленых» металлов – от меди и алюминия до цинка и никеля, не говоря уже о некоторых редкоземельных элементах, и даже платине и серебре.

В то же время такая ориентация может еще больше снизить аппетит инвесторов к ископаемому топливу и другим углеродоемким товарам за годы до того, как мировой спрос начнет снижаться. Горнодобывающие компании, несмотря на очень высокие прибыли в этом году, увидели, что их акции следуют за более широким рынком, что подчеркивает трудности для сектора, который должен процветать и расти в то время, когда инвесторы и банки по разным причинам больше не могут или не будут поддерживать его.

Говоря о краткосрочных событиях, влияющих на рынок, следует отметить первый крупный ураган, обрушившийся на США в этом сезоне – ураган Ида. В начале недели он нанес серьезный ущерб штату Луизиана, вызвав масштабные наводнения и отключения электроэнергии. На энергетический сектор повлияли остановки производства сырой нефти и природного газа в Мексиканском заливе и вынужденная остановка некоторых нефтеперерабатывающих заводов, что нарушило нормальные поставки нефти и топливных продуктов. На данный момент на побережье Мексиканского залива остановлены перерабатывающие мощности на 1,7 миллиона баррелей сырой нефти в день из прогнозируемых 2 миллионов.

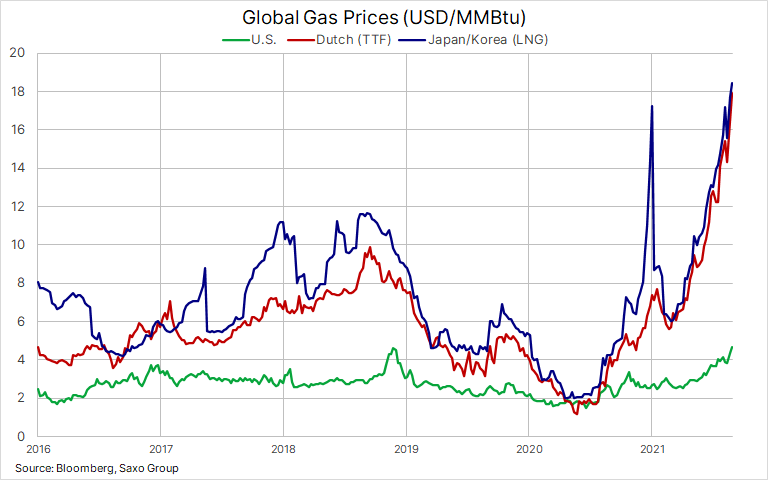

Сектор природного газа, который сильно вырос в последние месяцы, получил дополнительный импульс в результате возможного сбоя в работе экспортных терминалов СПГ на побережье Мексиканского залива. В Европе голландский эталонный показатель TTF достиг рекордных 52,85 евро / МВтч или 18,5 млн БТЕ. Такой же уровень был достигнут и в Азии, где рынки Японии и Кореи приблизились к январскому рекорду в 19 долларов за миллион БТЕ. Нехватка мировых запасов, вызванная сильным экономическим ростом, жаркой погодой и сокращением поставок из России в Европу – все это дало сектору природного газа серьезный импульс. Результатом являются очень высокие счета за электроэнергию, резкий рост цен на уголь, который выступает в качестве альтернативы, а также рост стоимости компенсации за выбросы углерода.

При низких уровнях запасов газа как в Европе, так и в России, перспектива газового кризиса наступающей зимой остается реальной угрозой для потребителей и промышленности. Некоторые компании могут даже быть вынуждены замедлить производство, чтобы сократить спрос.

Рынок зерна: Сектор, на который негативно повлиял ураган Ида, – это зерновой рынок, так как были остановлены отгрузки с ключевого экспортного терминала на побережье Мексиканского залива. Кукуруза упала до шестинедельного минимума, а соя – до июньского минимума. Поскольку скоро начнется сбор урожая обеих культур, остановка не могла произойти в худшее время: фермеры на Среднем Западе отправляют большую часть своего урожая по реке Миссисипи для экспорта именно через Мексиканский залив. Последствия уже заметны: китайская соя вместо импорта в США идет на краткосрочные поставки в Бразилию. Инвесторы и трейдеры также с нетерпением ждут ежемесячного отчета Министерства сельского хозяйства США от 10 сентября, который может привести к повышению цен благодаря ослаблению опасений по поводу засухи в ключевых производящих регионах.

Золото: Полностью оправившись от спада в начале августа, золото в первые дни сентября торговалось в «боковике», а рынок изо всех сил пытался найти достаточно сильный импульс, чтобы бросить вызов ключевому сопротивлению на уровне 1835 долларов. Однако, поскольку 10-летняя реальная доходность в США торгуется ниже – 1% до и после ежемесячного отчета о занятости в США и четырехнедельного минимума по доллару, результаты были несколько разочаровывающими. Помимо опасений по поводу сроков сворачивания стимулов ФРС, другой причиной, вероятно, является продолжающееся восстановление мировых запасов, снижающее спрос на диверсификацию.

Несмотря на перспективу того, что Федеральная резервная система США в итоге начнет сокращать масштабную программу покупки облигаций, мы по-прежнему сохраняем оптимистичный прогноз по золоту. Это основано на нашем мнении о том, что доллар может ослабнуть, когда США достигнут пика роста, и что золото в текущих ценах уже отражает более высокую реальную доходность, потенциально на целых 25 базисных пунктов. Кроме того, возобновление роста цен на сырьевые товары, во главе с энергоносителями и промышленными металлами, вероятно, приведет к возобновлению внимания к инфляции.

Источник: Saxo Group

Другие инвестиционные металлы, такие как серебро и платина, также продолжали торговаться в «боковом» тренде с серебром, особенно после нескольких неудачных попыток найти какую-либо опору. Коэффициент XAUXAG, который отражает стоимость одной унции золота в унциях серебра, резко выросший в июле и августе из-за проблем с серебром, попытался развернуться в коррекцию, но его несколько раз драйвили вверх на уровень 75. Прорыв ниже этого уровня может сигнализировать новый период роста цен на серебро, особенно если ему удастся преодолеть ключевое сопротивление на уровне 24,50 доллара США.

Сырая нефть торговалась около месячного максимума, и на следующей после этого неделе перспективы продолжали улучшаться. Цена заметно восстановилась после августовской коррекции, поддерживаемой более мягким курсом доллара и улучшением прогнозов спроса в Китае после недавних ограничений, связанных с вирусом, а также еще одного существенного падения запасов в США и временного прекращения производства. Кроме того, ОПЕК+ дала оптимистичную оценку краткосрочной перспективы спроса, которая привела к утверждению в октябре добычи еще на 400 000 баррелей в день. На поддержку цен также повлиял ежемесячный обзор добычи ОПЕК от Bloomberg, показывающий, что Нигерия и Ангола ежедневно добывают почти на 400 000 баррелей меньше, чем установлено утвержденной в прошлом месяце квотой, и этот объем как раз равен утвержденному ОПЕК увеличению. Это подстегивает опасения о том, что свободные мощности, обозначенные ОПЕК+ на бумаге, может быть не так легко перезапустить, когда этого потребует растущий спрос.

На следующей неделе во вторник Китай опубликует данные по торговле за август, включая импорт нефти, а в среду EIA опубликует свой краткосрочный прогноз по энергетике. Ослабление внимания к пандемии, сокращение поставок, растущий аппетит к риску и сокращение спекулятивной длины в очередной раз повернули ценовой риск в сторону повышения.

Источник: Saxo Group