В преддверии заседания ЕЦБ котировки EURUSD застыли в консолидации

Человек предполагает, а Бог располагает. Кто бы мог подумать в начале года, что его концовку Человечество будет встречать не с оптимизмом, а с настороженностью? Широкое распространение Дельты по планете, даже в тех регионах, где уровень вакцинации высок, локдауны и закрытые границы замедляют мировую экономику. Это прекрасно видно по деловой активности в Китае и по занятости в США. Рынки ждут от центробанков отказов от нормализации денежно-кредитной политики, сохранения монетарных стимулов, что окажет поддержку мировым фондовым индексам и «быкам» по EURUSD.

Любопытно, что на фоне замедления мировой экономики, что подтверждается снижением прогнозов по глобальному ВВП со стороны Института международных финансов с 6,2% до 5,7%, Европа начинает выглядеть своеобразным островком стабильности. Более быстрый чем в США рост экономики во втором квартале, позитивные сигналы от деловой активности и разгон инфляции на 3% - результат успешной вакцинации и не такой грустной эпидемиологической ситуации как в Америке и в Азии.

Казалось бы, логичным решением для ЕЦБ в условиях возвращения экономики в нормальное русло является нормализация денежно-кредитной политики. Но нужно понимать, что COVID-19 очень коварен, и поспешный отказ от монетарных стимулов в условиях, когда пандемия еще не закончилась, рискует свести на нет беспрецедентную работу центробанка.

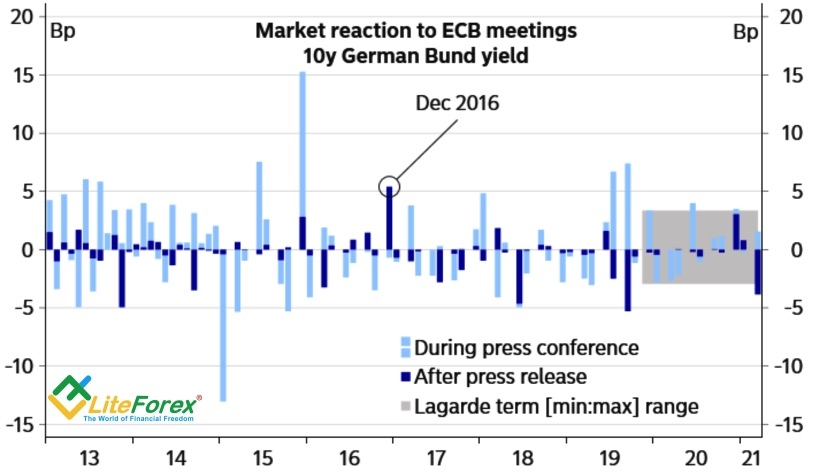

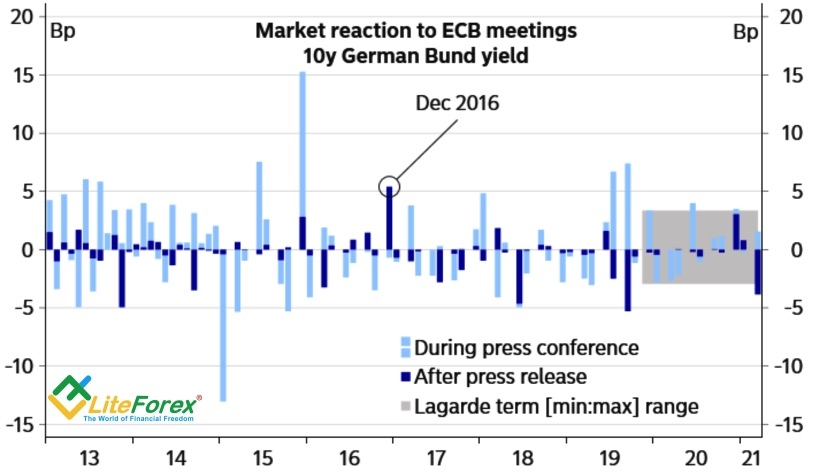

В настоящее время рынки настроены на то, что Кристин Лагард и ее коллеги в сентябре примут решение о сокращении месячных объемов покупок активов в рамках PEPP. Однако если инвесторы неверно интерпретируют данный вердикт центробанка, посчитают его сокращением монетарных стимулов, это может привести к ужесточению финансовых условий и замедлению ВВП еврозоны. В последний раз ЕЦБ устами Марио Драги использовал слово «сворачивание QE» в декабре 2016, и тогда это обернулось резким ростом доходности немецких облигаций. Вряд ли центробанку захочется дважды вставать на одни и те же грабли.

Реакция рынка долга Германии на заседания ЕЦБ

Источник: Nordea Markets.

Следует отметить, что вердикта об уменьшении месячных покупок активов в рамках PEPP еще нет. Bloomberg считает, что самым простым решением стало бы сохранение объемов приобретения облигаций на повышенных уровнях. Если ЕЦБ не внесет корректив в текущий механизм реализации программы, это станет серьезным ударом для «быков» по EURUSD.

Лучшая дневная динамика фондовых индексов Старого света за последние 6 недель убеждает, что рынки ждут от Европейского центробанка сохранения ультра-мягкой монетарной политики. В конечном итоге месячные объемы PEPP не так важны, как динамика инфляции. И те факты, что ЕЦБ считает всплеск цен временным явлением и намерен удерживать ставки на текущих уровнях, по меньшей мере, до 2024, являются вескими аргументами в пользу ограниченного потенциала ралли основной валютной пары.

На мой взгляд, котировки EURUSD могут подрасти на ожиданиях «ястребиных» сигналов от Управляющего совета 9 сентября, однако риски распродаж евро на фактах довольно велики. Катализатором ралли способен стать прорыв сопротивлений на 1,189 и 1,19.

Дмитрий Демиденко для LiteForex

Человек предполагает, а Бог располагает. Кто бы мог подумать в начале года, что его концовку Человечество будет встречать не с оптимизмом, а с настороженностью? Широкое распространение Дельты по планете, даже в тех регионах, где уровень вакцинации высок, локдауны и закрытые границы замедляют мировую экономику. Это прекрасно видно по деловой активности в Китае и по занятости в США. Рынки ждут от центробанков отказов от нормализации денежно-кредитной политики, сохранения монетарных стимулов, что окажет поддержку мировым фондовым индексам и «быкам» по EURUSD.

Любопытно, что на фоне замедления мировой экономики, что подтверждается снижением прогнозов по глобальному ВВП со стороны Института международных финансов с 6,2% до 5,7%, Европа начинает выглядеть своеобразным островком стабильности. Более быстрый чем в США рост экономики во втором квартале, позитивные сигналы от деловой активности и разгон инфляции на 3% - результат успешной вакцинации и не такой грустной эпидемиологической ситуации как в Америке и в Азии.

Казалось бы, логичным решением для ЕЦБ в условиях возвращения экономики в нормальное русло является нормализация денежно-кредитной политики. Но нужно понимать, что COVID-19 очень коварен, и поспешный отказ от монетарных стимулов в условиях, когда пандемия еще не закончилась, рискует свести на нет беспрецедентную работу центробанка.

В настоящее время рынки настроены на то, что Кристин Лагард и ее коллеги в сентябре примут решение о сокращении месячных объемов покупок активов в рамках PEPP. Однако если инвесторы неверно интерпретируют данный вердикт центробанка, посчитают его сокращением монетарных стимулов, это может привести к ужесточению финансовых условий и замедлению ВВП еврозоны. В последний раз ЕЦБ устами Марио Драги использовал слово «сворачивание QE» в декабре 2016, и тогда это обернулось резким ростом доходности немецких облигаций. Вряд ли центробанку захочется дважды вставать на одни и те же грабли.

Реакция рынка долга Германии на заседания ЕЦБ

Источник: Nordea Markets.

Следует отметить, что вердикта об уменьшении месячных покупок активов в рамках PEPP еще нет. Bloomberg считает, что самым простым решением стало бы сохранение объемов приобретения облигаций на повышенных уровнях. Если ЕЦБ не внесет корректив в текущий механизм реализации программы, это станет серьезным ударом для «быков» по EURUSD.

Лучшая дневная динамика фондовых индексов Старого света за последние 6 недель убеждает, что рынки ждут от Европейского центробанка сохранения ультра-мягкой монетарной политики. В конечном итоге месячные объемы PEPP не так важны, как динамика инфляции. И те факты, что ЕЦБ считает всплеск цен временным явлением и намерен удерживать ставки на текущих уровнях, по меньшей мере, до 2024, являются вескими аргументами в пользу ограниченного потенциала ралли основной валютной пары.

На мой взгляд, котировки EURUSD могут подрасти на ожиданиях «ястребиных» сигналов от Управляющего совета 9 сентября, однако риски распродаж евро на фактах довольно велики. Катализатором ралли способен стать прорыв сопротивлений на 1,189 и 1,19.

Дмитрий Демиденко для LiteForex