Поверили ли рынки Кристин Лагард?

«Леди не сужается». Фраза, брошенная в 1980 Маргарет Тэтчер, свидетельствующая о решимости железной леди довести до конца экономические реформы, должна была окончательно убедить инвесторов в нежелании ЕЦБ избавляться от монетарных стимулов. Кристин Лагард повторила ее на пресс-конференции по итогам сентябрьской встречи Управляющего совета, подчеркнув, что снижение покупок активов в рамках PEPP в четвертом квартале – не более чем отмена принятого в марте решения приобретать их в повышенных объемах. Речь идет о перекалибровке программы, а не о ее сужении. Поверил ли француженке рынок, как в свое время поверил англичанке? Судя по динамике EUR/USD — не очень.

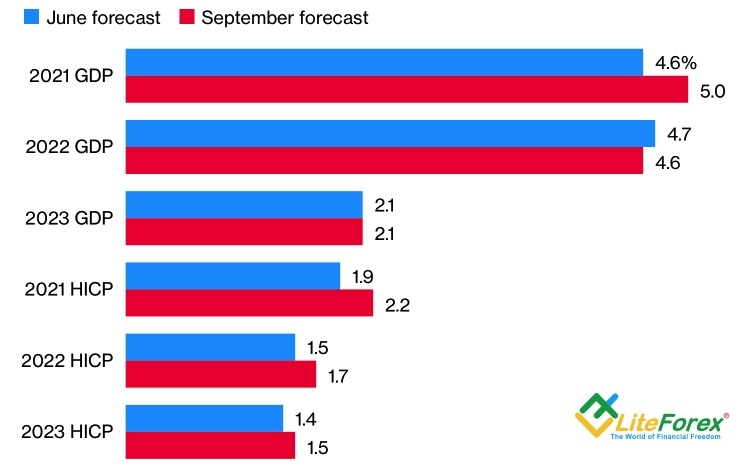

Долгожданное решение по PEPP сопровождалось повышением прогнозов по ВВП на 2021 с 4,6% до 5% и по инфляции с 1,9% до 2,2%. Вместе с тем, ЕЦБ ожидает замедления потребительских цен в еврозоне до 1,7% в 2022 и до 1,5% в 2023, что предполагает сохранение ультра-мягкой монетарной политики еще очень долго. О повышении ставок до конца 2023 можно не мечтать.

Прогнозы ЕЦБ по ВВП и инфляции на 2021-2023

Источник: Bloomberg

Несмотря на ожидаемое экспертами Bloomberg сокращение покупок активов в рамках экстренного QE с €80 млрд до €60 млрд в месяц, ЕЦБ продолжит скупать весь объем чистой эмиссии облигаций, выпущенных странами валютного блока. Из ее общей величины в €1,85 трлн остались неизрасходованными около €500 млрд, и решение о завершении программы, по словам Лагард, будет принято Управляющим советом в декабре. Тогда же, вероятно, увидит свет и вердикт центробанка по поводу расширения APP с текущих €20 млрд в месяц.

Тот факт, что ЕЦБ не сообщил об увеличении масштабов традиционного QE в сентябре, позволил «быкам» по EUR/USD удержать котировки пары выше ключевой поддержки на 1,18 и продвинуть их к обозначенному в предыдущем материале уровню 1,1845. По мнению поклонников евро, то что сделал Европейский центробанк с PEPP, выглядит как конус, пахнет конусом, поэтому и рынки будут рассматривать этот шаг как начало сворачивания монетарных стимулов.

Если исходить из фактора дивергенции в монетарной политике, то основной валютной паре предначертан путь на юг. Европейское QE продлится еще очень долго, а ЕЦБ не поднимет ставки до конца 2023. ФРС же намерена это сделать в 2022. Такого мнения придерживается президент ФРБ Атланты Рафаэль Бостик, отмечая, что сворачивание $120 млрд программы количественного смягчения, вероятнее всего, начнется в 2021 и завершится в течение менее чем одного года. Вместе с тем, чиновник не считает, что о начале нормализации будет объявлено в сентябре. Член FOMC Мишель Боуман подчеркнула, что разочаровывающая статистика по занятости за август не собьет центробанк с пути.

На мой взгляд, трейдерам следует подготовиться к среднесрочной консолидации EUR/USD. Когда на стороне «быков» играет экономический рост, а на стороне «медведей» — монетарная политика, сложно кому-то отдать предпочтение. Прорыв сопротивления на 1,1845 усилит риски продолжения ралли евро в направлении $1,188, в то время как успешный штурм поддержки на 1,18 чреват возвращением основной валютной пары к 1,175 и 1,17.

Дмитрий Демиденко для LiteForex

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Евро: а был ли конус?

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+