Данное исследование навеяно Вредным инвестором и его изучением химического сектора в разрезе производителей литиевых соединений. Действительно, мир идет по пути уменьшения углеродного следа и увеличения количества электромобилей. Я остаюсь среднесрочным скептиком в отношении экологичного транспорта и не считаю, что это перспектива ближайших лет. Однако именно производители лития могут быть в авангарде роста. На них мы и обратим свой взор в этом исследовании.

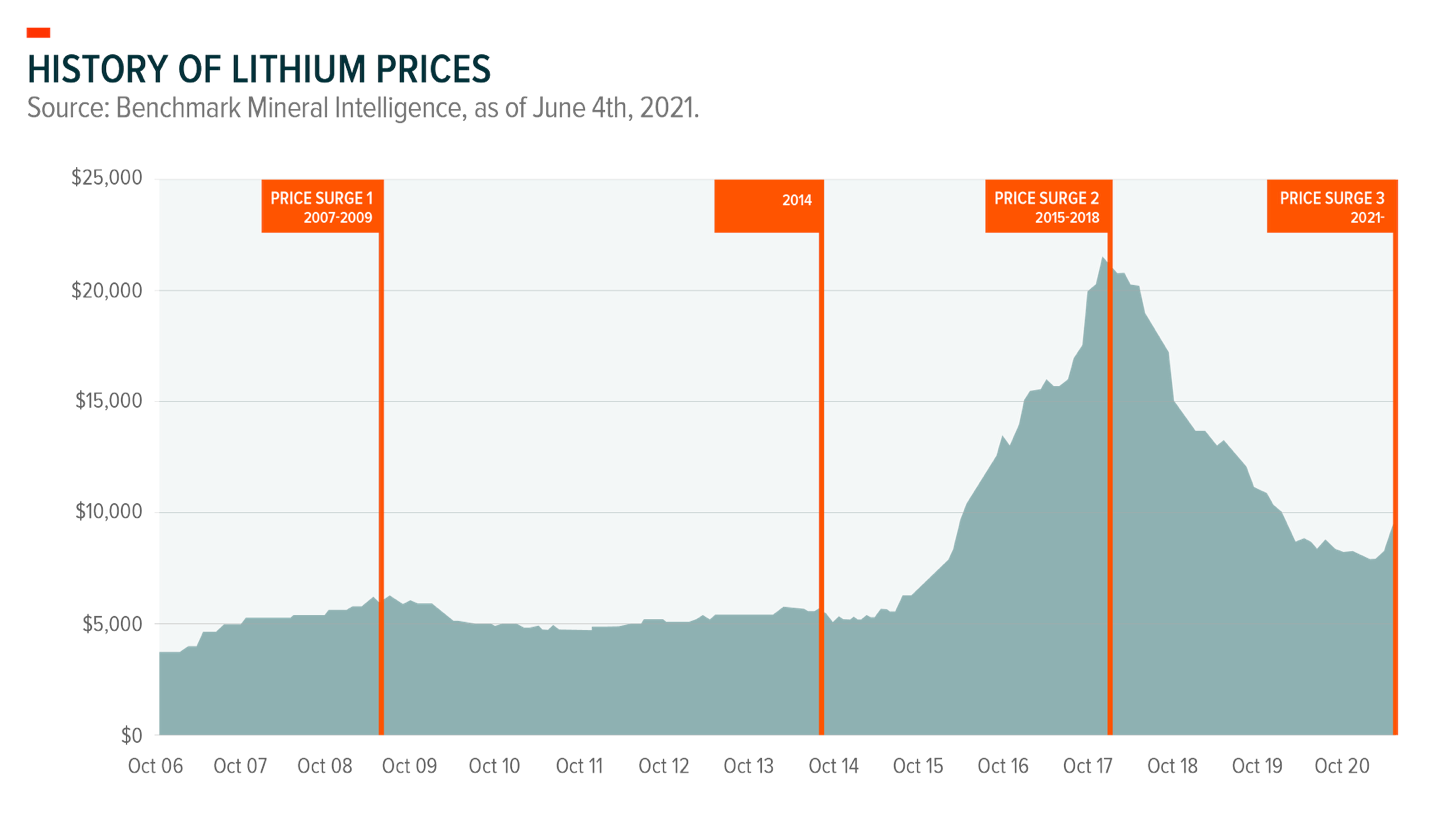

Ожидается, что спрос на литий вырастет более чем на 200% в течение следующих пяти лет, с 300 тыс. тонн в 2020 году до 1 млн тонн к 2025 году. А к 2030 году спрос может достичь 2 млн тонн. Также мой интерес еще вызван и ценами на литий, которые с 2017 года стагнируют. В сырьевом ажиотаже 2021 года участия не принимали. Напомню, что в такой же ситуации были 2 года назад компании химического сектора во главе с Фосагро (MCX:PHOR). Возобновление роста цен на удобрения потянули за собой и котировки компаний. Главное, чтобы к этому были фундаментальные предпосылки.

Так почему же литий?

Этот химический элемент требуется для создания литий-ионных аккумуляторов, спрос на которые растет. Элементы для его производства расположены в основном в странах латинской Америки, Австралии, США, Китае и, внимание, в России. Литий широко используется в различных отраслях: в автомобилестроении, металлургии, производстве электроники, ядерной энергетике и даже в медицине. А самое главное — в пиротехнике. Иначе как бы мы смогли наблюдать красные огни салютов.

В добыче лития есть определенная сложность, поэтому многие компании сектора крайне неэффективны. Себестоимость съедает всю прибыль, и производителям приходится диверсифицировать бизнес и находить новые источники доходов. Добыча, как правило, идет двумя способами: открытая в карьерах (сподумен) и высушивание солончаков (рассол). Если первый способ характерен для компаний Австралии, то второй более распространен в мире.

Итак, низкие цены на сырье, распространение электромобилей и широкий охват применения лития дают нам шанс на поиск недооцененных историй. Если, конечно, такие найдутся. В мировом масштабе электромобили составили менее 5% от общего объема продаж автомобилей в 2020 году, но этот сегмент вырос на 45% до 3,2 млн автомобилей даже в условиях пандемии, и будет прирастать дальше из года в год.

Основной проблемой добывающих литий компаний становится низкий уровень спроса. Все-таки Tesla (NASDAQ:TSLA) и прочие не успевают потребить все предложение лития на рынке. Радует, что тенденция идет к повышению производства. К 2026 году спрос на литий-ионные аккумуляторы, предположительно, вырастет в 2 раза, а к 2030 году — в 4 раза. Теперь давайте займемся разбором компаний.

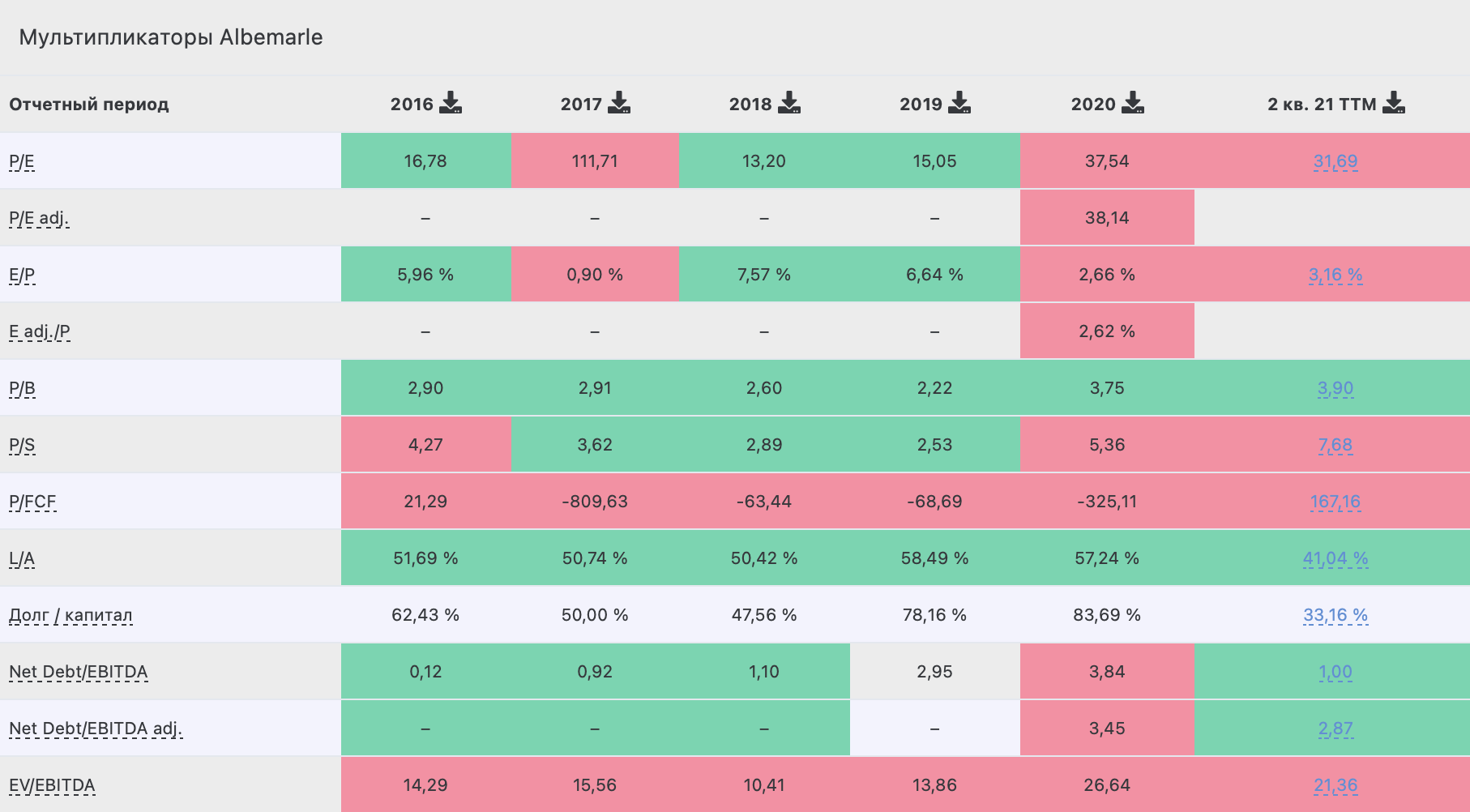

Albemarle

Один из крупнейших американских производителей лития и брома. К слову, на литий приходится всего 37% выручки, а на тот же бром или катализаторы — 30% и 25% соответственно. Но даже это позволяет контролировать около 35% рынка лития. Albemarle (NYSE:ALB) планирует удвоить свои производственные мощности к концу года. Мультипликаторы крайне перегреты. P/E в 35,3, P/B в 4,3 и EV/EBITDA в 23,7 дают повод говорить о завышенной оценке рынка акций компании. Albemarle имеет приемлемую долговую нагрузку, низкую рентабельность, но выплачивает дивиденды. Выручка с 2019 года снижается, как и прибыль.

Акции торгуются на бирже NYSE и доступны неквалифицированным инвесторам

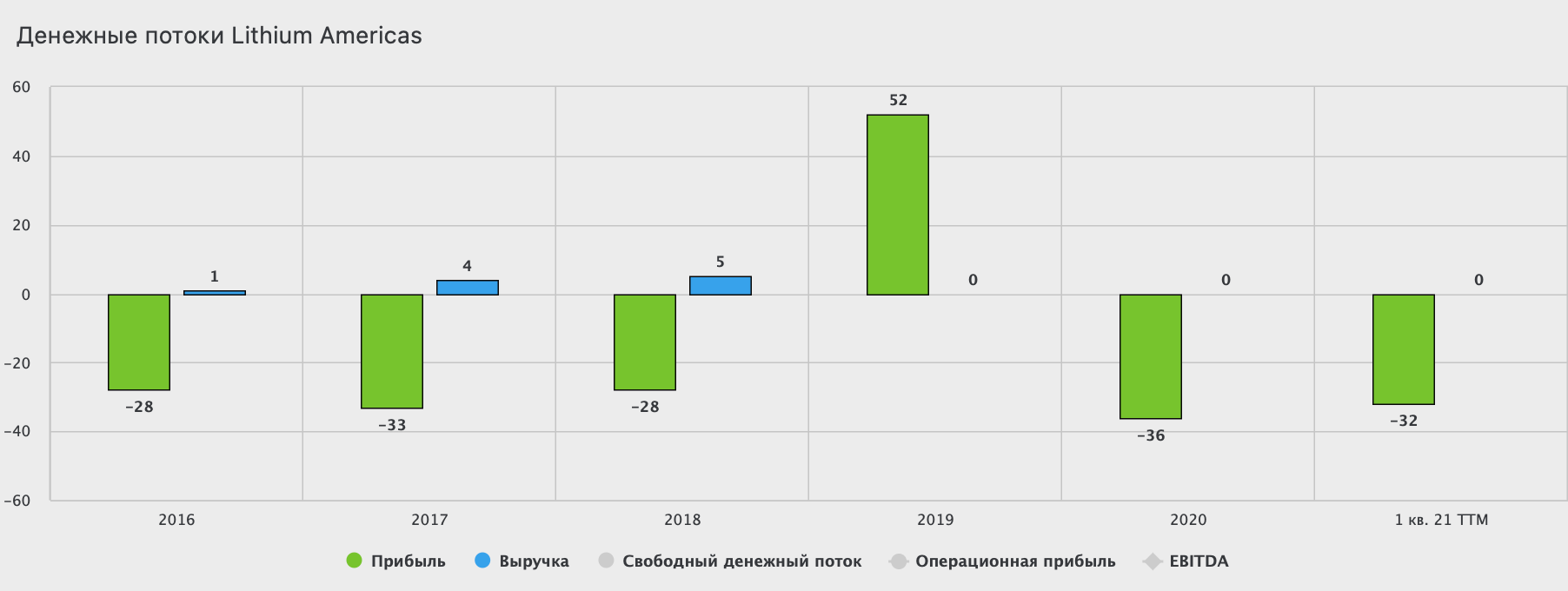

Lithium Americas

Американская компания, занимающаяся разведкой и добычей лития. Производственные площадки расположены в Аргентине и США, где планируется добыча открытым способом на рудниках. Причем запуск в США назначен лишь на середину 2022 года. Поддерживает интерес лишь повышенная, в отличие от обычного лития, цена на карбонад лития, который только планируют добывать. Lithium Americas (NYSE:LAC) по факту живет лишь ожиданиями увеличения спроса и роста цен на литий в будущем. Прибыли, как и выручки последние годы нет, а рентабельность отрицательная.

Акции торгуются на бирже NYSE и доступны лишь квалифицированным инвесторам

Piedmont Lithium

Аналогичная ситуация и в Piedmont Lithium (NASDAQ:PLL), чей четырехкратный рост акций основан только на договоренностях с Tesla о поставках сырья. Компания планирует добычу только на 2022-2023 года. История красноречива и говорит о завышенных ожиданиях инвесторов взрывного роста отрасли. Только во многом этот самый рост уже заложен в цену активов.

Акции торгуются на бирже NYSE и доступны лишь квалифицированным инвесторам

Livent

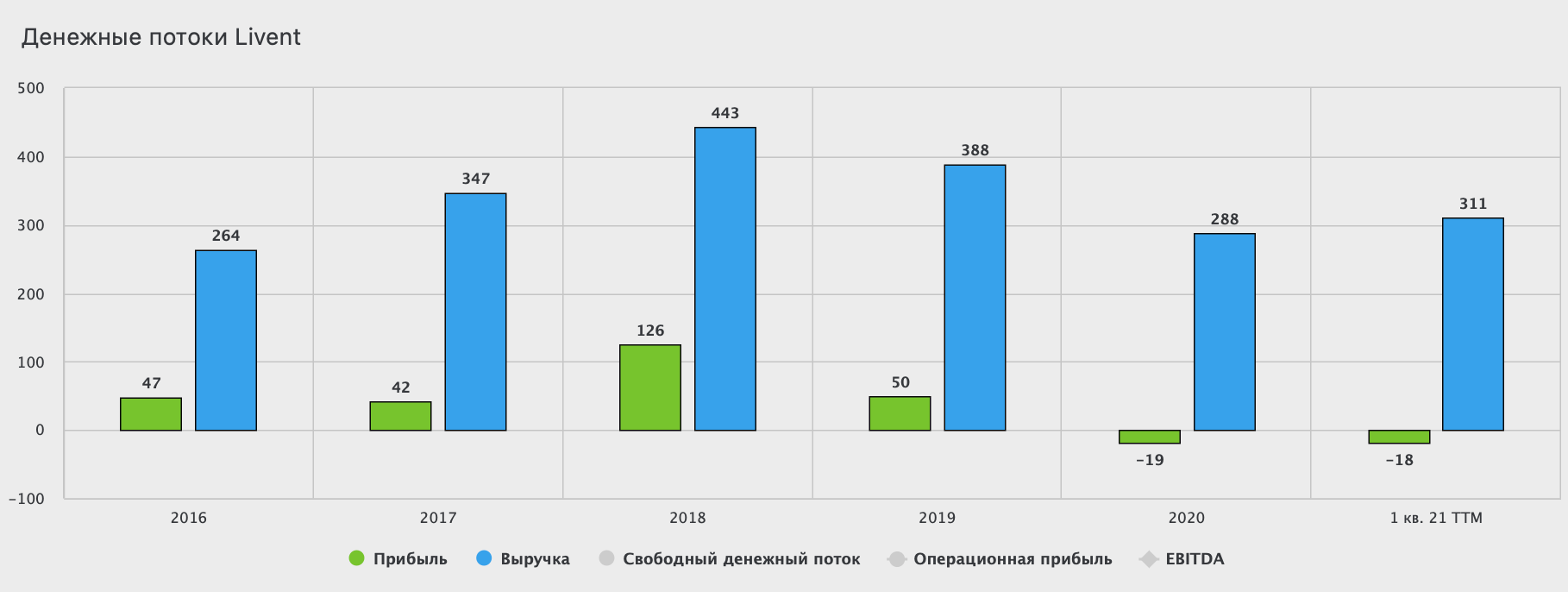

Один из пионеров отрасли производителей литиевых соединений, идущий корнями еще в Америку 40-х. Livent (NYSE:LTHM) также является лидером в области технологии извлечения и очистки лития. Производственные площадки расположены в Аргентине, США и Китае. Компания малоэффективна из-за высоких расходов на производство.Помимо высокой долговой нагрузки и мультипликаторов, снижает 3-й год подряд выручку, а последние 2 года получает убыток от основной деятельности. Виной тому слабая диверсификация бизнеса.

Акции торгуются на бирже NYSE и доступны неквалифицированным инвесторам

Далее у нас еще пачка компаний литиевого сектора. Начнем с Чили, а закончим Австралией и Китаем, который доминирует в цепочке поставок литий-ионных аккумуляторов.

Sociedad Quimica y Minera de Chile SA

Глобальная горнодобывающая компания, расположенная в Чили. Работает в сфере химической промышленности, добывает лития и другие редкие металлов. На этом рынке занимает 14% всей добычи. Имеет 5 бизнес-направления, которые добавляют диверсификации и снижают риски.

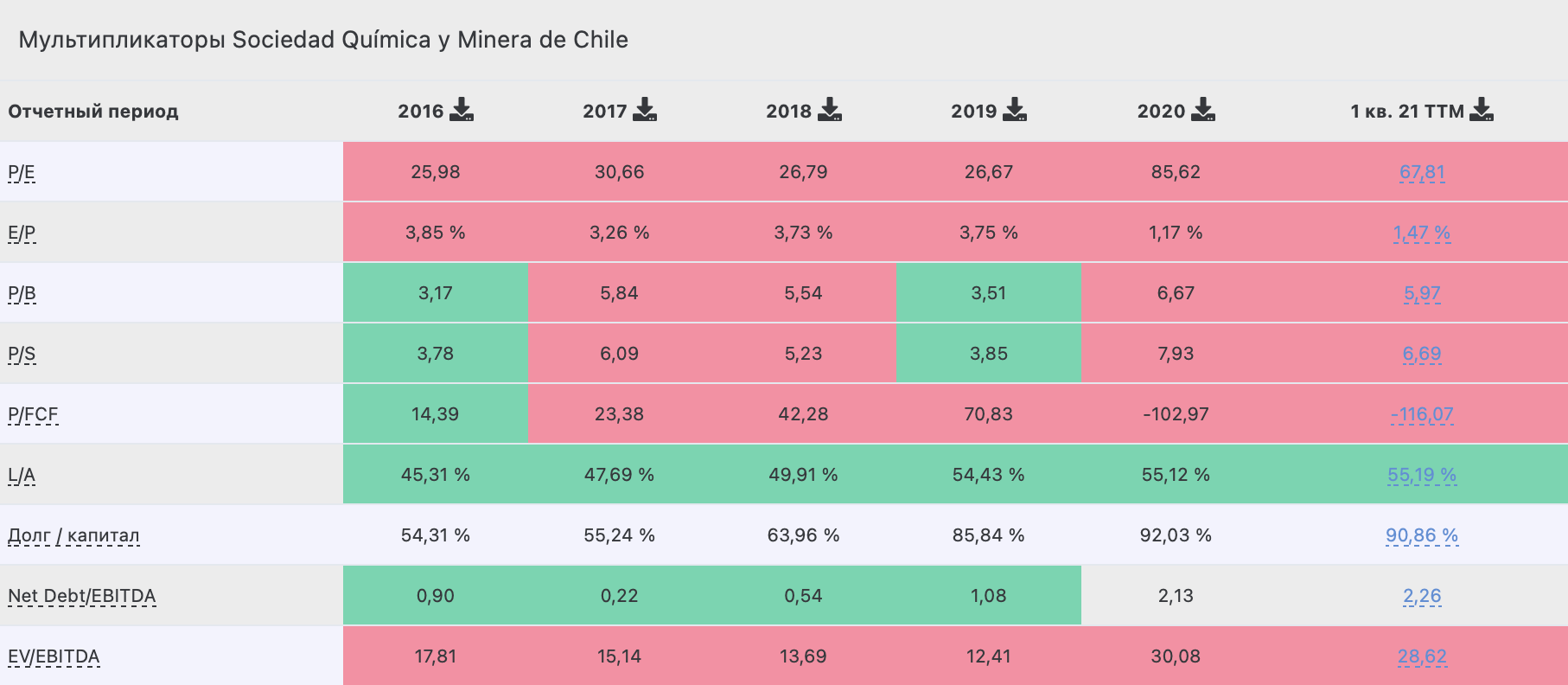

Sociedad Quimica y Minera de Chile (NYSE:SQM) приобрела права на литий-проекты в Австралии и Аргентине. Компания планирует увеличить производство карбоната лития на 71% уже к концу этого года. Мультипликаторы говорят о сильной перекупленности: сумасшедший P/E в 59,6 и P/B в 4,3. С 2018 года выручка стагнирует, но наблюдается рост уже в 2021 году. Прибыль также на минимальных значениях за последние 7 лет.

Акции торгуются на бирже NYSE и доступны лишь квалифицированным инвесторам

Tianqi и Ganfeng

Китайские компании по производству новых энергетических материалов, в основе которых лежит литий. Работают по всему миру и активно скупают доли крупных компаний отрасли. Sichuan Tianqi Lithium Industries (SZ:002466) владеет долей Sociedad Quimica и несколькими месторождениями Австралии. Ganfeng Lithium (HK:1772) выкупила контрольный пакет акций австралийской компании Bacanora Lithium и сделала еще несколько крупных приобретений. Номинально компании контролируют более половины всего мирового производства лития.

Акции торгуются на бирже Шэньчжэнь и не доступны инвесторам из РФ

Orocobre и Galaxy Resources

Самые крупные представители Австралии, которые занимаются добычей лития. Причем производственные площади у первой в основном расположены в Аргентине. А вот Galaxy Resources (ASX:GXY) занимается добычей в Австралии. Эти две компании приняли решение объединиться, после чего выйдут на 5 место по величине поставок лития в мире. Orocobre (ASX:ORE) имеет одну из самых низких себестоимостей производства лития.

Акции торгуются на бирже Австралии и не доступны инвесторам из РФ

Это далеко не все компании сектора. В Китае есть целая россыпь добывающих компаний. В Австралии также есть парочка сильных игроков, таких как Altura Mining (ASX:AJM) или Mineral Resource (ASX:MIN). Но информации по ним достаточно мало, а отсутствие возможности их приобретения даже квалами делает их неинтересными для покупки.

Изучая самых крупных и перспективных представителей отрасли, понимаешь, что далеко не все торгуются на биржах и доступны инвесторам из России. Причем даже квалифицированным инвесторам, коим являюсь я. Поэтому в завершение я решил посмотреть на ETF-фонд, который объединяет большинство активов, и сделать вывод об отрасли в целом.

Global X Lithium & Battery Tech ETF

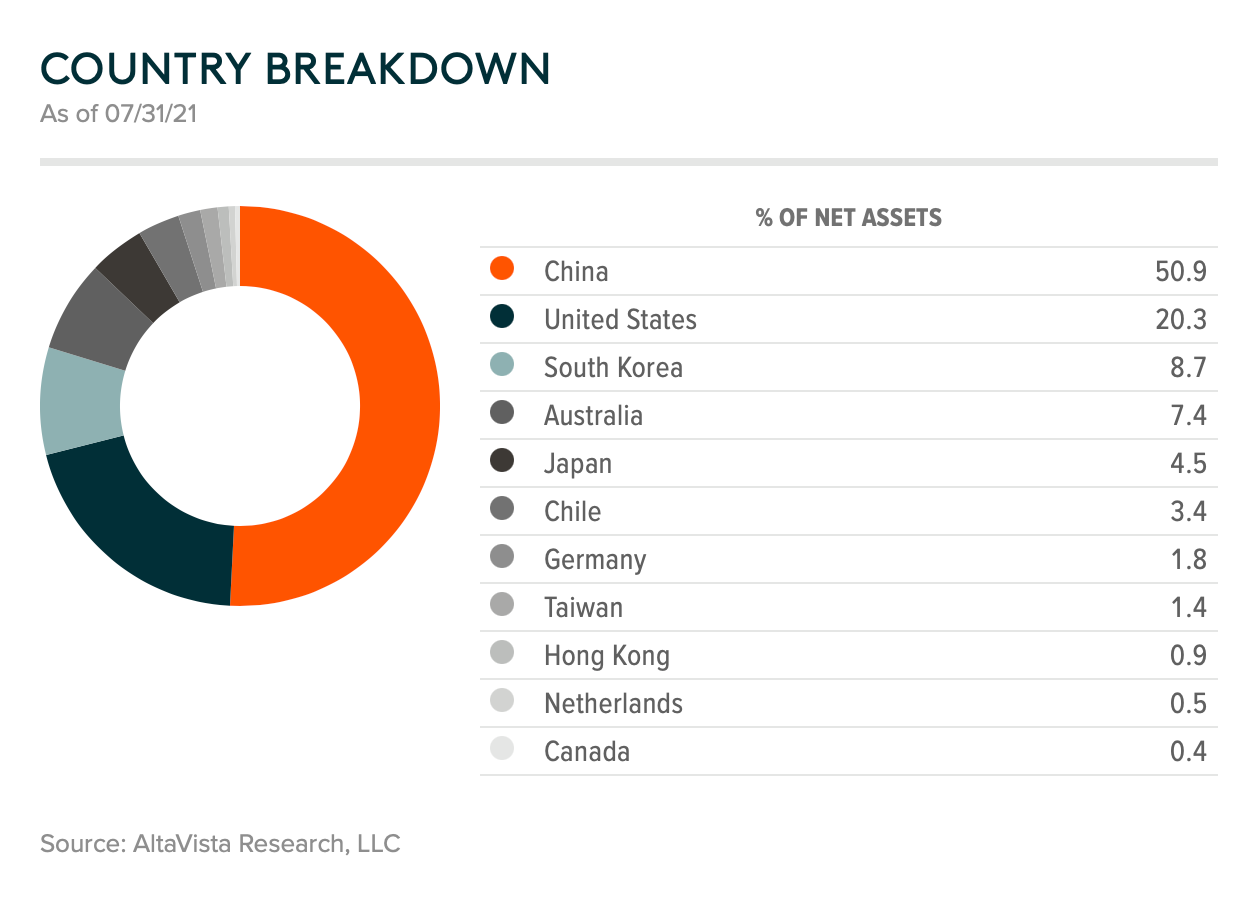

Global X Lithium & Battery Tech ETF (NYSE:LIT) — литиевый ETF фонд, который инвестирует в компании сектора производителей лития. Но не только этим ограничивается. В составе можно будет найти также производителей литий-ионных аккумуляторов. Следует за индексом Solactive Global Lithium. По странам более 50% фонда приходится на Китай, еще 20% — на США. Что странно, всего 7% приходится на Австралию. Диверсификация явно слабая, перекос в сторону того же Albemarle с 12%, а на Livent приходится всего 1% фонда. Зато LG и Samsung (KS:005930), как производители аккумуляторов, в топе.

Паи фонда торгуются на бирже NYSE и доступны лишь квалифицированным инвесторам

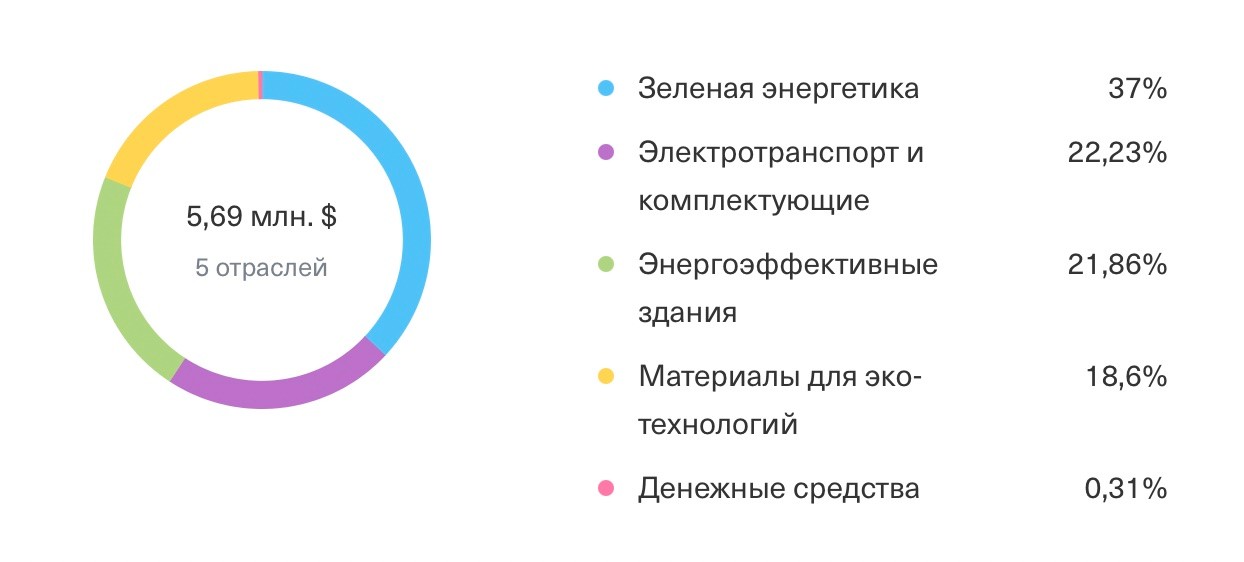

Назвать ETF хорошо сбалансированным можно, если вы в целом хотите проинвестировать в индустрию лития, аккумуляторов и электромобилей. Но тут встает резонный вопрос. Зачем, если есть тот же зеленый ETF от Тинькофф — TGRN ETF TINKOFF ECO TECH (MCX:TGRN) — в котором есть все те же представители, и в нагрузку еще идет ВИЭ. В общем, для себя я не нашел причин покупать фонд. Состав фонда от Тинькофф (LON:TCSq):

Но и в покупках отдельных историй тоже большого смысла нет. Компании настолько переплетены в своих бизнесах и месторасположениях, что иногда трудно понять, что кому принадлежит. Австралия работает в Аргентине, а соседи из Чили покупают активы в Австралии. Китай вообще распространил свое влияние и вышел на второе место по добыче, хотя своих месторождений крайне мало.

Для инвесторов из России большую проблему составляет отсутствие акций на бирже. Даже на внебиржевом рынке представлена лишь малая часть компаний. Нам предлагается сходу купить Albemarle, которая и в секторе-то представлена лишь малой частью бизнеса, а акции уже находятся в космическом пространстве рядом с Virgin Galactic (NYSE:SPCE).

Если взять навскидку, то свое предпочтение я бы отдал Lithium Americas, которая имеет производственные мощности, но запуск основных будет производить в ближайшие годы. Однозначно, при инвестировании в компании сектора придется рисковать. И рисковать значительно. В ценах многих компаний уже заложены ожидания кратного роста цен на сырье. А проверить эффективность компаний — задача не из легких. Большинство малоэффективны и имеют высокую стоимость добычи.

Долгосрочно

Рост производства электромобилей, цен на сырье, поддержка государства и низкая база прошлых лет дадут драйверы роста для всех без исключения компаний отрасли. По некоторым акциям мы увидим ваши любимые иксы.

Среднесрочно

Продолжится стагнация всей отрасли. Компании модернизируют производства и нарастят мощности. Но производители электромобилей не будут успевать поддерживать спрос. Да и производители батарей также не спешат врываться в этот бизнес. Стоимость аккумуляторов снизилась за 10 лет на 87% и продолжит сокращаться.

Краткосрочно

Возможны манипуляции со стороны соцсетей и любителей разогнать акции. Рынок сейчас тонкий, и на любом хайпе частные инвесторы начинают скупать все, что плохо лежит.

Делать ставку на всю отрасль через ETF, либо искать точечно подходящий актив — дело индивидуальное. Я склоняюсь скорее ко второму и буду дальше продолжать изучать рынок лития.

Не является индивидуальной инвестиционной рекомендацией