Цена на золото снизилась с максимумов прошлого года уже на 14% и с начала этого года находится в боковике. Логично, что это негативно сказалось на акциях золотодобывающих компаний. Мы проанализировали трех основных золотодобытчиков России и выяснили, какая из компаний сейчас интересна для инвестирования.

Полюс

Закономерно, меньше всего падение коснулось Полюса (MCX:PLZL), который имеет самую низкую себестоимость золота в мире. Акции за последний год упали на 23%.

Главным долгосрочным драйвером для компании остается запуск месторождения Сухой Лог, который запланирован на 2027 год. Проект очень примечательный: на месторождении компания сможет добывать до 2,3 млн унций. Для сравнения, 2021 году компания добудет около 2,7 млн унций. При этом затраты на унцию золота там будут около $400 — это один из самых выигрышных показателей в мире. Конечно, цифры по планируемой себестоимости — это не константа, и она может вырасти к моменту завершения проекта, но она также будет расти и других производителей.

Помимо этого, в ближайшие периоды общая добыча Полюса также будет расти, по итогам 2022 года планируется добыть 2,8 млн унций, по итогам 2023 — 2,9 млн унций.

Polymetal

Акции Polymetal (MCX:POLY) продемонстрировали отрицательную динамику, почти такую же, как и у Полюса: минус 26% за год.

Себестоимость добычи золота подросла, по прогнозам она составит $700-750 за унцию. Капитальные затраты (Capex) компании выросли до $375 млн в 1 полугодии. Прогноз по Capex был повышен с $560 до $675-725 млн в 2021 году.

Polymetal решил ускорить начало добычи серебра на месторождении “Прогноз” для последующей переработки руды на обогатительной фабрике Нежданинского. Начало добычи ожидается в первом квартале 2023 года (ранее предполагался запуск в 2026 году). Решение перерабатывать руду Прогноза на Нежданинском не только ускорит процесс, но и позволит снизить общие капзатраты в будущем.

Также сейчас ведутся строительные работы на комбинате АГМК-2. Его запуск в 2023 году позволит существенно нарастить мощности по переработке концентратов упорных руд и достичь экономии до 100-150 долл. за унцию для активов с упорными рудами.

В долгосрочной перспективе компания хочет активнее развиваться на рынке меди и металлов платионоидовых групп. Пока доля этих металлов в совокупном результате незначительна.

Petropavlovsk

Главным аутсайдером оказались акции Petropavlovsk (MCX:POGR), в том числе ввиду серьезного сокращения производства золота. Его акции за год упали на 43%.

Хорошая новость состоит в том, что в следующие кварталы производство снова начнет увеличиваться, и это позитивно отразится и на стоимости акций. Согласно прогнозу, компания ожидает добыть в 2021 году около 430-470 тысяч унций золота.

31 мая 2021 года Petropavlovsk запустил флотационную фабрику Пионера, тем самым увеличив общую мощность переработки упорной золотосодержащей руды вдвое: до 7,2 млн тонн в год.

Внутренний конфликт внутри компании негативно повлиял на деятельность эмитента. Petropavlovsk не смог заключить достаточное количество долгосрочных контрактов на на покупку концентрата в 2021 г. Впоследствие компании все-таки удалось обеспечить поставки в необходимом объеме, но эти поставки приходятся в основном на конец 3 - начало 4 квартала.

Здесь важно напомнить, что Petropavlovsk является поручителем по кредиту своей бывшей “дочки” – компании IRC. Сейчас Petropavlovsk принадлежит 31,1% IRC. Задолженность на данный момент составляет $140 млн, и руководство намерено избавиться от этого долга в ближайшее время. Для сравнения, чистый долг самого Petropavlovsk составляет $536 млн, так что $140 млн — довольно существенная цифра для компании.

В мае текущего года Petropavlovsk объявил, что Газпромбанк дал свое согласие на продажу 29,9% IRC инвесткомпании Stocken Board за $10 млн. Однако, крупнейший акционер Petropavlovsk — Южуралзолото, выступила против сделки на заявленных условиях и попросила узнать мнение владельцев бондов.

При этом компания продолжает поставлять золото в счет авансов, кредиторская задолженность по которым, составила $37 млн. К концу года золотодобытчик планирует полностью ее погасить.

В 3 квартале Petropavlovsk может представить дивидендную политику и новую среднесрочную стратегию корпоративного развития.

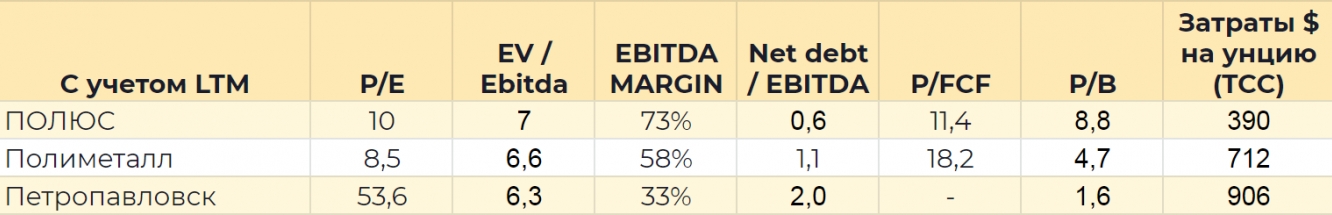

Оценка по мультипликаторам

По мультипликаторам Полюс выглядит привлекательнее конкурентов. По основным показателям он выглядит дороже остальных, но премия невелика и полностью компенсируется низким долгом, более высокой маржинальностью и самой низкой себестоимостью среди остальных золотодобытчиков.

На втором месте по привлекательности располагается Polymetal. Его себестоимость почти в два раза выше Полюса, но и оценен он дешевле.

Хуже остальных выглядит Petropavlovsk, акции которого в этом году сильно упали. В связи с этим, его бумаги стоят дешевле остальных, но это объясняется более высоким долгом, высокой себестоимостью и низкой маржинальностью бизнеса.

Мнение аналитиков InvestFuture

Цены на золото остаются на достаточно комфортном уровне для большинства золотодобывающих компаний — около $1800 за унцию.

С точки зрения долгосрочного инвестирования, очевидным кандидатом на добавление в портфель является Полюс. Он имеет понятную стратегию, одни из лучших показателей себестоимости в отрасли и самую низкую долговую нагрузку.

Для Polymetal также остаются драйверы роста, горизонт реализации которых ближе, чем у Полюса, но апсайд вероятно меньше.

Для инвесторов с высокой толерантностью к риску может оказаться интересен и Petropavlovsk, однако нужно учитывать не только риск снижения цен на золото, но и корпоративные нюансы, а также размер долга.

Не является торговым сигналом или инвестиционной рекомендацией. Текст подготовлен при помощи команды InvestFuture: аналитика Александра Резникова и редактора Александра Никитова.