Мнения участников рынка и экономистов относительно краткосрочных и среднесрочных перспектив доллара разделились. Одни из них считают, что доллар будет укрепляться, после того как ФРС подала сигнал о возможности начала сворачивания покупок активов уже в ноябре и повышения процентных ставок к концу следующего года.

Другие считают, что доллар исчерпал потенциал роста в краткосрочной перспективе после того, как Федеральная резервная система США по итогам очередного заседания в среду ожидаемо сохранила параметры своей кредитно-денежной политики, хоть и просигнализировала, что может в ноябре приступить к сворачиванию программы покупки активов, а в следующем году повысить процентные ставки. Согласно официальному заявлению Комитета ФРС по операциям на открытом рынке (FOMC), о замедлении темпов покупок активов может быть объявлено на следующем заседании, которое состоится 2-3 ноября.

Однако, в данном вопросе среди членов руководства ФРС нет единого мнения. Примерно половина из них по-прежнему считает, что повышение процентной ставки возможно лишь к концу 2022 года.

Несколько руководителей высказались за замедление темпов покупок, поскольку они обеспокоены высокими темпами инфляции, и хотят, чтобы ФРС была готова к повышению ставок в следующем году, если это потребуется. Другая группа руководителей проявляла больше осторожности, указывая на риски, связанные с ростом заболеваемости Covid-19, которые могут привести к замедлению темпов найма.

Год назад руководители центрального банка говорили о намерении покупать активы прежними темпами до тех пор, пока экономика не достигнет "существенного прогресса" в достижении целевых показателей, в частности, восстановления 10 млн рабочих мест, утраченных с начала пандемии и возвращения инфляции к целевому уровню в 2,0%. К настоящему моменту годовая инфляция в 2 раза превышает целевой уровень, а портфель активов ФРС вырос до 8,4 трлн долларов с 4,2 трлн в феврале 2020 года.

Тем не менее, подъем цен по большей части отражал перебои в цепочках поставок, нехватку товаров и восстановление туристической активности, связанное со снятием коронавирусных ограничений, и глава ФРС Джером Пауэлл неоднократно заявлял, что считает рост инфляции временным явлением.

Большинство руководителей ФРС также прогнозируют, что инфляция замедлится до 2,3% в 2022 году (по сравнению с июньским прогнозом 2,1%) и до 2,2% в 2023 году (по сравнению с прогнозом 2,1% в июне).

Новые прогнозы ФРС указывают на обеспокоенность из-за роста заболеваемости "дельта"-штаммом коронавируса и сохраняющегося недостатка предложения на рынке труда, что повредило перспективам экономического роста. Руководство ФРС в настоящее время прогнозирует рост ВВП на 5,9% в этом году, против июньского прогноза роста на 7%.

Уровень безработицы в августе упал до 5,2% с 6,7% в декабре. Тем не менее, с начала этого года экономика США создала примерно 4,7 млн рабочих мест. Это менее половины утраченных из-за пандемии коронавируса. Таким образом, уровень занятости остается главным препятствием к замедлению темпов покупок активов, и участники рынка будут внимательнейшим образом следить за динамикой восстановления рынка труда, досконально изучая еженедельные отчеты Минтруда США, публикуемые в четверг, и ежемесячные отчеты, публикуемые в первую пятницу каждого месяца.

Перед следующим заседанием ФРС (2-3 ноября) предстоит публикация октябрьского отчета Минтруда США с сентябрьским данными по рынку труда, и если они окажутся разочаровывающими, то перспектива повышения процентных ставок ФРС вновь сдвинется на более поздний срок. Это негативно повлияет на позиции доллара, но позитивно отразится на американских фондовых индексах и котировках сырьевых товаров и сырьевых валют.

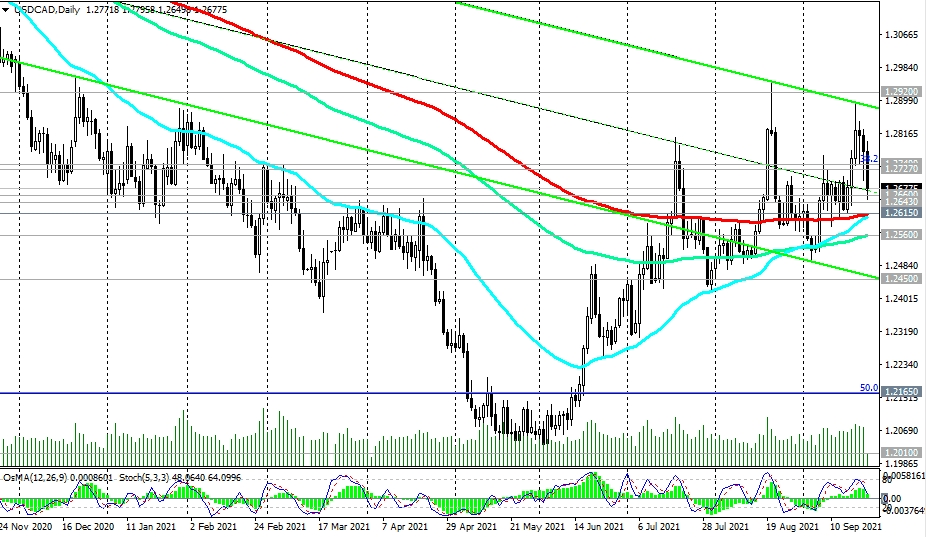

Сегодня мы видим, как доллар активно снижается после завершившегося в среду заседания ФРС, и особенно заметно – против канадского доллара, получающего дополнительную поддержку от роста нефтяных цен и цен на газ.

В начале сегодняшней европейской сессии индекс доллара DXY (фьючерсы DXY) торгуется с понижением на 0,3% к цене закрытия вчерашнего торгового дня, по 93.7. При этом пара USD/CAD продолжает снижаться, сегодня уже 3-й день подряд, набрав ускорение в начале сегодняшней европейской сессии.

Сегодня (в 12:30 GMT) Статистическая служба Канады опубликует отчет по получающим пособие по безработице и отчет по розничным продажам. Ожидается, что индекс уровня розничных продаж, который считается индикатором потребительского доверия и отражает состояние розничного сектора в ближайшей перспективе, укажет на очередной рост показателя. Рост индекса является позитивным фактором для CAD. Предыдущее значение индекса (за июнь) +4,2% после падения в марте 2020 года на -9,9%, апреле – на -25% из-за карантинных ограничений в связи с коронавирусом. Если данные за июль окажутся слабее прогноза +4,4% и особенно предыдущего значения +4,2%, то CAD может краткосрочно резко снизиться.

В это же время (в 12:30 GMT) очередной еженедельный отчет представит Минтруда США. Ожидается, что число первичных заявок на получение пособия по безработице в США на неделе до 16 сентября снизилось до 322 тыс с 332 тыс неделей ранее, что является позитивным фактором для доллара. Согласно предыдущему отчету, общее число американцев, получающих пособие, снизилось до 2,665 млн человек с 2,852 млн неделей ранее, а среднее число по первичным заявкам за прошедшие 4 недели на 10 сентября снизилось с 340 тыс до 335,75 тыс. Позитивный отчет Минтруда США укрепит позиции доллара. В противном случае доллар США продолжит снижение, в том числе и в паре USD/CAD.

Как мы отметили выше, уровень занятости остается главным препятствием к замедлению темпов покупок активов центральным банком США и, соответственно, к укреплению американского доллара.

Таким образом, в 12:30 (GMT) ожидается резкий рост волатильности в паре USD/CAD, особенно, если публикуемые статистические данные по США и Канаде будут резко отличаться от прогнозных значений.

Торговые сценарии

Sell Stop 1.2640. Stop-Loss 1.2730. Take-Profit 1.2615, 1.2560, 1.2500, 1.2450, 1.2330, 1.2200, 1.2165, 1.2100

Buy Stop 1.2730. Stop-Loss 1.2640. Take-Profit 1.2800, 1.2825, 1.2920