В минувшую среду Управление энергетической информации (EIA) Минэнерго США сообщило об увеличении запасов нефти в хранилищах США на неделе 18-24 сентября на 4,6 млн баррелей, что оказалось выше прогнозов, предполагавших снижение запасов на 4,5 млн баррелей. EIA также сообщило об увеличении запасов бензина на 200 000 баррелей и запасов дистиллятов – на 400 000 баррелей.

Накануне во вторник Американский институт нефти также сообщил о росте запасов нефти на 4,1 млн баррелей. В предыдущие семь недель EIA сообщало о падении запасов нефти. Вышедшие данные Минэнерго США показали, что последствия урагана "Ида", пришедшего в Мексиканский залив месяц назад, сходят на нет, а объем запасов нефти в США составляет 418,5 млн баррелей, что примерно на 7% ниже среднего 5-летнего значения для этого времени года.

Фьючерсы на нефть снизились в цене после публикации данных Минэнерго США, но закрыли вчерашний торговый день все же на позитивной территории. В первой половине сегодняшнего торгового дня они торгуются в основном в диапазоне, сохраняя позитивную динамику и склонность к дальнейшему росту, несмотря на сильное укрепление доллара в последние недели.

На момент публикации данной статьи фьючерсы на нефть WTI торговались вблизи отметки 74.53, на уровне цены закрытия вчерашнего торгового дня. Во вторник цена ненадолго превысила 35-месячный максимум, достигнув отметки 76.50 долларов за баррель.

На понедельник намечено заседание коалиции ОПЕК. Этот нефтяной картель, вероятно, продолжит увеличивать добычу на 400 000 баррелей в день, как и планировалось ранее, несмотря на рост цен на нефть, хотя не исключены и более радикальные меры по наращиванию добычи из-за дефицита нефти и роста цен. В июле в ОПЕК+ договорились наращивать добычу на 400 000 баррелей в день ежемесячно, начиная с августа, и планируют постепенно ослаблять ограничения добычи, введенные в прошлом году в условиях низкого спроса на фоне карантинных мер.

Если в ОПЕК+ решат еще больше увеличить объемы добычи, то это решение окажет негативное влияние на котировки нефти в краткосрочном периоде. А пока что на рынке нефти сложились бычьи драйверы и фундаментальные факторы, которые способствуют росту цен и спроса на нефть и нефтепродукты в то время, как карантинные меры, введенные в связи с распространением дельта-штамма, постепенно отменяются в различных странах, а запасы нефти ограничены.

Между тем, доллар продолжает укрепляться. Сегодня индекс доллара DXY растет уже 4-ю неделю подряд. На момент публикации данной статьи индекс DXY, отражающий стоимость доллара к корзине из 6 основных валют, находится вблизи отметки 94.34, т.е. вблизи максимумов этого года и уровня, соответствующего концу сентября 2020 года.

В среду председатель Федеральной резервной системы США Джером Пауэлл во время обсуждений, организованных Европейским центральным банком, заявил, что наблюдаемая в последнее время высокая инфляция может сохраняться дольше, чем ожидали руководители центрального банка, хотя он по-прежнему считает рост инфляции временным явлением.

На прошлой неделе Пауэлл просигнализировал, что центральный банк в ноябре готов начать сворачивание программы стимулирования, а руководители ФРС указали на то, что могут повысить процентные ставки в следующем году на фоне рисков более устойчивого, чем ожидалось, роста инфляции. Если экономика не покажет значительного ослабления, ФРС официально объявит о постепенном сокращении ежемесячных покупок казначейских и ипотечных ценных бумаг на сумму 120 млрд долларов на своем следующем заседании, которое пройдет 2-3 ноября.

Таким образом, восходящая динамика доллара подпитывается ожиданиями скорого начала сворачивания стимулирующей программы ФРС, в то время как из США продолжают поступать сильные макроданные.

Более уверенному росту доллара в настоящий момент препятствует лишь неопределённость с порогом государственного долга в США, говорят экономисты, но это – краткосрочное препятствие. Скорее всего, порог госдолга вновь будет повышен.

Сегодня (в 12:30 GMT) будут опубликованы свежие макроданные из США. Ожидается, что число первичных заявок на получение пособия по безработице в США на неделе до 24 сентября снизилось до 335 тыс. с 351 тыс. неделей ранее, что является позитивным фактором для доллара.

Также, согласно финальному релизу Бюро экономического анализа, ВВП во 2-м квартале вырос на +6,6%, что ниже предварительного прогноза +8,2%.

Если данные окажутся еще слабее, то доллар окажется под давлением. Позитивные данные по ВВП поддержат доллар.

Согласно прогнозу компании IHS Markit, представленному в конце сентября, ВВП США в 3-м квартале может вырасти в годовом исчислении на +3,6% (в середине июля в компании предполагали, что рост экономики страны в 3-м квартале составит 7,8%). Пересмотр прогноза в сторону ухудшения отчасти обусловлен ослаблением расходов потребителей в условиях распространения дельта-штамма. Взятие ситуации с дельта-штаммом коронавируса под контроль “все еще является самой важной экономической задачей”, — отметил Пауэлл в среду. Расходы потребителей являются основным двигателем роста экономики США.

Сегодня (в 14:00 GMT) Пауэлл выступит в Конгрессе США на тему экономики и монетарной политики. Вероятно, в своем докладе Пауэлл повторит заявления, которые он сделал на прошлой неделе на пресс-конференции, когда центральный банк просигнализировал о намерении начать пересматривать свою мягкую денежно-кредитную политику на запланированном на 2-3 ноября заседании. Инвесторы вновь поверили в намерения руководства ФРС начать сворачивание стимулирующей политики. Скорее всего, Пауэлл не станет разочаровывать инвесторов в этом вопросе.

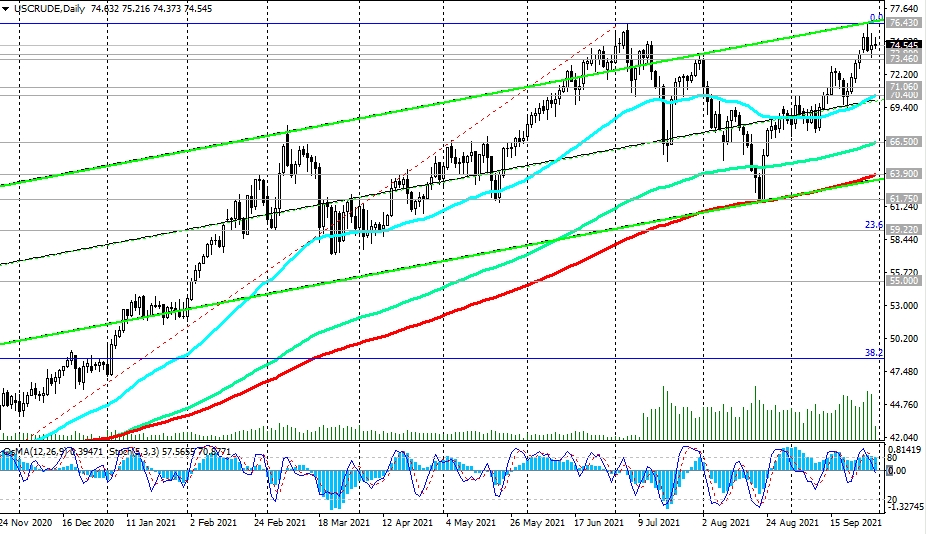

Уровни поддержки: 73.46, 71.06, 70.40, 66.50, 64.00, 61.75, 60.00, 59.22, 56.40, 54.30

Уровни сопротивления: 76.50

Торговые рекомендации

WTI Oil: Sell Stop 73.35. Stop-Loss 75.35. Take-Profit 73.00, 72.00, 71.06, 70.40, 66.50, 64.00, 61.75, 60.00, 59.22, 56.40, 54.30

Buy Stop 75.35. Stop-Loss 73.35. Take-Profit 76.50, 78.00, 79.00, 80.00