Увидим ли мы в 2022 уровень 1,1 по EUR/USD?

Трудно устоять перед очарованием милашки-доллара. Особенно когда он находит поддержку на обеих сторонах своей улыбки. Сентябрь оказался худшим месяцем для фондовых индексов США с марта 2020, и гринбэк получил преференции как актив-убежище. На своем последнем заседании ФРС подала сигнал о сворачивании QE с ноября, и индекс USD отсалютовал ей лучшим месячным приростом за год. Несмотря на различия в рецессиях, теория улыбки доллара живет и здравствует, что не позволяет «медведям» по EUR/USD поднять голову.

Когда штормы сотрясают экономику и финансовые рынки, инвесторы бегут в спасительные гавани, покупая американскую валюту. Затем наступает период ее слабости из-за колоссальных монетарных стимулов Федрезерва, берущего на себя роль мессии. Как только ВВП восстанавливается и приходит черед нормализации денежно-кредитной политики, гринбэк вновь начинает расти. Так формируется "улыбка доллара", использование которой позволило мне довольно точно прогнозировать динамику EUR/USD на протяжении последних полутора лет.

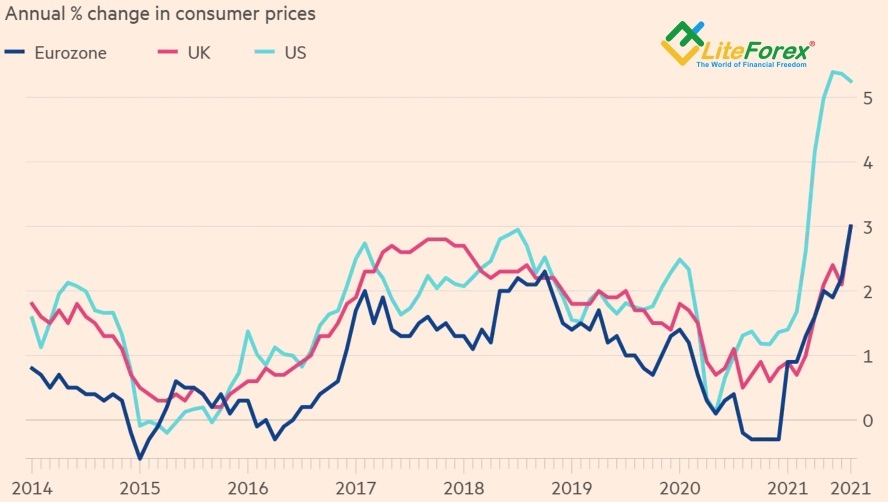

Что дальше? Глядя на то, что ФРС начинает сомневаться в мантре о временном характере высокой инфляции, можно предположить, что мы стоим на пороге агрессивного повышения ставки по федеральным фондам в 2022, что позволит основной валютной паре продолжить южный поход в направлении 1,1. Действительно, цены в Штатах растут гораздо быстрее, чем в других развитых странах. Как тут не начнешь нервничать?

Динамика инфляции

Источник: Financial Times

Джером Пауэлл уже готовит почву для отступления, заявляя, что Федрезерв не в состоянии контролировать узкие места в предложении. Он признает, что в 2022 перед центробанком будет стоять очень сложная задача. Как правило, когда инфляция высока, уровень безработицы низок, поэтому повышение ставки проходит безболезненно для экономики. Сейчас последняя далека от состояния полной занятости, а рост цен зашкаливает. Нужно нормализовать денежно-кредитную политику так, чтобы не нанести ущерб ВВП.

У ФРС остается одна надежда: что временные факторы, толкающие PCE вверх, исчезнут сами по себе, и это позволит очень медленно повышать ставки. В обратном случае можно вернуться в прошлое. В 1970-е с их измеряемыми двузначными числами инфляцией и процентными ставками, высокой безработицей и крайне медленным восстановлением экономики после повторяющихся спадов. Такой сценарий возможен, но следует отметить, что нынче к стагфляции гораздо ближе Британия, чем США, что и приводит к обвалу фунта.

Похожая ситуация скрадывается в Германии, где CPI в сентябре подскочил до 29-летнего пика в 4,1%, а рабочие вышли на забастовки, настаивая на повышении зарплат. Есть определенные риски, что их требования запустят самореализующуюся инфляционную спираль в крупнейшей экономике еврозоны, и ЕЦБ ничего не останется делать, как повысить ставки раньше, чем в 2024.

Динамика немецкой инфляции

Источник: Financial Times

2022-й будет весьма увлекательным, пока же EUR/USD пытается нащупать дно вблизи ранее обозначенных таргетов на 1,1555-1,1565. Возможно, и нам с вами пришло время сделать небольшую паузу в распродажах?

Дмитрий Демиденко для LiteForex

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар, улыбайся!

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+