В сегодняшней статье речь пойдет о компании сектора, к которому я не «притрагивался» уже многие месяцы. Я говорю о … барабанная дробь … табачной индустрии.

Проясню свою позицию в отношении табака: я не курю, не жую табак и не «вейплю». Но есть множество людей, для которых табак стал частью повседневной жизни.

И пока многие государства всего мира борются с курением, они с радостью собирают налоги с табачных компаний, которые помогают им сводить бюджет.

Регуляторы, в том числе и американские, сделали практически невозможным создание новых табачных компаний. Но тем самым они фактически отдали рынок уже существующим гигантам. Большая тройка в лице Philip Morris International (NYSE:PM), Altria (NYSE:MO) и British American Tobacco (NYSE:BTI) фактически превратила индустрию олигополию.

Мои давние читатели знают, что я держал позиции по всем трем бумагам, которые закрыл с прибылью. Сейчас же мой выбор остановился на Vector Group (NYSE:VGR). Это не только четвертая по величине табачная компания США, но еще и очень крупная брокерская компания сектора недвижимости.

Кроме того, даже если регулирование сделает производство сигарет невыгодным, гиганты этой индустрии могут переключить внимание на рынок марихуаны, который постепенно приближается к моменту легализации федеральными властями.

Потенциал на рынке каннабиса

Многие люди, выступающие за запрет табакокурения не прочь «затянуться» марихуаной. Но еще более лицемерно выглядит позиция властей США, которые постепенно декриминализуют марихуану по той же причине, по которой они создали табачную монополию. Им нужны налоги. Никто не запретит вам курить, пока государство получает свою справедливую (или не совсем) долю.

Черный рынок уже рухнул. Цены обвалились на 60-90%, и бывшие поставщики нелегальной «травки» уже потянулись за пособиями. (Эй! Быть может, именно поэтому число заявок на пособия по безработице так подскочило. Нелегальный рынок наркотиков мог быть намного обширнее, чем мы думали!)

И кто сможет наладить процесс выращивания, обработки и распространения марихуаны (безусловно, законной), чем табачные гиганты? Они уже наладили отношения с предприятиями розничной торговли, застолбили лучшие места на полках и обладают достаточно глубокими карманами, чтобы отладить всю цепочку. Более того, они уже привыкли делиться с политиками, которые более чем счастливы получать налоговые доллары за их бесполезную работу.

Именно тут на сцену выходит Vector Group (NYSE: VGR). Во вторник ее акции закрылись на отметке $13,49, в результате чего прирост инвестиционная отдача за первые девять месяцев этого года составила 5,97%.

VGR – недельный таймфрейм

Основанная в 1873 году как табачная компания, она не стала зацикливаться на одной отрасли и расширила деятельность на сектор недвижимости. Liggett Group является самым известным компонентом холдинга, хотя Vector принадлежат различные бренды.

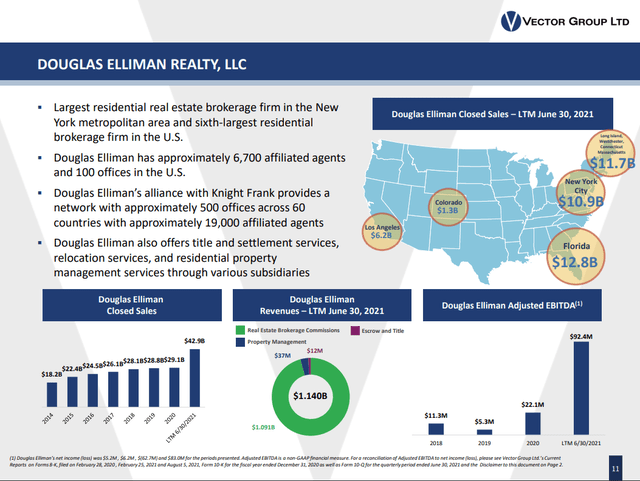

Что касается брокерской деятельности в сфере недвижимости, то Douglas Elliman (еще один компонент холдинга) хорошо известна жителям крупных мегаполисов.

Vector не из тех компаний, что живут «от зарплаты до зарплаты». Ее запас ликвидности составляет 703 млн долларов в виде наличности (108 млн у Liggett и 155 млн на балансе Douglas Elliman), ценных бумаг и долгосрочных инвестиций. Об это компания сообщила в отчете за последний квартал, который завершился в июне.

Средний срок пребывания в должности высшего руководства Vector Group (генеральный директор, главный операционный директор, финансовый директор и главный юрисконсульт) составляет 27 лет. Эта команда вместе с советом директоров совместно владеет примерно 7% капитала, и их интересы совпадают с интересами акционеров.

И еще одно очко в пользу Vector: компания не была вынуждена подписать договор об общих условиях регулирования табачной индустрии от 1998. Пока дочерняя компания Liggett продает не более 1,65% от общего объема сигарет, реализованных в Соединенных Штатах, она не должна выплачивать никаких федеральных сборов. Компания подписала отдельные соглашения с 4 штатами, но даже в этом случае она сохраняет ценовое преимущество в 60-80 центов за пачку.

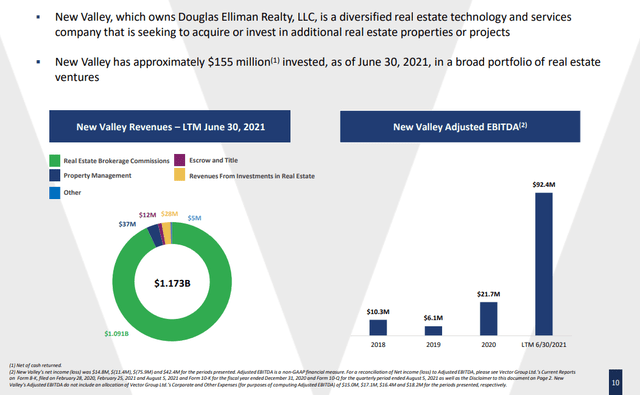

В интересах VRG оставаться ниже этого предела в 1,65%, однако холдинг может развиваться в любом другом направлении. Дочерняя компания New Valley (100-процентным владельцем которой является Douglas Elliman), принесшая годовой доход в размере 1,14 миллиарда долларов, является прекрасным примером.

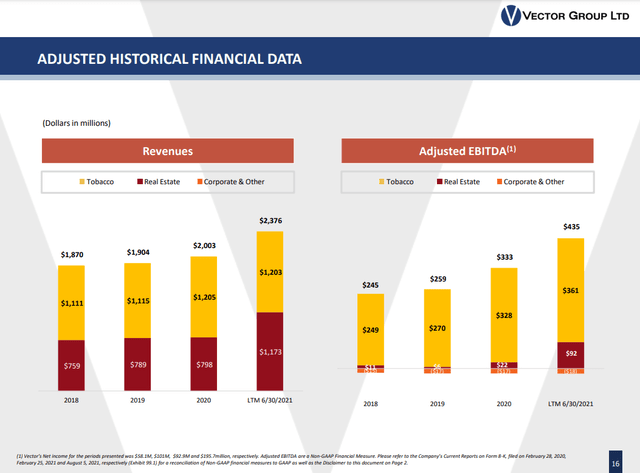

Источник: презентация VRG от августа 2021 года

Вот немного подробностей касательно бизнеса компании в сфере недвижимости (все из того же источника).

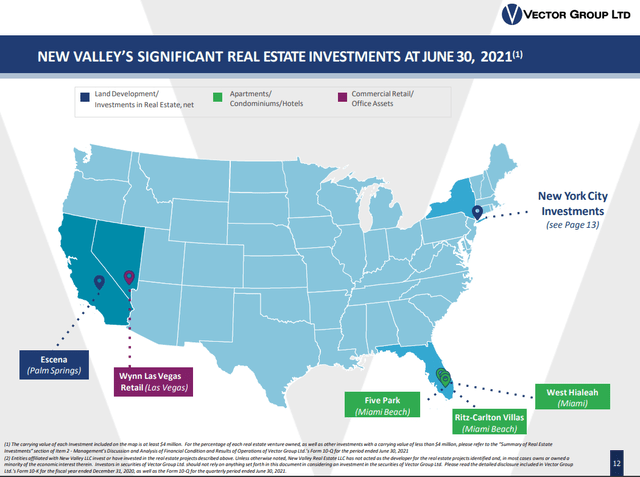

В то время как большую часть выручки Elliman генерирует за счет комиссии брокера, компания занимается развитием земельных участков, квартирами и собственными инвестициями в недвижимость.

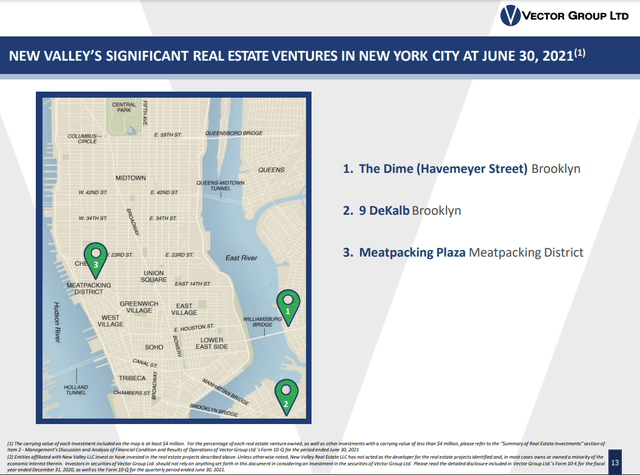

Объекты недвижимости New Valley

Расположение объектов недвижимости New Valley

И, наконец, немного цифр.

Скорректированные финансовые показатели Vector Group

Рынок акций VRG нельзя назвать тонким (ежедневно обращается 700 000 бумаг), но в вопросе ликвидности ему далеко до Altria или PM. По этой причине (а также с учетом возможной коррекции всего фондового рынка) я буду покупать акции траншами и с определенными ограничениями.

Дисклеймер: Если вы не являетесь клиентом Stanford Wealth Management, то я не имею представления о вашем финансовом положении. Таким образом, эта статья носит ознакомительный характер и не должна рассматриваться как совет по покупке или продаже конкретных ценных бумаг.