- Акции Adobe прибавили более 15% с начала 2021 года и достигли рекордного максимума на торгах 3 сентября;

- ADBE — гигант рынка облачного программного обеспечения;

- Несмотря на потенциальную краткосрочную волатильность акций, долгосрочные инвесторы могут рассматривать любые просадки ADBE как возможность для покупки.

Акционеры гиганта рынка облачного ПО Adobe Systems (NASDAQ:ADBE) с радостью наблюдали рост их позиций на 15,3% с начала года. 3 сентября акции обновили рекордный максимум в $673,88.

Тем не менее, 8 октября акции ADBE закрылись на уровне $576,86, упав более чем на 14% со своего рекордного максимума. Годовой диапазон торгов Adobe ограничен отметками $420,78–673,88, а рыночная капитализация компании составляет $274,47 млрд.

Гигант из калифорнийского Сан-Хосе известен своим программным обеспечением для художников и дизайнеров, в том числе такими продуктами, как Acrobat PDF, Creative Cloud, Photoshop, Illustrator, Lightroom и Dreamweaver. По данным Datanyze:

«Adobe Photoshop занимает первое место в категории графических приложений. Следом идут Adobe InDesign и Adobe Illustrator».

Рыночная доля данных продуктов составляет 46,48%, 28,62% и 14,76% соответственно.

В последние годы многие поставщики программного обеспечения перешли от прямых продаж лицензий на модель «программное обеспечение как услуга» (SaaS), предлагая ПО на основе подписки. А игрокам с Уолл-стрит нравятся компании со стабильным и предсказуемым доходом.

Модель программного обеспечения «по запросу» основана на облачных технологиях; такие компании, как Adobe, делают свои продукты доступными для пользователей через интернет. Согласно отраслевым исследованиям:

«К 2028 году объем мирового рынка облачных вычислений достигнет 1,251 трлн долларов со среднегодовым темпом роста в 19,1%».

Акции ADBE, являющейся одним из лидеров «облачной революции», пользуются спросом со стороны инвесторов. Еще пять лет назад (в октябре 2016 года) бумаги стоили менее 100 долларов за штуку.

Таким образом, с тех пор акции росли в среднем на 42% ежегодно. Другими словами, бумаги, купленные в 2016 году на пресловутую 1000 долларов, сейчас стоят более 5770 долларов.

Перспективы акций ADBE

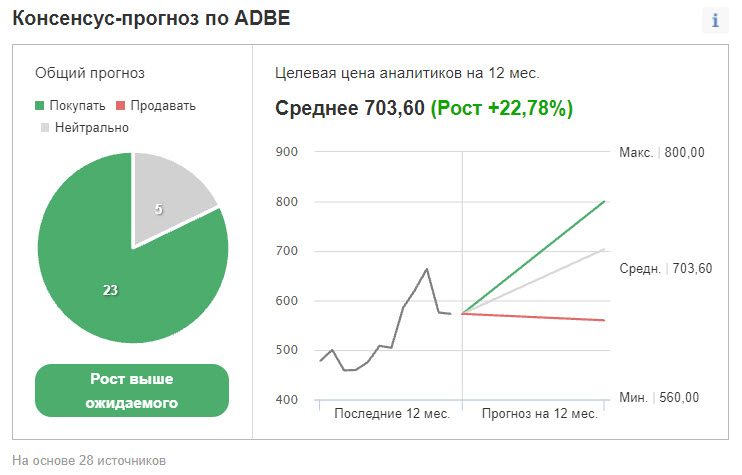

28 аналитиков, опрошенных Investing.com, ожидают, что Adobe будет расти быстрее рынка.

Ценовой таргет на ближайшие 12 месяцев составляет $703,60, что предполагает наличие потенциала роста на 22% от текущих уровней. Целевой диапазон ограничен отметками 560 и 800 долларов.

Скользящие коэффициенты P/E, P/S и P/B для акций ADBE составляют 47,6, 18,18 и 19,05 соответственно. Для сравнения: аналогичные показатели еще одного гиганта отрасли программного обеспечения в лице Salesforce.com (NYSE:CRM) составляют 108,08, 11,333 и 4,8. С другой стороны, коэффициенты немецкой SAP (NYSE:SAP) составляют 23,57, 5,32 и 4,23.

Инвесторам, обращающим внимание на технические графики, может быть интересно узнать, что ряд краткосрочных и среднесрочных осцилляторов перекуплены, однако долгосрочный тренд остается восходящим.

Между тем в октябре (который традиционно отличается повышенной волатильностью и обычно знаменуется слабостью фондового рынка) стартует сезон квартальной отчетности. Adobe должна опубликовать результаты 4 квартала и всего 2021 финансового года 16 декабря. Если акции технологического сектора (или фондовый рынок в целом) окажутся под давлением, акции ADBE могут снизиться.

Мы ожидаем падения к отметке 550 долларов, которая выступит относительно надежным уровнем поддержки. После этого акции уйдут в боковой тренд до тех пор, пока не сформируется новая база.

3 стратегии инвестирования

1. Покупка акций ADBE на текущих уровнях

Инвесторы, которые не особо опасаются краткосрочной волатильности и верят в долгосрочный потенциал Adobe, могут подумать о покупке акций на текущих уровнях.

8 октября акции ADBE закрылись на отметке $576,86. Мы рекомендуем долгосрочным инвесторам удерживать длинную позицию на протяжении нескольких месяцев, поскольку акции могут протестировать рекордный максимум в $673,88, что будет соответствовать прибыли примерно в 16,8%. В этом случае следующим таргетом станет целевой уровень аналитиков в $703,60.

Инвесторы, которые опасаются сильных просадок позиции, могут разместить стоп-лосс примерно на 3-5% ниже точки входа.

2. Инвестирование в ETF, активом которых является ADBE

В наших статьях мы регулярно рассматриваем биржевые фонды, которые хорошо вписываются в долгосрочные портфели. Читатели, которые не хотят вкладывать капитал в акции Adobe напрямую, но все же хотят «приобщиться» к компании, могут обратить внимание на ETF, компонентом портфелей которых она является.

Вот несколько примеров:

- iShares Expanded Tech-Software Sector ETF (NYSE:IGV): с начала года фонд прибавил 14,1%, а доля ADBE в портфеле составляет 7,65%;

- 6 Meridian Quality Growth ETF (SXQG): с момента своего дебюта фонд вырос на 6,2%, а доля ADBE составляет 8,56%;

- Invesco NASDAQ Internet ETF (NASDAQ:PNQI): прирост с начала года составляет 6,1%; доля ADBE — 7,35%;

- SPDR NYSE Technology ETF (NYSE:XNTK): с начала года фонд вырос на 12,2%, доля ADBE — 3,00%.

3. Медвежий пут-спред

Инвесторы, ожидающие коррекции акций ADBE в краткосрочной перспективе, могут обратиться к стратегии медвежьего пут-спреда. Однако она построена на опционах и поэтому подойдет не каждому инвестору. Кроме того, данную позицию следует постоянно отслеживать.

Тем не менее, данный механизм может понравиться долгосрочным инвесторам, поскольку он хорошо сочетается с прямой покупкой акций и обеспечит краткосрочную защиту от просадок.

Данная стратегия требует параллельного удержания длинного опциона пут с более высокой ценой исполнения и короткого пута с более низкой ценой страйк на одну дату экспирации.

Подобный пут-спред устанавливается для чистой стоимости актива и будет прибыльным в случае падения акций Adobe.

Трейдер может купить опцион пут «без денег». Для примера возьмем контракт на 21 января с ценой страйк в $570. В настоящее время он предлагается по 30,58 доллара за акцию. Таким образом, владение опционом, который истекает примерно через три с половиной месяца, обойдется трейдеру в 3058 долларов.

В то же время трейдер продает другой опцион пут с более низкой ценой страйк (например, контракт с ценой исполнения $550 на ту же дату). В настоящее время подобный опцион предлагается по $23,05 за акцию. Таким образом, трейдер получит $2305 «премии» за продажу опциона.

Максимальный риск этой сделки будет равен чистой стоимости пут-спрэда (плюс комиссия). В нашем примере максимальный убыток составит 753 доллара ((30,58–23,05)x100)).

Трейдер понесет его в случае, если позиция удерживается вплоть до даты экспирации, а оба опциона истекают без денег (т.е. если акции ADBE на момент исполнения будут выше цены страйк длинного пута, которая в нашем примере составляет $570).

Потенциальная прибыль этой сделки ограничена разницей между страйковыми ценами, то есть (570,00 - 550,00 долларов США) X 100) минус чистая стоимость спреда (т.е. 753,00 доллара США) плюс комиссии.

Потенциальная прибыль этой сделки ограничена разницей между ценами исполнения (т.е. (570-550)x100), минус чистая стоимость спрэда ($753) плюс комиссия. В нашем примере разница между ценами страйк составляет 20 долларов. Следовательно, потенциальная прибыль равняется 1247 долларам.

Эта сделка будет безубыточной при стоимости акций в $562,47 на дату экспирации (без учета комиссии брокера).