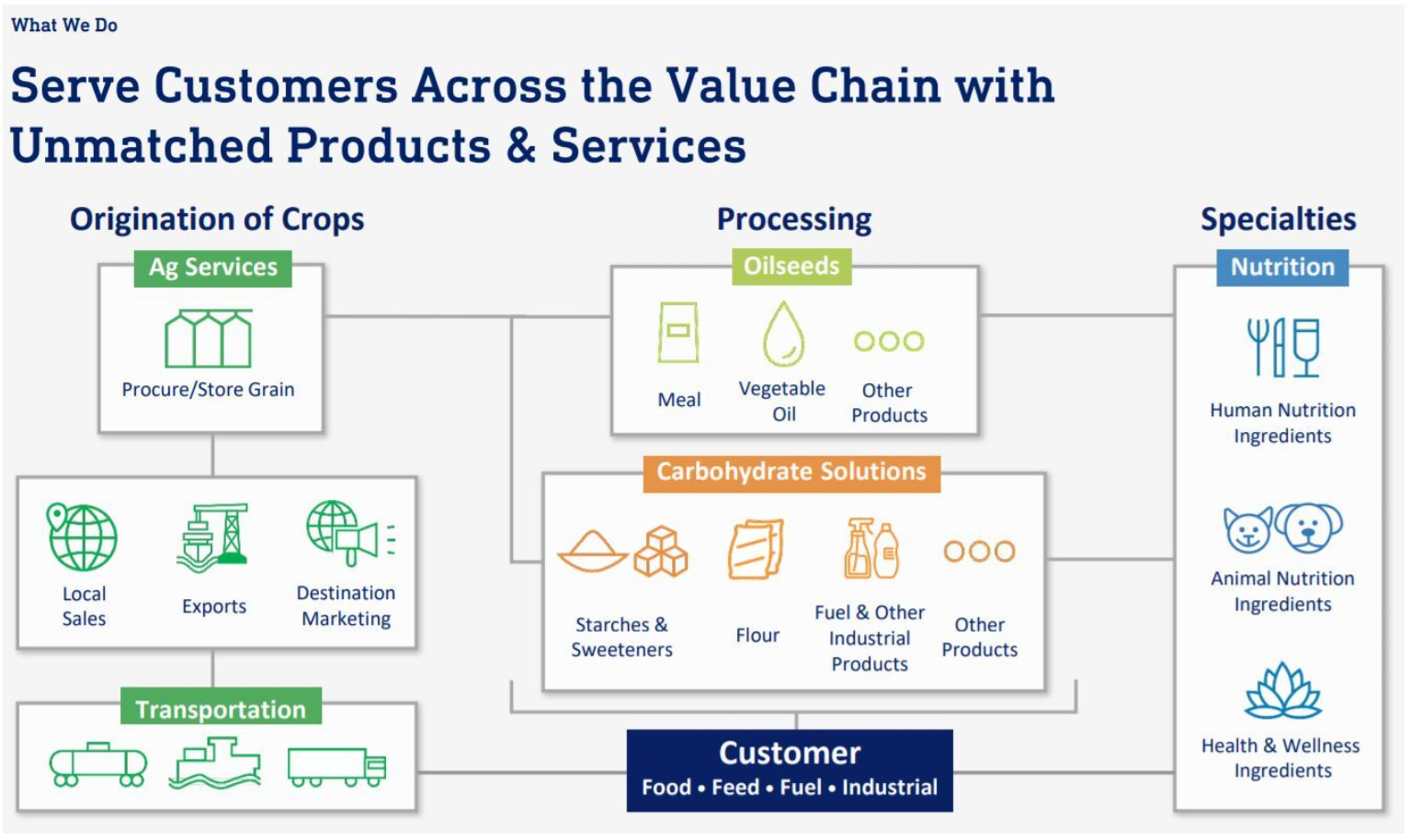

Archer-Daniels-Midland (NYSE:ADM) — крупная сельскохозяйственная компания, занимающаяся переработкой, хранением, транспортировкой, продвижением и торговлей товарами растительного происхождения. За ней значится важное место на рынках продуктов питания и кормов, а также биотоплива и промышленных товаров.

Товары и услуги ADM

Источник: ADM

В этом году ADM уже порадовала инвесторов сильными отчетами за первый и второй кварталы. Очередной финансовый отчет будет опубликован 26 октября. В первом и втором кварталах прибыль на акцию превзошла ожидания на 33% и 29,4% соответственно. При этом прогноз прибыли на третий квартал совпадает с фактическим значением аналогичного периода прошлого года. ADM опережает ожидания аналитиков вот уже 8 кварталов подряд, и, учитывая повышенное ценовое давление в сегменте продуктов питания, очередная сильная публикация кажется вполне вероятной.

Динамика прибыли на акцию ADM

Источник: ETrade. Зеленым (красным) выделены показатели, превзошедшие (не соответствующие) ожидания аналитиков.

С начала года акции ADM прибавили 27,8%, а прирост за последние 12 месяцев составил 32,6%. На данный момент акции торгуются на 6,4% ниже 12-месячного максимума от 4 июня 2021 года в $68,77.

Динамика акций ADM за последние 12 месяцев

Источник: Investing.com

Рост инфляции и процентных ставок играют на руку ADM, и ралли акций компании отражает растущий интерес инвесторов к компаниям, которые смогут обеспечить достойную защиту от повышенного ценового давления. Кроме того, ADM привлекает акционеров своими стабильными дивидендными выплатами. Компания относится к «дивидендным аристократам», наращивая выплаты вот уже 27 лет.

Текущая доходность составляет 2,34%, а за последние 3 и 5 лет выплаты возросли на 3,5% и 4,5% соответственно; таким образом, модель роста Гордона оценивает годовую инвестиционную отдачу в 5,8-6,8%. Однако падение темпов роста дивидендов в последние годы не позволяет свободно экстраполировать показатель.

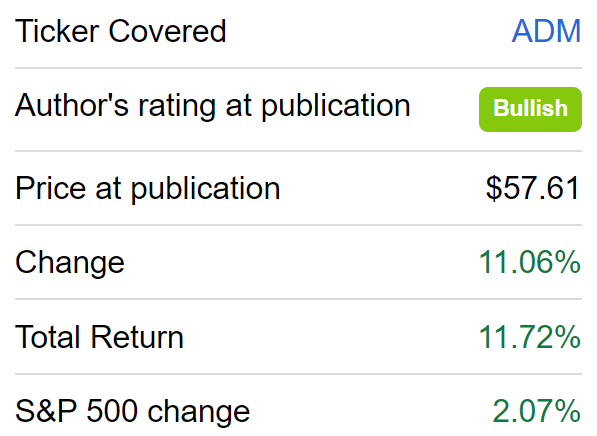

Моя предыдущая статья об ADM датируется 17 июля. Тогда акции компании торговались на 15% ниже годового максимума, поскольку опасения в отношении инфляции немного ослабли. Эксперты с Уолл-стрит были настроены оптимистично, а 12-месячный ценовой таргет акций располагался на 20% выше фактической цены. Прогнозы участников рынка опционов были умеренно оптимистичными, а расчетная волатильность составляла 24%. Общая картина выглядела благоприятной, и я присвоил ADM «бычий» рейтинг.

Источник: Seeking Alpha

С тех пор акции ADM выросли на 11,1%, тогда как индекс S&P 500 прибавил всего 2,1%. Сейчас мы беспокоимся о том, не учтена ли большая часть ожидаемого роста прибыли в котировках. Кроме того, за этот период ценовой таргет для ADM несколько снизилась. Согласно данным ETrade, например, новый целевой уровень примерно на 8% ниже оценки середины июля.

Большинство читателей знакомы с прогнозами аналитиков Уолл-стрит, однако есть еще и ожидания непосредственных участников рынка, о которых можно судить исходя из стоимости опционов. Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта.

Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. Этот подход лег в основу множества моих аналитических материалов.

Учитывая быстрый рост акций ADM и снижение ценового таргета акций, я обратился к рыночным ожиданиям чтобы определить, обладают ли бумаги ADM достаточным потенциалом роста для присвоения им «бычьего» рейтинга.

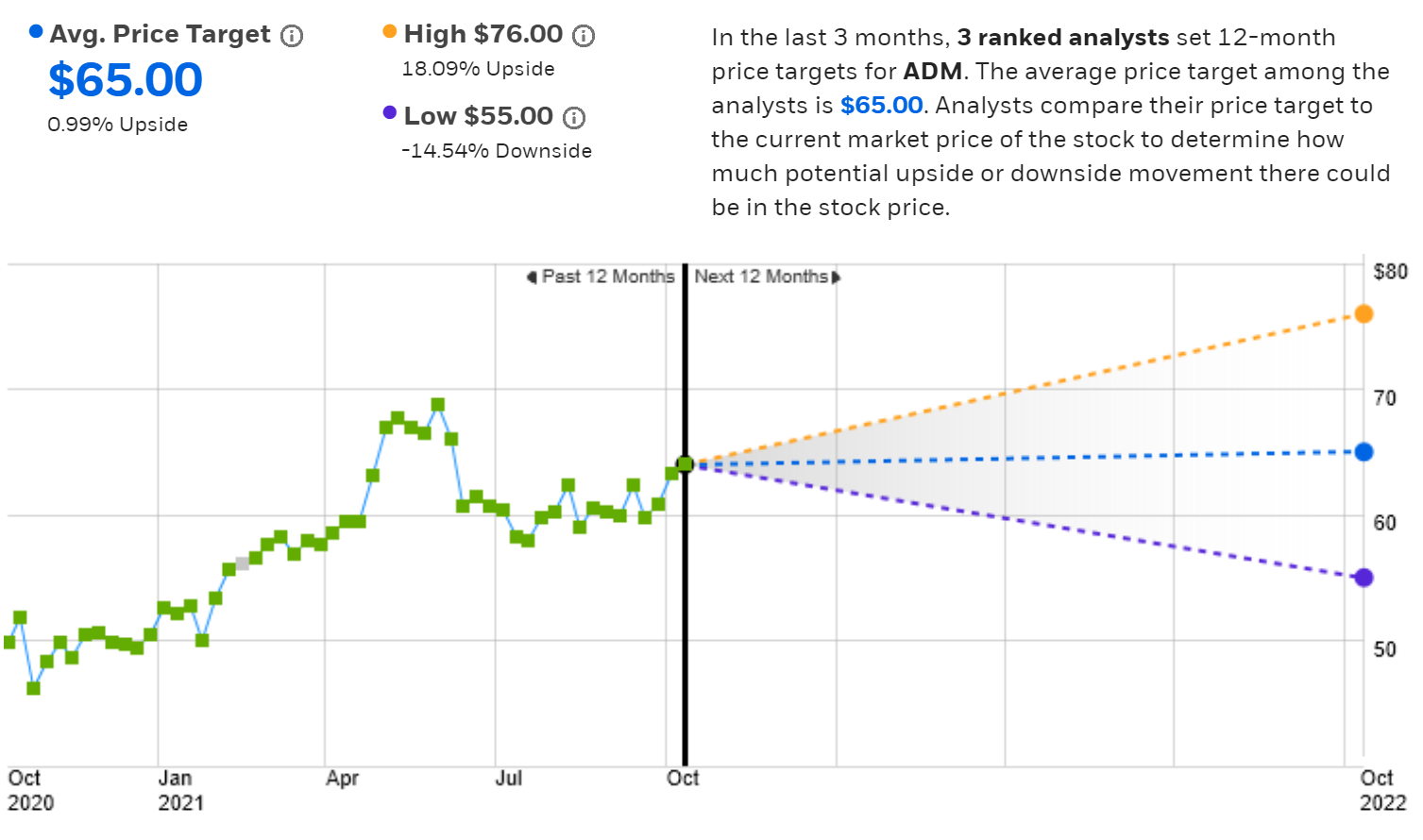

Прогнозы аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций ADM от 3 аналитиков, которые озвучили свои мнения в течение последних 90 дней. На момент написания июльской статьи аналогичный прогноз строился на оценках 8 экспертов. В целом аналитики настроены оптимистично, но 12-месячный ценовой таргет был снижен с 70,8 до 65 долларов. Таким образом, предполагаемый потенциал роста акций составляет всего 1%.

Рейтинг и ценовой таргет акций ADM

Источник: ETrade

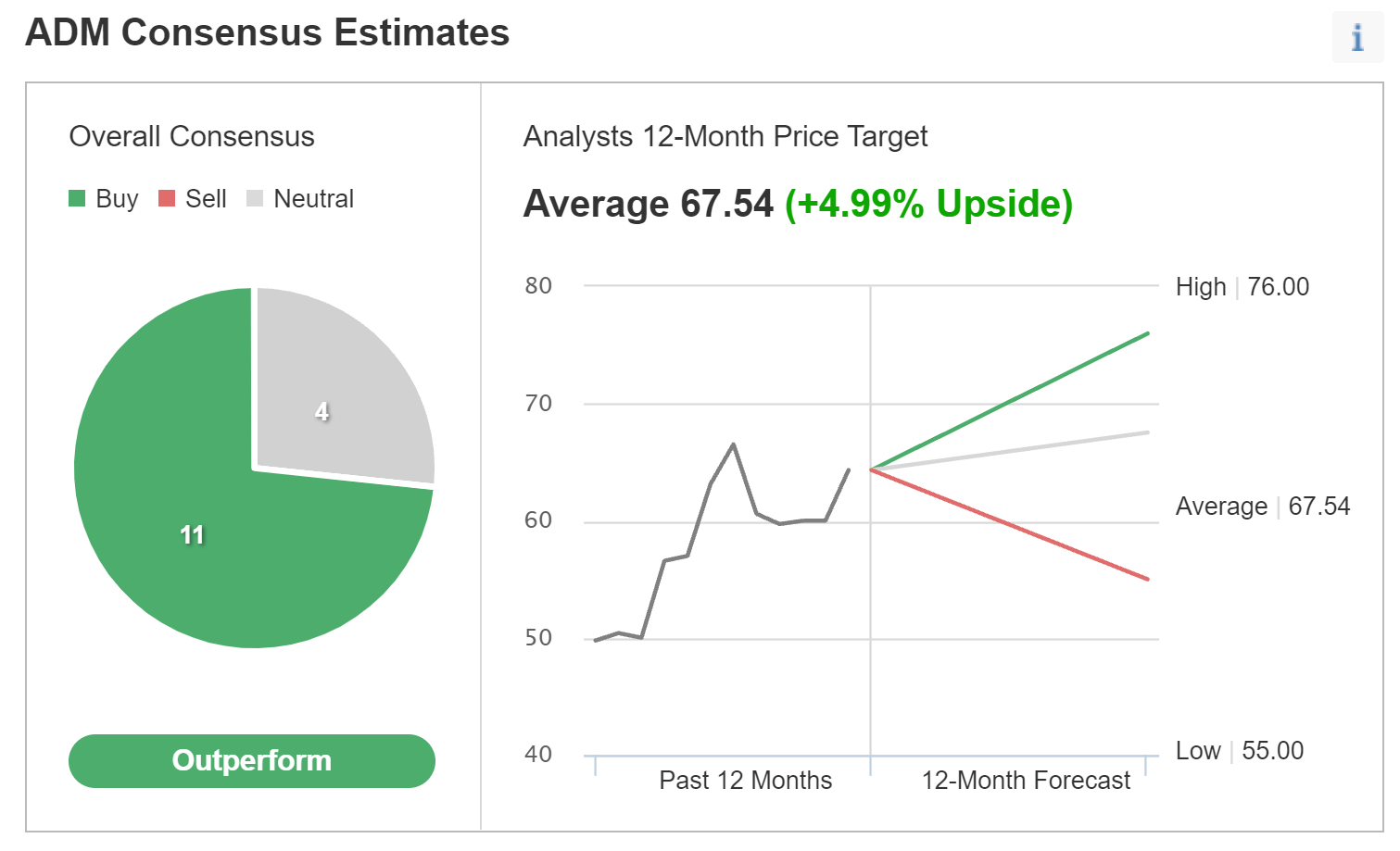

Investing.com предоставляет аналогичную информацию, базируясь на мнении 15 индивидуальных аналитиков. Рейтинг также является оптимистичным, а 12-месячный таргет равняется 67,54 долларам. С учетом дивидендной доходности в 2,34%, общая инвестиционная отдача составляет 7,3%, что приближается к расчетной доходности согласно модели роста Гордона.

Рейтинг и таргеты от аналитиков, опрошенных Investing.com

Источник: Investing.com

В то время как небольшая выборка аналитиков в прогнозе ETrade вызывает опасения, общая оценка в целом соответствует результатам, полученным Investing.com.

Ожидания участников рынка в отношении ADM

Я проанализировал опционы пут и колл с различными ценами страйк и датой экспирации 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций на следующие 3,3 месяца. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают через 5,2 месяца (18 марта 2022 года).

Я бы предпочел взглянуть на опционы, истекающие ближе к середине 2022 года, но в настоящее время есть опционы только на январь и марты. Опционы, истекающие в январе, значительно более ликвидны, чем контракты на март, поэтому прогноз на 3,3 месяца является более достоверным.

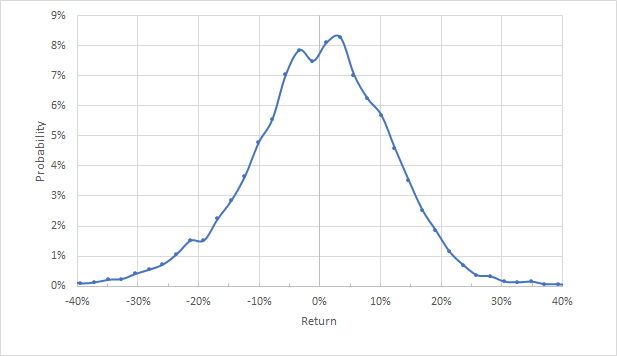

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 21 января 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, но пиковая вероятность соответствует положительному исходу, а точнее приросту в 3%. Расчетная годовая волатильность, полученная из этого распределения, составляет 25%, что является довольно низким показателем.

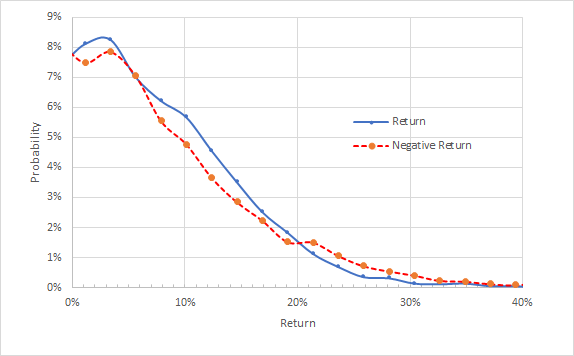

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 21 января 2022 года

Как можно заметить, вероятность положительного исхода превышает вероятность отрицательного исхода на весьма продолжительном отрезке кривой. Это оптимистичный прогноз. Пессимистичные оценки в основном сосредоточены на дальнем конце кривой.

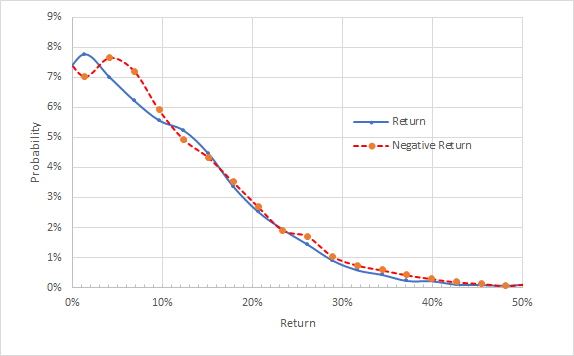

При этом прогноз на март 2022 года, рассчитанный с использованием опционов на 18 число, в целом отражает равные вероятности положительного и отрицательного исходов. Максимальная вероятность соответствует снижению акций на 5,5%. Расчетная волатильность, полученная из этого распределения, составляет 26%.

В теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в их желании ограничить убытки. Таким образом, совпадающие вероятности положительного и отрицательного исходов интерпретируется как умеренно «бычий» прогноз (хотя пиковое значение и соответствует снижению). Учитывая низкую ликвидность мартовских опционов, данный прогноз можно назвать в целом нейтральным.

Прогноз динамики акций к 18 марта 2021 года

Прогноз на 21 января 2022 года является умеренно «бычьим», после чего сменяется на более нейтральный. При этом оценки немного более оптимистичны, чем в июле, а расчетная волатильность в целом не изменилась.

Подведем итог

Акции ADM выросли на фоне усиливающегося ценового давления (особенно в сегменте сельскохозяйственных товаров). Вопрос в том, сохраняют ли они потенциал роста на этих уровнях.

Аналитики с Уолл-стрит полагают, что потенциальные успехи следующих 12 месяцев уже учтены в котировках, и отдача от инвестирования в ADM составит 5-6%. Прогноз остается оптимистичным, даже несмотря на низкий потенциал роста бумаг.

Текущая доходность и темпы роста дивидендов (если мы готовы экстраполировать данные последних лет) позволяют рассчитывать на отдачу в 5,8-6,8%. При этом прогнозы участников рынка опционов на середину января немного более оптимистичны, чем пару месяцев назад, а расчетная волатильность с учетом этого прогноза составляет 26%. Ожидаемая доходность в диапазоне 5-7% не является привлекательной при таком уровне риска.

Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности, и ADM не отвечает этому требованию. Бета-коэффициент ADM в 0,86 дает акциям некоторое преимущество, поэтому акции не обязательно должны выглядеть очень привлекательными.

Несмотря на ограниченный потенциал роста ADM, «бычьи» настроения аналитиков с Уолл-стрит, прогнозы участников рынка опционов на начало следующего года и высокая инфляция в сегменте продовольственных товаров позволяют мне присвоить «бычий» рейтинг акциям ADM.