Хотя опубликованный вчера (в 12:30 GMT) индекс деловой активности в производственном секторе ФРБ Филадельфии несколько разочаровал инвесторов (в октябре показатель снизился до 23,8 с 30,7 в сентябре, что оказалось хуже прогноза 25), опубликованные в это же время еженедельные данные с американского рынка труда усилили вероятность того, что ФРС на заседании 2 – 3 ноября приступит к сокращению объема покупок на рынке облигаций. Согласно данным Минтруда США, число первичных заявок на пособие по безработице снизилось до 290 тыс. против прогноза 300 тыс. и предыдущих значений 296 тыс., 324 тыс., 364 тыс., 351 тыс., 335 тыс.). Число заявок остается на минимальных с начала пандемии уровнях (предыдущий минимум в 293 000 заявок был достигнут на неделе 1 - 8 октября). Это – позитивный фактор для доллара.

Число повторных заявок также снизилось с 2,603 млн. до 2,481 млн., что также оказалось лучше прогноза 2,55 млн.

Опубликованные оптимистичные данные с рынка труда США поддержали доллар, который укрепился в четверг, а индекс доллара DXY вырос на 0,17%.

Как известно, данные с американского рынка труда являются приоритетными для руководителей ФРС при принятии решения относительно кредитно-денежной политики, и они свидетельствуют о постепенном улучшении показателей. Опубликованный в начале месяца отчет Минтруда указал на снижение уровня безработицы в стране до 4,8% с 5,2% в августе.

В августе глава ФРС Пауэлл сказал, что по мнению большинства руководителей, прогресс в отношении инфляции, необходимый для сворачивания покупок активов, был достигнут, и главным препятствием остается ситуация с занятостью. Что касается цели ФРС в отношении занятости, то “я думаю, что она почти достигнута”, также заметил Пауэлл.

Тем не менее, в пятницу в первой половине торгового дня доллар вновь снижается, оставаясь под давлением стремительно растущей в США инфляции.

На момент публикации данной статьи фьючерсы DXY торгуются вблизи отметки 93.63, на 12 пунктов ниже вчерашней цены закрытия, двигаясь в сторону локального 20-дневного минимума 93.48, достигнутого в ходе вчерашней азиатской торговой сессии.

Участники рынка также оценивают степень влияния на динамику доллара ожидаемого сокращения объемов программы QE со стороны ФРС. Несмотря на перспективу скорого начала сокращения объемов стимулирующей программы, монетарная политика ФРС по-прежнему остаётся мягкой, что является негативным фактором для доллара.

Как следует из опубликованных на прошлой неделе протоколов заседания ФРС, прошедшего 21 и 22 сентября, лишь половина из 18 руководителей ожидают, что потребуется повышение процентных ставок к концу 2022 года, и почти все руководители предвидят еще одно повышение ставок в 2023 году. Таким образом, процентные ставки ФРС останутся на текущих, близких к нулю, уровнях как минимум еще несколько месяцев.

В то же время, из США на протяжении последних двух недель поступают достаточно противоречивые макроэкономические данные, а рыночные инфляционные ожидания достигли 9-летнего максимума. Так, ранее на этой неделе из США поступила разочаровывающая статистика по динамике промышленного производства и объёмам продаж на вторичном рынке жилья, что усилило разговоры о том, что ФРС не будет спешить с дальнейшим ужесточением монетарной политики.

Однако, ждать более глубокого снижения доллара также, вероятно, не стоит. Он по-прежнему остаётся защитным активом, в том числе на фоне борьбы с COVID-19, и одной из самых востребованных валют при международных расчетах.

Сегодня в ходе американской торговой сессии в центре внимания инвесторов будет находиться статистика по деловой активности в производственном секторе и секторе услуг США (ее публикация намечена на 13:45 GMT) и выступление (в 15:00 GMT) главы ФРС Джерома Пауэлла. Также чуть позже должен выйти ежемесячный отчёт ФРС о состоянии федерального бюджета США за сентябрь.

Ожидается, что индекс PMI менеджеров по снабжению в производственном секторе и секторе услуг США (от Markit) за октябрь лишь незначительно изменится по сравнению с сентябрем, оставаясь значительно выше уровня 50, отделяющего рост активности от ее замедления, 60,3 и 55,1, соответственно, что, вероятно, окажет краткосрочную поддержку доллару.

Волатильность в котировках доллара также вырастет, если Пауэлл сделает неожиданные заявления, касающиеся перспектив монетарной политики ФРС.

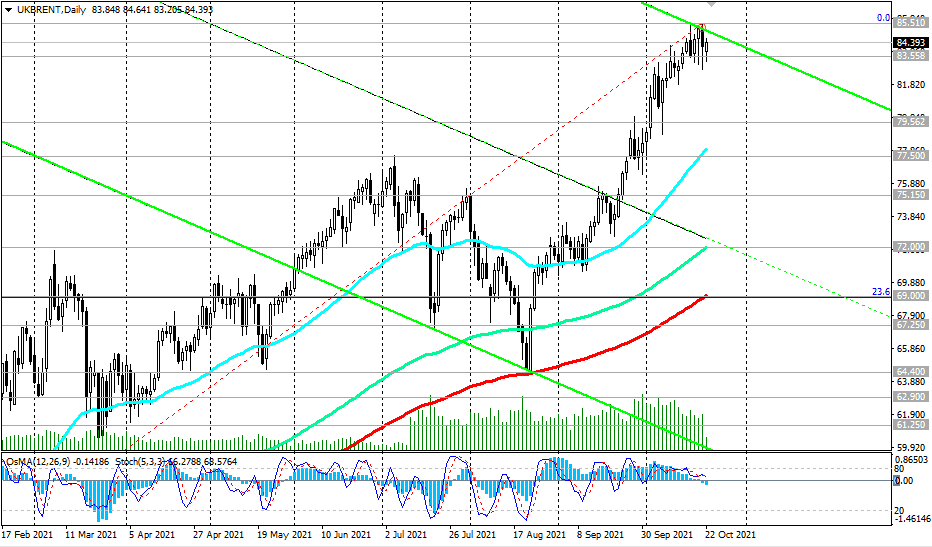

Между тем, на фоне текущей слабости доллара и сохранения высокого спроса на энергоносители (при сохраняющемся дефиците на них), цены на нефть сегодня вновь растут, после того как ранее на этой неделе они достигли новых 36-месячных максимумов.

Так, фьючерсы на нефть Brent достигли вчера отметки 85.51 долларов за баррель, а WTI –

отметки 83.70 долларов за баррель, максимумов с ноября 2014 года.

В начале сегодняшней европейской сессии фьючерсы на нефть Brent торгуются вблизи отметки 84.40, оставаясь в зоне бычьего рынка.

Хотя цены на нефть немного снизились с достигнутых ранее многолетних максимумов, что также отчасти связано с фиксацией прибыли в длинных позициях, аналитики нефтяного рынка прогнозируют дальнейший рост цен на фоне ожиданий холодной зимы при усилении спроса на энергоносители и ограниченных поставках нефти странами ОПЕК+.

По словам экспертов, запасы нефти в хранилищах ниже нормальных значений для этого времени года, а для их возвращения к 5-летним средним значениям потребуется рост предложения в течение ряда месяцев. Между тем, в ОПЕК+ пока не удается достичь темпов роста предложения нефти, когда этим летом страны коалиции договорились о постепенном повышении добычи, в совокупности на 400 000 баррелей в месяц.

В ежемесячном отчете Международного энергетического агентства (IEA), опубликованном на прошлой неделе, говорится, что стремительный рост цен на природный газ и уголь способствует увеличению спроса на нефть со стороны электростанций и предприятий обрабатывающей промышленности. На фоне продолжающегося энергетического кризиса спрос на нефть в ближайшие месяцы может увеличиться на 500 000 баррелей в день, сообщили аналитики IEA.

“Острая нехватка природного газа, СПГ и угля в условиях восстановления мировой экономики спровоцировала стремительный рост цен на энергоносители и широкомасштабный переход на использование нефти и нефтепродуктов для генерации электроэнергии”, - отметили в IEA.

Сегодня участники нефтяного рынка также, как обычно, обратят внимание на публикацию (в 17:00 GMT) еженедельного отчёта по нефтяным платформам от нефтесервисной компании Baker Hughes. Предыдущие данные от Baker Hughes отразили рост числа активных буровых установок до 445 единиц (против 433, 428, 421, 411, 401, 394, 410, 405, 397 в предыдущие отчетные периоды). Очевидно, что число нефтедобывающих компаний в США вновь растет, что является негативным фактором для нефтяных цен. Их очередной рост также окажет негативное влияние на нефтяные котировки, однако, будет иметь лишь краткосрочный характер.

Уровни поддержки: 83.55, 82.75, 79.60, 77.50, 75.15, 72.00, 69.00, 67.25, 64.40, 62.90, 61.25, 58.80

Уровни сопротивления: 85.51, 87.20

Торговые рекомендации

Brent: Sell Stop 83.20. Stop-Loss 85.10. Take-Profit 82.75, 79.60, 77.50, 75.15, 72.00, 69.00, 67.25, 64.40, 62.90, 61.25, 58.80

Buy Stop 85.10. Stop-Loss 83.20. Take-Profit 86.00, 87.00, 88.00