Многомесячный рост цен на сырьевые товары не подает признаков замедления. При этом основным двигателем остается мировой энергетический кризис и его прямое влияние на другие секторы экономики – не в последнюю очередь на и так уже напряженный сектор промышленных металлов. Нехватка топлива от Китая до Европы, обусловившая рекордно высокие цены, заставила сократить производство металлов. Это усилило рост цен на ряд ключевых металлов, многие из которых являются важными компонентами в глобальном стремлении к декарбонизации экономики.

Однако продолжающееся ралли уже начало вызывать опасения относительно его влияния на потребителей и того, что высокие цены в конечном итоге могут привести к снижению перспектив спроса, поддерживая тем самым более сбалансированные рынки. Глобальная экономика уже сейчас регулярно снижается, а растущие цены на энергоносители выступают в качестве прямого налога на потребителей. К этому добавляются более высокая инфляция и медленное решение проблем с цепочками поставок по всему миру, а также необходимость прикладывать еще больше усилий в борьбе со все еще не взятым под контроль вирусом.

В дополнение к спаду спроса, вызванному ценами, и влиянию инфляции на соотношение стоимости энергии к мощности на располагаемые доходы, замедление китайского рынка недвижимости и сокращение промышленного производства в этой стране могут стать факторами, которые, по нашему мнению, замедлят, но не остановят дальнейший рост сырьевых товаров в ближайшие месяцы.

Инфляция остается горячей темой, и после нескольких месяцев торговли с ограниченным диапазоном цен разница между защищенными от инфляции и обычными облигациями начала увеличиваться. Так называемая безубыточная доходность, которая отражает ожидания рынков в отношении инфляции в США в течение следующих пяти лет, достигла 3%, тем самым превысив предыдущий максимум, зафиксированный в 2005 году. Рост десятилетней безубыточной доходности до 2,70% помог удержать реальную доходность на уровне -1%, тем самым поддержав рынок золота, который все больше конкурирует с криптовалютами, не в последнюю очередь после запуска на этой неделе ETF, привязанного к фьючерсам на биткоин.

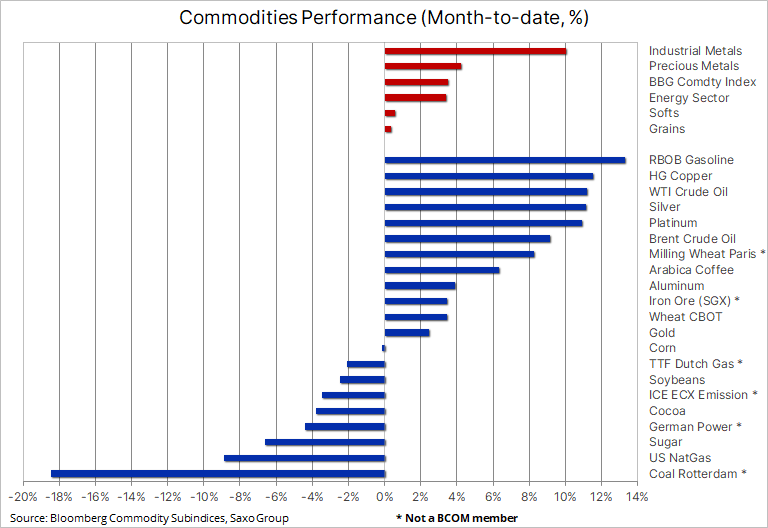

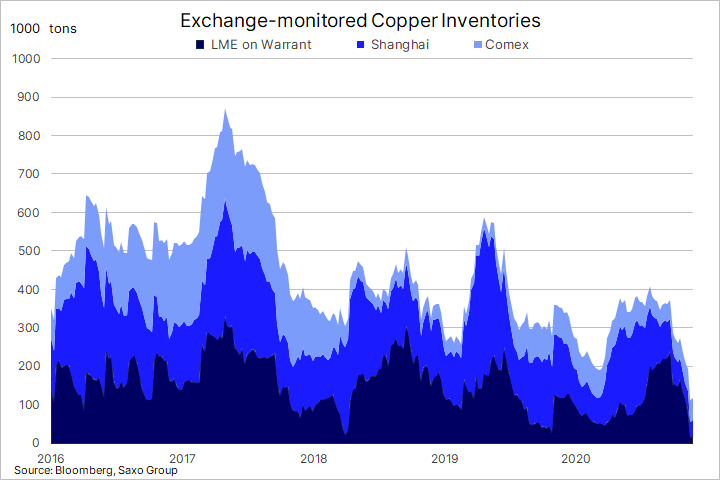

В этом месяце промышленные металлы показали самый сильный рост, поскольку глобальный энергетический кризис и борьба Китая с загрязнением окружающей среды привели к сокращению производства в то время, когда спрос еще не проявил признаков слабости. На этой неделе, после достижения рекордного максимума на прошлой, индекс LME, который отслеживает шесть металлов, отступил, поскольку усилия Китая по сдерживанию цен на уголь оказали негативное ценовое влияние на энергоемкие металлы, такие как алюминий и цинк. Однако главным событием прошедшей недели стал рынок меди, где быстрое сокращение доступных запасов на складах, отслеживаемых LME, способствовало беспрецедентному росту стоимости металлов, доступных для незамедлительной отгрузки и поставки.

В понедельник, в то время как базовый трехмесячный форвардный контракт на медь достиг пятимесячного максимума на уровне $10 450 за тонну, спотовая цена в какой-то момент подскочила и торговалась с премией в $1 100 за тонну. В последние недели большие заказы на вывод запасов привели к тому, что доступное количество меди на складах сократилось до всего 14 150 тонн, что является самым низким показателем с 1974 года. В то же время запасы, отслеживаемые Шанхайской фьючерсной биржей, снизились до 40 000 тонн, что является самым низким показателем с 2009 года.

Опасения по поводу роста Китая в целом и, в частности, здоровья китайского рынка недвижимости, держали медь в относительно узком диапазоне в течение нескольких месяцев, но недавний прорыв на фоне ужесточения биржевого контроля над предложением может привести к консолидации, а затем к побитию рекордных майских максимумов. На рынке меди высокой степени очистки мы видим, что поддержка уже установилась между $4,45 и $4,52 за фунт.

Драгоценные металлы: Сочетание роста цен на промышленные металлы, более слабого доллара и растущих инфляционных ожиданий помогло серебру достичь пятинедельного максимума и в то же время поддержало падение коэффициента золото-серебро ниже 74 с уровня выше 80, который наблюдался в начале месяца. Из этого мы видим, что золото «потащили» вверх, вместо того чтобы вести его вперед. Несмотря на то, что чиновники ФРС сигнализируют об отсутствии спешки в повышении ставок, золоту еще предстоит найти достаточно сильное предложение, чтобы преодолеть ключевой уровень сопротивления в $1835.

Доллар, который в сентябре обеспечивал сильный встречный ветер, перестал расти, и после нескольких недель спекулятивных покупок, которые подняли курс доллара относительно корзины валютных фьючерсов G7 до двухлетнего максимума, американская валюта демонстрирует признаки разворота. Если это произойдет, то рост безубыточной доходности и глубоко отрицательная реальная доходность должны обеспечить достаточное количество «боеприпасов», чтобы вызвать перелом, а вместе с ним и возобновление покупок со стороны технически ориентированных фондов.

Между тем менеджеры, управляющие реальными деньгами, продолжают проявлять ограниченный аппетит в связи с недавним падением волатильности фондового рынка, в очередной раз уменьшающим краткосрочное внимание и потребность в диверсификации. Ухудшение настроений по отношению к золоту лучше всего можно измерить, наблюдая за соотношением цен производителей к спотовым ценам на этой металл. Когда инвесторы настроены более оптимистично, они склонны покупать майнеры (например, GDX ETF) в качестве кредитного плеча. Когда верно обратное, они предпочитают владеть физическим золотом или отслеживать спотовые цены в ETF. В настоящее время это соотношение всего на 13% выше рекордных медвежьих минимумов 2015 года и на 87% ниже рекордного пикового максимума 2006 года.

Стагфляция, определяющая период инфляции в сочетании с замедлением роста, как правило, поддерживает цену на золото. Стоит отметить, что в течение каждого из двух предыдущих периодов стагфляции цены на золото росли, в то время как ставка по федеральным фондам также повышалась. Поскольку денежно-кредитная политика ужесточается, рынку, возможно, придется пересмотреть негативное влияние на золото, которое многие сейчас берут во внимание.

Иточник: Saxo Group

После скачка в начале октября цены на газ и электроэнергию в ЕС торговались в основном в боковом направлении. При пятикратном превышении средней сезонной цены на газ, она все еще значительно превышает уровень, который вызывает экономические трудности во всем регионе и в то же время препятствует росту, поскольку тяжелые энергопотребляющие отрасли сокращают производство. Так как в северном полушарии продолжается похолодание, рынок по-прежнему подвержен риску скачков цен в случае более холодной зимы. Падение цен на уголь на 25% после вмешательства китайского правительства помогло, по крайней мере, временно снять некоторые опасения относительно стремительного роста цен.

Поскольку дефицит электроэнергии в Китае проявляет признаки ослабления, а угольные электростанции стимулируются к производству большего количества электроэнергии, улучшилась перспектива увеличения поставок СПГ в Европу. В целом, однако, Европу ждет мрачная зима, если только высокие цены не убьют спрос, зима не окажется мягкой и ветреной, и, что самое главное, если Россия не решит поставлять больше газа. К сожалению, последнее все больше выглядит так, будто оно связано с быстрым одобрением Германией спорного трубопровода «Северный поток-2». Имея это в виду, мировые цены на энергоносители, похоже, останутся высокими благодаря замене газа на нефть, добавив дополнительный уровень поддержки для некоторых топливных продуктов, от топочного мазута и дизельного топлива до пропана.

Шестинедельное нефтяное ралли демонстрирует признаки того, что оно исчерпало себя в ответ на снижение цен на газ в США и падение цен на уголь. С технической точки зрения, сочетание того, что нефть Brent и WTI достигли перекупленности, а хедж-фонды в ходе ралли стали чистыми продавцами, помогло вызвать давно назревшую фиксацию прибыли. Согласно последнему отчету Commitments of Traders за неделю до 12 октября, хедж-фонды сократили свои позиции по нефти Brent, мировому эталону, на 10% до 300 млн баррелей, что составляет менее половины от рекордных 632 млн баррелей, зафиксированных в 2018 году, когда цена в последний раз торговалась выше 80 долларов за баррель.

Тем временем нефть марки WTI выросла до самого высокого уровня с 2014 года, а запасы в Кушинге, важном центре доставки фьючерсов на нефть марки WTI, быстро сократились до минимума 2018 года и значительно ниже среднего уровня. В результате фьючерсная кривая углубилась в бэквордацию — формацию, при которой напряженность рынка заставляет спотовую цену быть выше отложенных цен. В качестве примера можно привести спред в $10,4/барр. между двумя ближайшими декабрьскими фьючерсными контрактами — уровень, который в последний раз наблюдался в 2013 году.

Источник: Saxo Group

В нашем прогнозе на 4 квартал 2021 года, опубликованном 5 октября, мы повысили целевой диапазон для нефти Brent на 10 долларов, до 75-85 долларов. Уже достигнув верхней границы этого диапазона задолго до начала зимних событий и отсутствия дополнительных действий ОПЕК+, которые могут привести к дальнейшему ужесточению рынка, риск остается явно перекошенным в сторону повышения. Однако необходимо следить за продолжением продаж хедж-фондами, поскольку они устраняют ключевой источник спроса на «бумажном» рынке.

Кофе арабика установился в диапазоне около 2 долларов за фунт, что на 75% выше средней цены за предыдущие пять лет. Рост мирового спроса, снижение урожая в Бразилии из-за неблагоприятных погодных условий и, не в последнюю очередь, нарушение цепочек поставок – все это способствовало сильному восстановлению в последние месяцы. В сентябре объемы поставок кофе из Бразилии стали самыми низкими за последние четыре года, а напряженная борьба за контейнеры и мощности судов помогла удержать цены на высоком уровне. Последнее, в то же время, снижает запасы, отслеживаемые биржей ICE, особенно на европейских складах, поскольку отсутствие поставок вынудило обжарщиков обращаться за поставками в другие страны.

Поскольку ожидается, что перегруженность портов и контейнеров в мире сохранится вплоть до 2022 года, краткосрочная перспектива для цен вновь будет зависеть от погодных условий в Южной Америке. Предупреждения об очередном климатическом феномене Ла-Нинья, подобном тому, что обрушился на континент в прошлом году, могут оказать достаточную поддержку для сохранения и, возможно, даже укрепления нынешних повышенных цен.

Железная руда, стоимость которой в период с июля по сентябрь упала вдвое, с тех пор сумела стабилизироваться на уровне $120 за тонну. Краткосрочные перспективы, учитывая усилия Китая по снижению загрязнения окружающей среды путем сокращения производства стали и беспокойство по поводу здоровья сектора недвижимости, вероятно, будут удерживать цены на низком уровне в течение ближайших месяцев. Поскольку перспективы спроса под вопросом, краткосрочные перспективы зависят от дисциплины поставок со стороны трех крупнейших производителей Vale (NYSE:VALE), BHP (NYSE:BHP) и Rio Tinto (NYSE:RIO), которые вместе контролируют около 60% морского рынка. На данный момент все они ответили сокращением своих прогнозов по поставкам, и этот шаг должен помочь избежать обвала цен до себестоимости, которая в настоящее время находится в районе чуть ниже 50 долларов за тонну.