В ходе сегодняшнего заседания Банк Японии оставил ключевую процентную ставку на уровне -0,1%, а целевой уровень доходности 10-летних государственных облигаций – около нуля.

При этом Банк Японии понизил прогноз роста ВВП, приняв во внимание, что проблемы в цепях поставок оказывают давление на экспорт и производство. Банк также заявил, что не ожидает существенной инфляции в стране, а его глава Харухико Курода заявил, что недавняя слабость иены – это даже неплохо для экономики.

Банк Канады, заседание которого завершилось в среду, также оставил ключевую процентную ставку без изменений, на уровне 0,25%, как и ожидалось. Согласно прогнозу центрального банка, ключевая процентная ставка будет оставаться на этом уровне до 2-го или 3-го квартала 2022 года, хотя, раньше предполагалось, что изменение ставок произойдет несколько позднее.

При этом Банк Канады все же смог преподнести сюрприз участникам рынка. "В свете достигнутого экономикой прогресса управляющий совет принял решение завершить количественное смягчение и сохранять объем гособлигаций в держании центрального банка на постоянном уровне", — говорилось в опубликованном в среду заявлении центрального банка.

Теперь внимание участников рынка переключается на заседание ЕЦБ, которое завершится сегодня публикацией (в 11:45 GMT) решения по процентным ставкам (в 13:30 начнется пресс-конференция ЕЦБ). Широко ожидается, что по итогам данного заседания ЕЦБ ключевая процентная ставка останется на прежнем уровне 0%. Ставка ЕЦБ по депозитам для коммерческих банков также, скорее всего, останется на уровне -0,5%.

После Brexit торговые конфликты, факторы политической нестабильности в Европе, а также разрастающаяся пандемия коронавируса, из-за которой европейские страны вынуждены вводить новые карантинные ограничения, негативно влияющие на экономическую активность, являются основными угрозами для европейской экономики.

Экономисты также ожидают, что по итогам сегодняшнего заседания ЕЦБ сделает нейтральное заявление относительно перспектив кредитно-денежной политики, несмотря на то, что инфляция в еврозоне держится на 13-летнем максимуме (потребительские цены в Еврозоне в сентябре выросли на 3,4% г/г. Для сравнения - в США они повысились на 5,4%).

Президент ЕЦБ Кристин Лагард и большинство других руководителей центробанка считают повышенную инфляцию временным явлением. Ожидается, что руководители центрального банка будут высказываться осторожно, просигнализировав о склонности к мягкой политике, и не оправдают ожиданий рынка относительно сворачивания стимулирования.

Это окажет давление на евро, но лишь небольшое, как это было после предыдущих решений о денежно-кредитной политике, на которые евро почти не реагировал, поскольку существенных изменений в политике ЕЦБ в ближайшее время не предвидится.

Единственное, на что пока может решится ЕЦБ, так это постепенно отказаться от программы покупки активов (PEPP) для противодействия растущей инфляции (сейчас объемы покупок ЕЦБ составляют 90 млрд евро, при этом около 70 млрд евро тратится по программе PEPP и 20 млрд евро — по традиционной программе покупки активов). Однако, вероятность изменения процентной ставки в сторону ее увеличения невелика.

Экономисты считают, что ЕЦБ станет одним из последних из крупнейших мировых центральных банков, кто решится на этот шаг. И это будет оказывать давление на котировки евро, в том числе и в паре с американским долларом, который с июня этого года сохраняет позитивную динамику в ожидании решений ФРС, направленных на постепенное сворачивание стимулирующей программы покупки активов.

На момент публикации данной статьи фьючерсы DXY торгуются вблизи отметки 93.89, на 42 пункта выше локального минимума 93.47, достигнутого в конце прошлой недели.

Американский доллар также получает поддержку, оставаясь защитным активом на фоне продолжающегося роста числа заразившихся COVID-19.

Участники рынка, следящие за динамикой доллара, обратят сегодня внимание на публикацию (в 12:30 GMT) еженедельных данных с американского рынка труда и предварительной оценки годового ВВП США за 3-й квартал.

Данные по ВВП являются одним из ключевых (наряду с данными о рынке труда и инфляцией) для ФРС в плане ее денежно-кредитной политики. В предыдущем 2-м квартале ВВП вырос на +6.7%, в 1-м квартале 2021 года на +6,4%, после роста на +33,4% в 3-м квартале 2020 года и падения на -31,4% во 2-м квартале 2020 года. Позитивные данные по ВВП поддержат доллар и американские фондовые индексы, хотя, они уже по большей части, учтены в ценах. Первый предварительный прогноз на 3-й квартал 2021 года: +2,7%.

Что касается еженедельного отчета Минтруда США, который также будет опубликован в 12:30, то ожидается, что число первичных заявок на пособие по безработице осталось на уровне 290 000.

Предыдущие значения этого показателя: 290 тыс., 329 тыс., 364 тыс., 351 тыс., 335 тыс. Число заявок остается на минимальных с начала пандемии уровнях (минимум в 293 000 заявок был достигнут на неделе 1 - 8 октября). Данные свидетельствуют о постепенном улучшении на рынке труда США, и это – позитивный фактор для доллара.

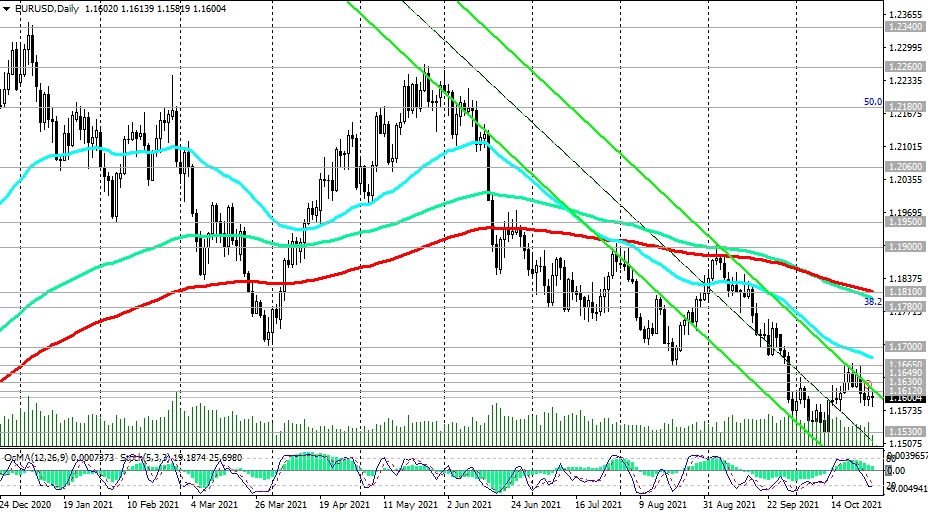

Уровни поддержки: 1.1580, 1.1530, 1.1400, 1.1285

Уровни сопротивления: 1.1612, 1.1630, 1.1649, 1.1665, 1.1700, 1.1780, 1.1810, 1.1900, 1.1950, 1.2060, 1.2180, 1.2260, 1.2340, 1.2450, 1.2580, 1.2600

Торговые Рекомендации

EUR/USD: Sell Stop 1.1580. Stop-Loss 1.1635. Take-Profit 1.1530, 1.1400, 1.1285

Buy Stop 1.1635. Stop-Loss 1.1580. Take-Profit 1.1649, 1.1665, 1.1700, 1.1780, 1.1810, 1.1900, 1.1950, 1.2060, 1.2180, 1.2260, 1.2340, 1.2450, 1.2580, 1.2600