«Быкам» по EUR/USD не помогла сильная статистика.

Евро выложил на стол свои козыри, доллар США – свои. Результат – на графике. Ни более быстрое расширение экономики еврозоны в третьем квартале, чем в Штатах, ни разгон европейской инфляции до 4%, что произошло всего второй раз в истории, не смогли уберечь «быков» по EUR/USD от разгрома. Основная валютная пара рухнула к области 16-месячных минимумов на фоне страхов инвесторов по поводу более длительного высокого ценового давления, чем утверждает ФРС.

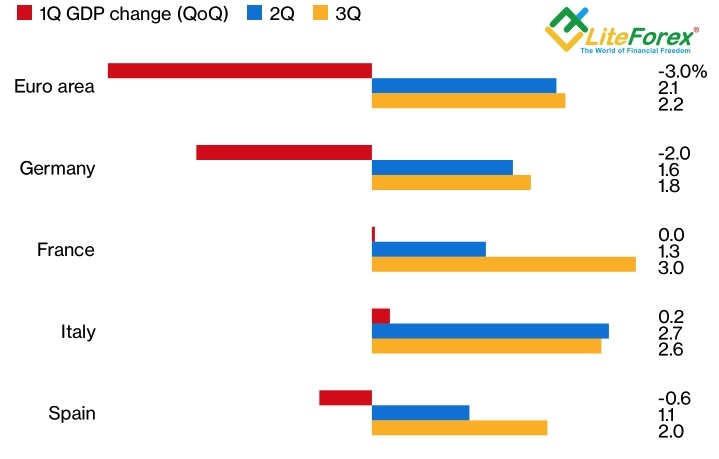

По сравнению с +9,1% г/г ростом ВВП еврозоны в июле-сентябре, +2% по американской экономике выглядят сиро и убого. Старый свет выиграл благодаря лучшей эпидемиологической обстановке, росту деловой и потребительской активности после выхода из локдаунов, продемонстрировав в третьем квартале большее расширение, чем во втором +2,2% кв/кв. Вместе с тем, нужно понимать, что энергетический кризис наверняка замедлит валютный блок в октябре-декабре, его экономика все еще не полностью восстановилась после рецессии, в то время как Штаты начнут извлекать выгоду из снижения численности инфицированных COVID-19.

Динамика ВВП европейский стран

Источник: Bloomberg

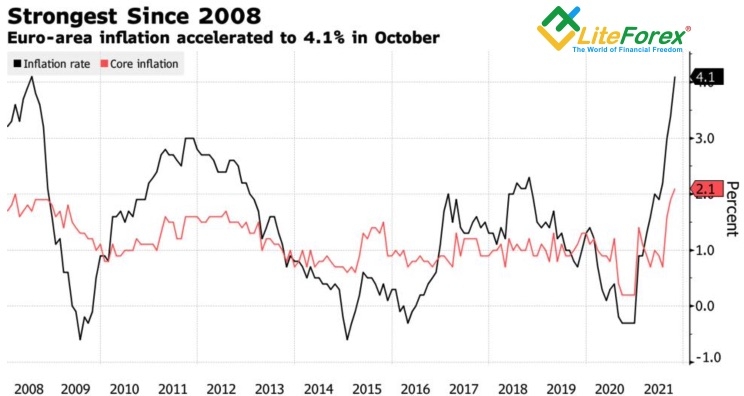

Не менее впечатляющим выглядит разгон европейской инфляции до 4% при прогнозах экспертов Bloomberg в 3,7%. Казалось бы, он должен подтолкнуть ЕЦБ к активным действиям, но Кристин Лагард и ее коллеги пока не думают шевелиться. Более того, упрекают рынки в неправильном ценообразовании.

Динамика европейской инфляции

Источник: Bloomberg

Таким образом, цифры по ВВП и потребительским ценам валютного блока вышли очень сильные, но «быки» по EUR/USD не смогли ими воспользоваться. Почему? Рынки, как известно, растут на ожиданиях, и фактор крепкой статистики был учтен в котировках основной валютной пары. После релиза фактических данных, ожидания сместились на американские инфляцию, занятость и заседание ФРС.

В сентябре индекс расходов на личное потребление вырос на 4,4%, что является самым высоким уровнем с 1991. При этом зарплата гражданского населения в США подскочила на 1,5%. Речь идет о самом большом росте в ряду данных с 2001.

Инвесторы тут же вспомнили 1960-е, когда Федрезерв думал, что может контролировать горячий рынок труда, не раздувая инфляцию. Центробанк ошибся и может вновь наступить на грабли. Не зря же Goldman Sachs считает, что потребительские цены в Штатах продолжат находиться выше отметки 4%, даже когда ФРС завершит программу количественного смягчения. Это дает основания банку сместить прогноз первого повышения ставки по федеральным фондам с 2023 на июль 2022.

Сильные данные по американским инфляции и заработной плате увеличили вероятность первого акта монетарной рестрикции Федрезерва к середине следующего года с 77% до 90%, хотя еще месяц назад она составляла 15%. Неудивительно, что на таком фоне и с учетом ожиданий «ястребиной» риторики FOMC и сильной статистики по рынку труда США за октябрь, EUR/USD так и не смогла удержаться выше 1,168 и, как ожидалось, камнем рухнула вниз. С учетом сильного экономического календаря для доллара пике в направлении 1,149 и 1,145 рискует продолжится. Держим шорты и периодически их наращиваем.

Дмитрий Демиденко для LiteForex