Высокая инфляция и действия центральных банков в ответ на нее будут оставаться в фокусе на этой неделе. В среду внимание рынков будет приковано к отчету по потребительской инфляции в США, где основной показатель может приблизиться к 6% YoY, что, конечно, будет нервировать держателей гособлигаций США и может стать триггером распродажи бондов, а также поддержать ралли доллара.

Сегодня же с комментарием относительно экономического роста и монетарной политики выступит Ричард Кларида. Внимание участников рынка будет на возможных намеках, связанных с действиями ФРС после завершения QE. Позитив на рынке нефти также благоприятствует росту доллара и сырьевых валют.

Сравнительно сильный отчет по рынку труда в США за октябрь позволил доллару повторно протестировать область максимумов этого года (94.50), однако сил для пробоя не оказалось. Если и доллар будет пробивать нынешние максимумы, то этого стоит ожидать скорее в ноябре, чем в декабре, так сезонные тренды сопутствуют продажам доллара в последний месяц года. При этом пробой возможен уже на этой неделе.

Катализатором движения может стать отчет по инфляции в США за октябрь. Ожидается, что в октябре цены выросли на 5.8-5.9% YoY, при этом PMI в сфере услуг и производства, данные по рынку труда показали, что входные цены на сырье и промежуточную продукцию, заработная плата росли в октябре более высоким темпом по сравнению с сентябрем. Это значит, что замедленная подстройка предложения продолжает оказывать повышательное давление на цены.

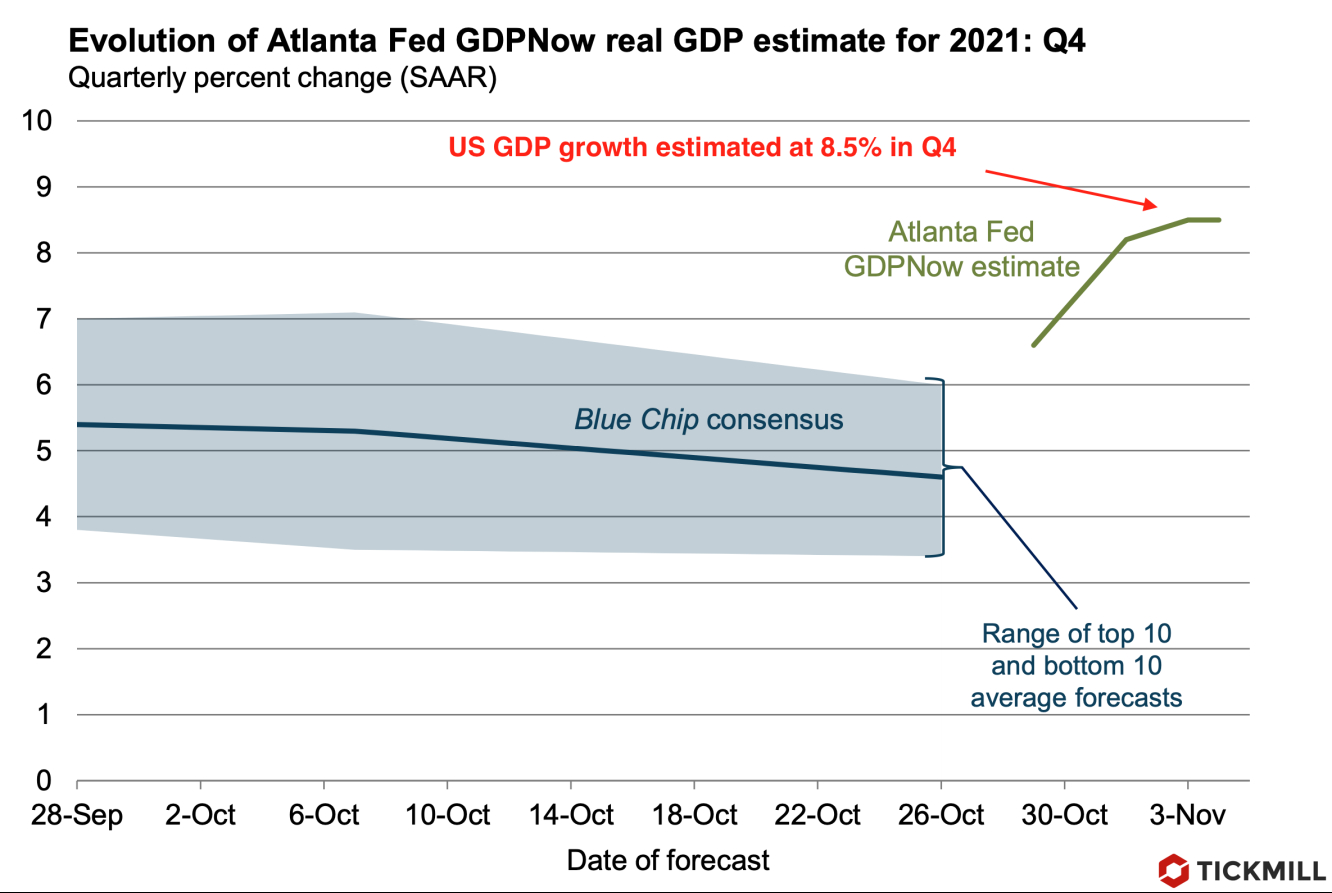

ФРБ Атланты, который предлагает собственную оценку роста ВВП США, исходя из высокочастотных данных, обновил прогноз и уже предполагает рост в четвертом квартале на 8.5%:

При таких перспективах роста ВВП и установке ФРС на сокращение скупки активов, рынок фиксированной доходности может вновь оказаться под ударом.

Ранее некоторые чиновники ФРС заявляли о рисках медленного сворачивания QE, и комментарии сегодняшнего центриста Клариды в подобном ключе могут дополнительно оказать давление на краткосрочные бонды и поддержать доллар.

Техническая картина по индексу доллара (DXY) указывает на сохранение перспектив роста:

Возвращается в новостные заголовки и нефть. Решение ОПЕК постепенно наращивать добычу помогло ценам подрасти еще немного. Растущие цены на газ в Европе также привлекают внимание, учитывая влияние этой тенденции на нефтяные цены. Движение нефти вверх подогревает тему влияния ресурсной инфляции на потребительские цены в будущем и, соответственно, увеличивает давление на центральные банки переходить к более жесткой политике.

Артур Идиатулин, рыночный обозреватель Tickmill UK