3 ноября CVS Health Corp (NYSE:CVS) опубликовала финансовый отчет за третий квартал, согласно которому, прибыль на акцию превысила прогноз почти на 11%. В день релиза акции достигли годового максимума в 96,34 доллара, после чего немного просели.

Поддержку CVS оказывает высокий спрос на тестирование и вакцину от COVID, и руководство компании планирует и дальше зарабатывать деньги в сложившейся обстановке (особенно учитывая спрос на бустерные прививки).

Источник: Investing.com

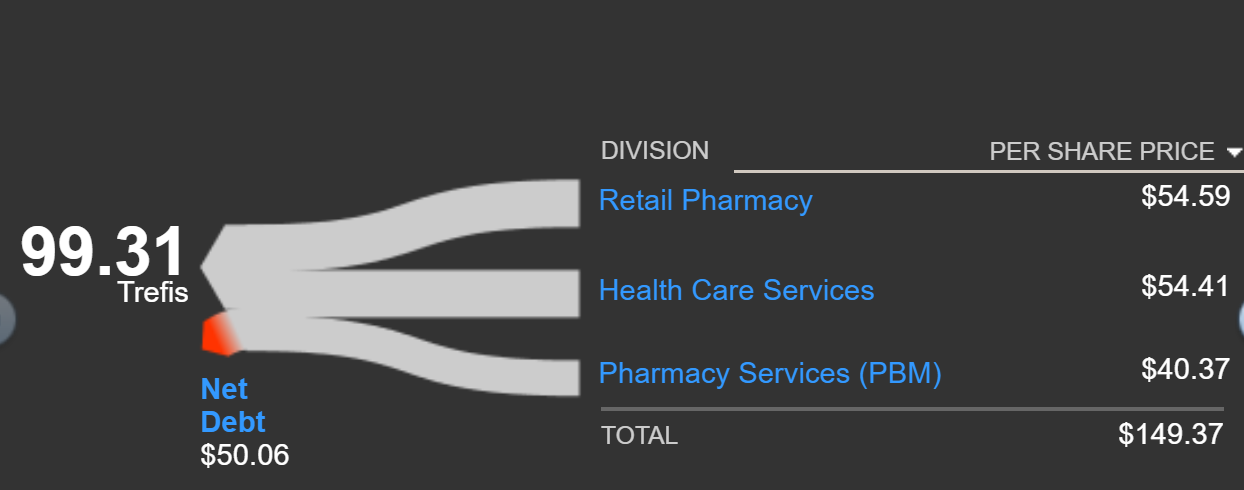

CVS предлагает постоянно расширяющийся спектр медицинских продуктов и услуг, сочетая обычные клиники и магазины с онлайн-инструментами. Согласно Trefis.com, чистая приведенная стоимость прогнозируемой прибыли на акцию каждого из трех основных подразделений составляет $54,59 (для розничных аптек), $54,41 (для медицинских услуг) и $40,37 (для фармацевтики). Исходя из этих цифр, справедливая стоимость акций составляет $99,31.

Источник: Trefis.com

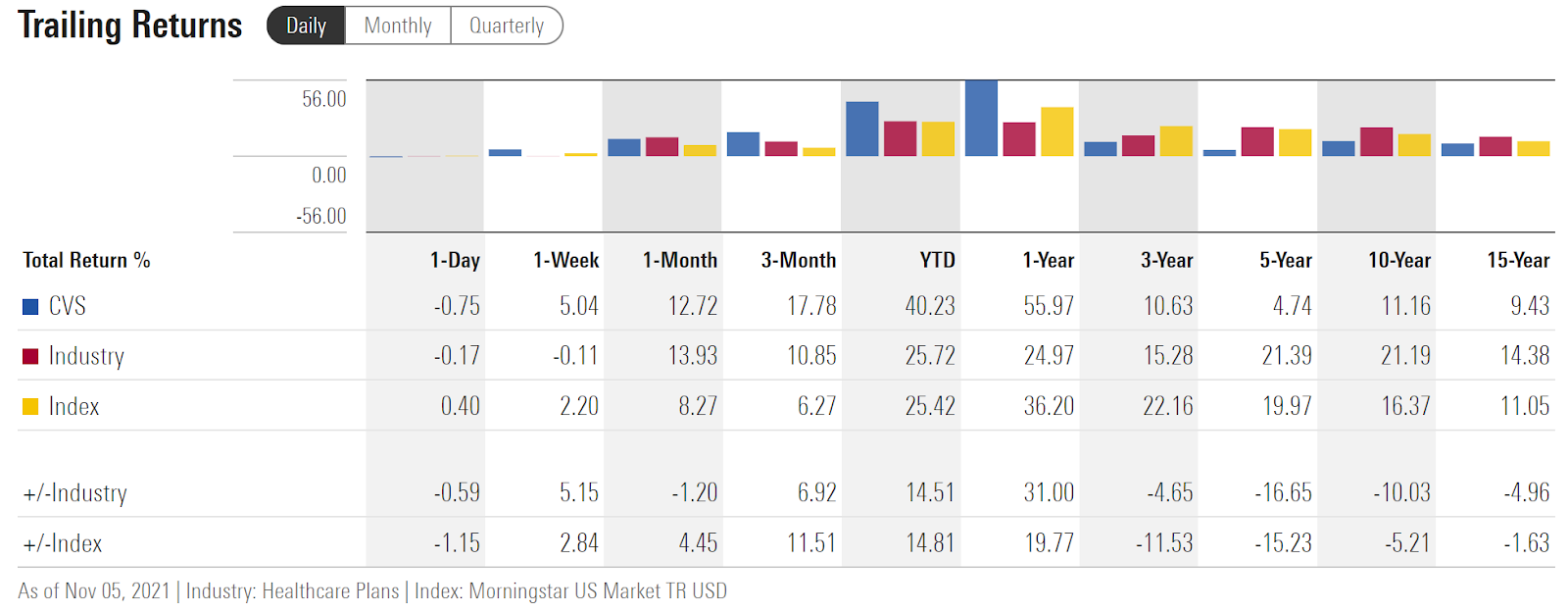

Анализ долгосрочной скользящей динамики позволяет понять, насколько исключительным был прошедший год. Скользящая инвестиционная отдача за 12 месяцев составляет 55,97%, а общий показатель за 2021 год — 40,23%. Однако даже с учетом столь масштабного скачка последних 52 недель трехлетний прирост составляет 10,6% в год, а последние пять лет отдача составляла в среднем 4,74% ежегодно.

Источник: Morningstar

На протяжении последних лет прибыль CVS регулярно превосходила ожидания аналитиков. Усредненный прогноз темпов роста прибыли на ближайшие 3-5 лет составляет 5,99% в год.

Источник: E-Trade. Зеленые цифры отражают превышение прогнозируемой прибыли реальными показателями

Форвардная дивидендная доходность акций CVS составляет 2,1%. Рост выплат в последние годы существенно замедлился, поскольку компания сделала акцент на укреплении финансового баланса. Скользящие темпы роста дивидендов за 3, 5 и 10 лет составляют 0%, 3,3% и 14,9% соответственно. Отсутствие стабильного роста показателя делает бумаги CVS относительно непривлекательными для инвесторов, ориентированных на пассивный доход.

Последний раз я писал о CVS 11 апреля. Тогда аналитики с Уолл-стрит оптимистично оценивали перспективы акций, 12-месячный целевой таргет которых располагался примерно на 19% выше их стоимости. Сомнения вызывали «медвежьи» ожидания участников рынка опционов. Я озвучил нейтральный прогноз. С тех пор прошло семь месяцев, и прирост CVS значительно превысил успехи фондового рынка США.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка. В апреле ожидания на начало 2022 года были «медвежьими».

Спустя 7 месяцев с момента моего последнего анализа, в течение которых CVS трижды превзошла оценки чистой прибыли и зафиксировала существенный рост капитализации, я решил пересчитать оценки аналитиков и участников рынка опционов.

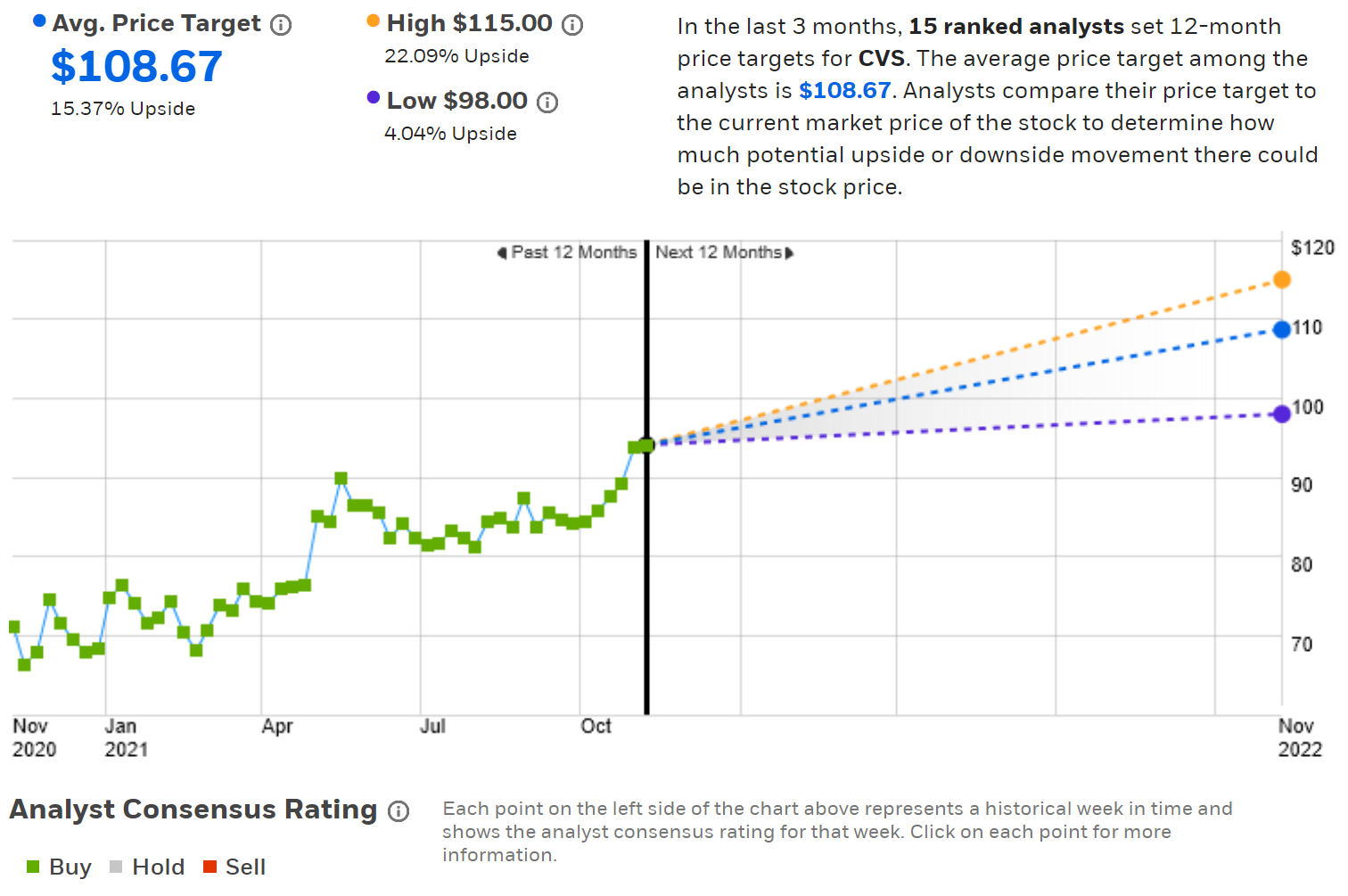

Прогнозы аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций CVS от 15 аналитиков, которые озвучили свои мнения в течение последних 90 дней. В целом рейтинг является «бычьим», а усредненный ценовой таргет акций расположен на 15,37% выше их текущей цены. 13 из 15 опрошенных аналитиков рекомендуют «покупать», а оставшиеся 2 заняли нейтральную позицию. В течение последнего года отношение было неизменно оптимистичным.

Источник: E-Trade

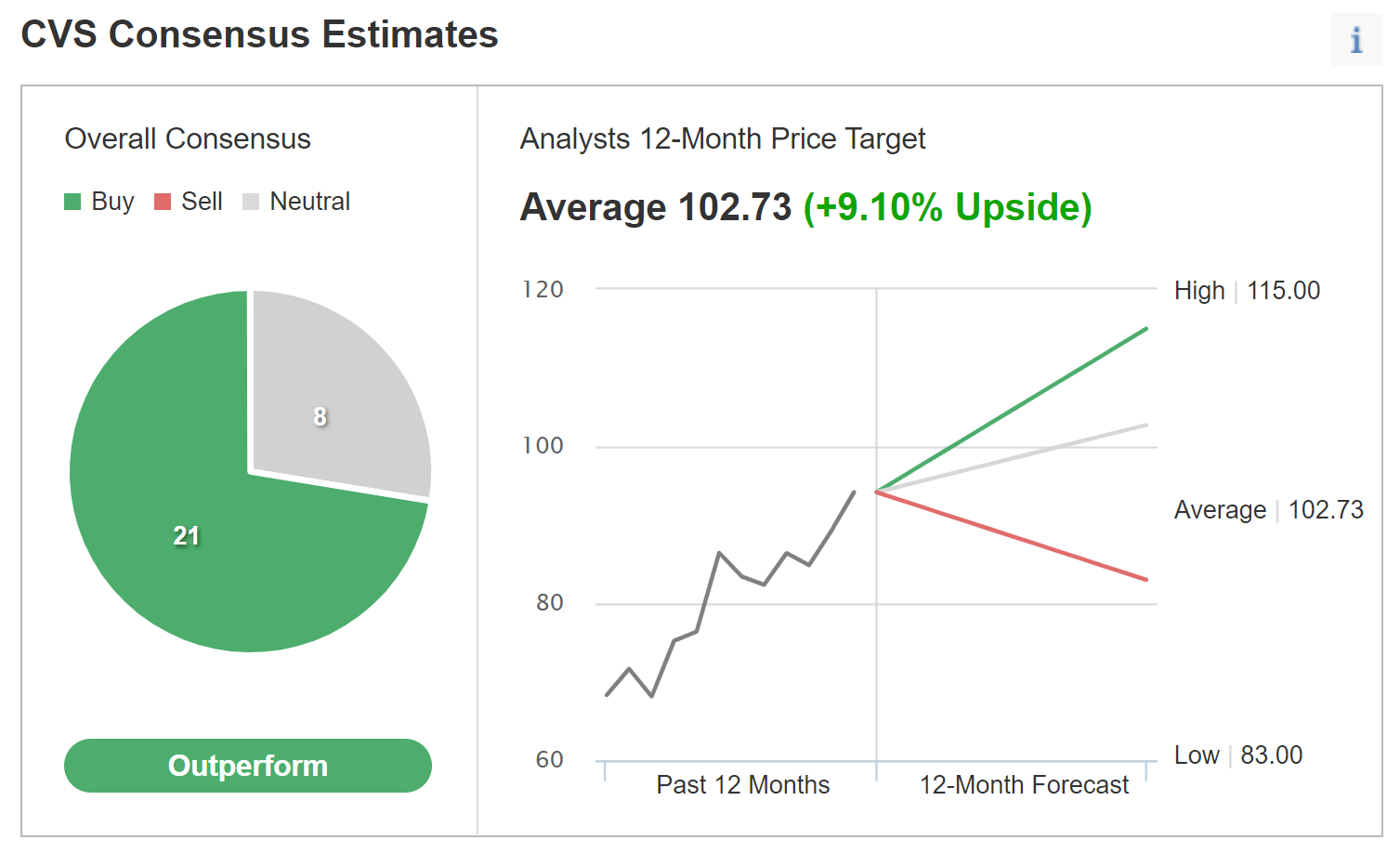

Investing.com предоставляет аналогичную информацию, базируясь на мнении 29 индивидуальных аналитиков. Рейтинг также является «бычьим», а 12-месячный целевой уровень предполагает наличие потенциала роста акций на 9,1%.

Источник: Investing.com

Несмотря на заметную разницу в ценовых таргетах, опрошенные E-Trade и Investing.com аналитики согласны с тем, что акции CVS должны расти. Если мы усредним две (и без того усредненные) оценки, то получим прогноз роста на 12,25%. В сочетании с дивидендной доходностью в 2,1% это дает инвестиционную отдачу в 14,35%, что намного превышает средние показатели за последние 3, 5, 10 и 15 лет.

Ожидания участников рынка в отношении CVS

Я проанализировал опционы пут и колл с различными ценами страйк и датой экспирации 21 января 2022 года, что позволяет сформировать рыночный прогноз для акций на следующие 2,4 месяца. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают через 7,2 месяца (17 июня 2022 года).

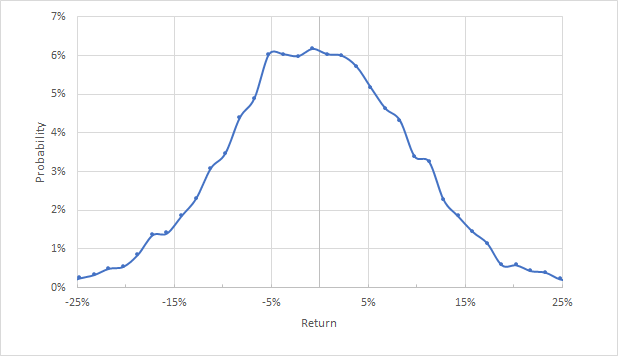

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Данный расчет произведен на основе данных об опционах с платформы eTrade

Получившаяся фигура в целом симметрична, а четко выраженный пик вероятности (будь то положительного или отрицательного исхода) отсутствует. Расчетная годовая волатильность, полученная из этого распределения, составляет 25,5%.

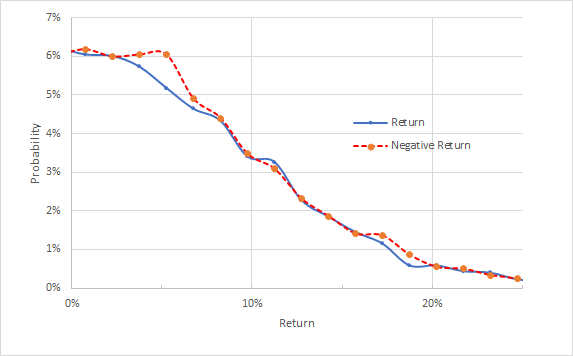

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Как можно заметить, обе кривые практически сливаются на протяжении большей части временного интервала оценок, хотя на графике и наблюдаются несколько отрезков, в рамках которых вероятность отрицательного исхода превалирует.

В теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в их желании ограничить убытки. Таким образом, совпадающие вероятности положительного и отрицательного исходов интерпретируются как нейтральный или умеренно «бычий» прогноз.

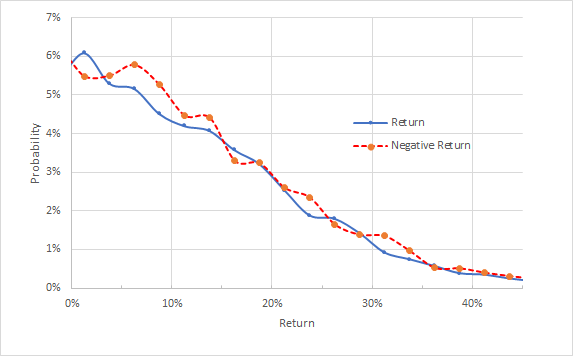

Опционы на 17 июня 2022 года рисуют аналогичную картину. Годовая волатильность, рассчитанная на основе этих данных, составляет 27,3%. И вновь настроения участников рынка колеблются от нейтральных до слегка оптимистичных.

Фактически, ожидания участников рынка на начало и середину 2022 года нейтральны с небольшим бычьим уклоном, а прогнозируемая годовая волатильность составляет около 26,5%. Еще в апреле ожидания на начало 2022 года были «медвежьими» с явным перекосом вероятностей в сторону отрицательного исхода. Отношение участников рынка опционов к CVS существенно улучшилось.

Подведем итог

CVS борется за место под солнцем на постоянно изменяющемся рынке медицинских услуг, предлагая потребителям услуги страхования и лечения, а также фармацевтическую продукцию.

Пандемия COVID-19 стала драйвером роста доходов, импульс которого будет сохраняться еще некоторое время.

Аналитики с Уолл-стрит по-прежнему оптимистичны, а их 12-месячный таргет предполагает рост акций примерно на 14,4%. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности.

Учитывая расчетную волатильность для CVS в 26,5%, компания отвечает этому требованию. Настроения участников рынка опционов нейтральны с легким «бычьим» уклоном. Активный рост прибыли компании в последние кварталы, а также оценки Уолл-стрит и непосредственных трейдеров позволяют мне присвоить «бычий» рейтинг акциям CVS.