Несколько вещей заставляют меня сомневаться в том, что движение доллара США может значительно усилиться начиная с этого момента – как минимум то, что ФРС когда-либо станет более «ястребиным» по сравнению с другими центральными банками. Во-первых, несмотря на то, что дальнейшие вспышки инфляции еще могут заставить ФРС изменить свои прогнозы в сторону более быстрого снижения темпов уже на заседании FOMC 15 декабря (мы получим отчет по занятости и ИПЦ, а также данные по инфляции PCE за октябрь), ФРС вряд ли «опередит» инфляцию и, скорее всего, останется позади кривой, конечно, по сравнению с другими центральными банками, которые действуют быстрее, чтобы справиться с растущими инфляционными рисками. ФРС вряд ли опередит инфляцию и вместо этого с большей вероятностью останется позади кривой, конечно, по сравнению с другими центральными банками, которые действуют более быстро, чтобы справиться с растущими инфляционными рисками. Даже если ЕЦБ и Банк Японии всегда будут намеренно пытаться отстать, но у них есть попутный ветер в виде профицита текущего счета.

Любое дальнейшее повышение курса доллара США в краткосрочной перспективе, скорее всего, будет связано с сокращением ликвидности и слабыми риск-настроениями на мировых рынках, а не с ожиданием ужесточения политики ФРС. По-прежнему низкая доходность на длинном конце кривой доходности в США (несмотря на вчерашнее резкое движение вслед за очень плохим аукционом 30-летних Т-облигаций и слабым аукционом 10-летних облигаций накануне) действительно указывает на то, что с рынком казначейских облигаций США что-то не так. Действительно ли такая низкая доходность является рациональной оценкой опасений того, что перспективы роста мрачны, а краткосрочные инфляционные последствия в итоге приведут к резкому ужесточению, которое убивает рост? Или это просто отражение низкой ликвидности и дисфункции самого важного финансового актива мира – казначейских ценных бумаг США? Так, в конце октября Bloomberg опубликовал статью на эту тему (в связи с дикой волатильностью на коротком конце кривой), и сегодня утром я обнаружил небольшое обновление на платформе информагентства, согласно которому их показатель ликвидности на рынке облигаций является наихудшим за весь цикл. Разве более агрессивное сокращение количественного смягчения не поможет ослабить проблемы с ликвидностью и улучшить ее? И могут ли странные изменения кривой доходности в США в последнее время быть связаны с огромными макро-ставками на крутизну кривой доходности, которые пошли наперекосяк?

Итог: нарратив о том, что «ФРС догоняет», не воспринимается мной в качестве движущей силы дальнейшего заметного укрепления доллара. Развитие этого процесса по любым причинам, включая обозначенные выше, является разрушительным и должно быть приостановлено. Например, с помощью соглашения типа Plaza Accord, если ФРС не сможет удержать доллар от укрепления, хотя, конечно, ситуация еще не скоро станет настолько острой.

Как отмечалось в утреннем подкасте Saxo Market Call, наиболее интересным вчера было движение цены золота, которая преодолела сопротивление, несмотря на рост доходности по длинным бумагам. Это объясняется тем, что опасения роста инфляции усиливаются, увлекая за собой снижение реальных ставок – что, по меньшей мере, является интересным макросигналом. Занятно также и ослабление японской йены (если станет устойчивым), несмотря на резкое снижение реальной доходности в США. Стоит отметить, что вчера правительство Кисиды объявило о планах по стимулированию наличными домохозяйств с низким доходом на сумму 100 тыс. японских йен (чуть меньше $900) в рамках плана, который будет стоить «десятки триллионов японских йен». Десять триллионов японских йен – это около $88 млрд, или около 1,8% ВВП Японии.

График: EURUSD

Вчера, на фоне «горячих» данных по инфляции в США, пара EURUSD одним махом преодолела минимумы и психологически значимый уровень 1.1500. Следующим значимым уровнем является область 1.1290, где произойдет 61,8% коррекции ралли от постпандемических минимумов, поскольку доллар США сейчас снова находится в фазе активного роста. Конечно, быстрая переоценка прорыва и возвращение выше уровня 1.1550 или около того – это все, что нужно, чтобы обесценить влияние последних событий.

Источник: Saxo Group

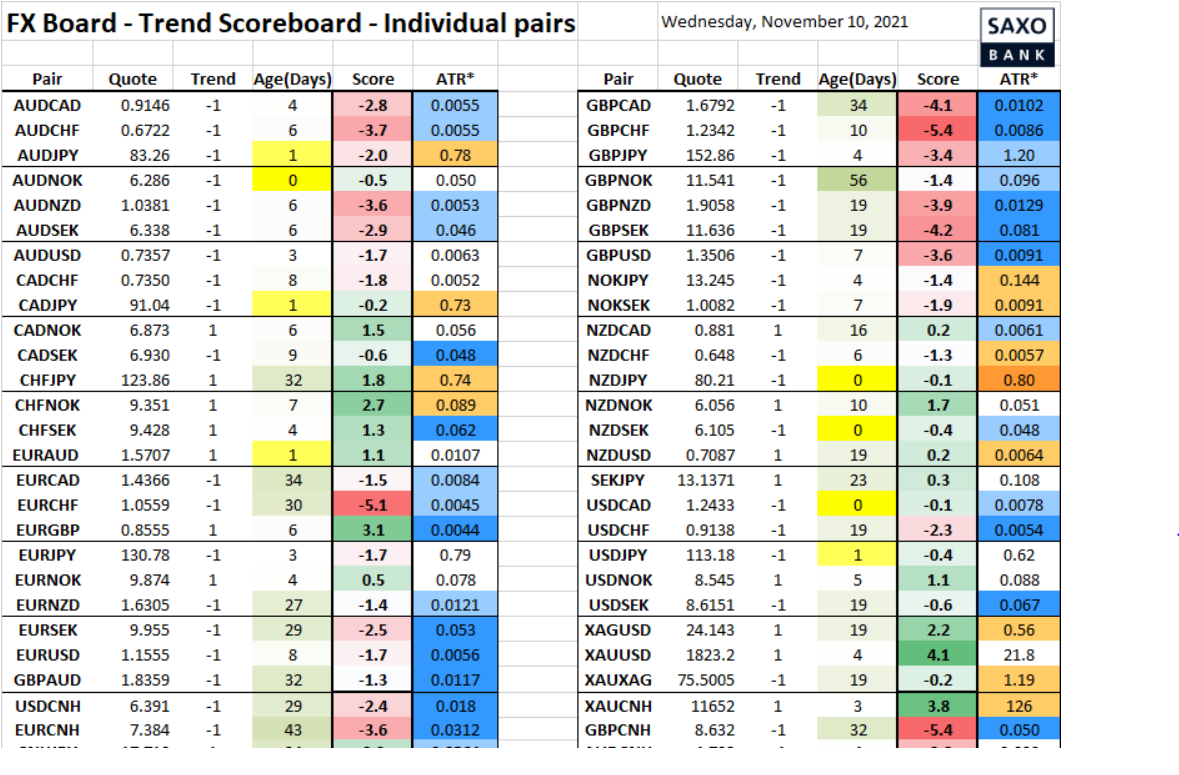

Таблица: Показатели силы и изменения трендов в валютах G10 и юане

Здесь выделяются сильные позиции доллара США и особенно CNH, но обратите внимание, что самым заметным событием в последнее время стал резкий рост цен на золото, особенно с учетом сильного доллара США. Изображение выглядит как текст, устройство, квитанция

Источники: Bloomberg, Saxo Group

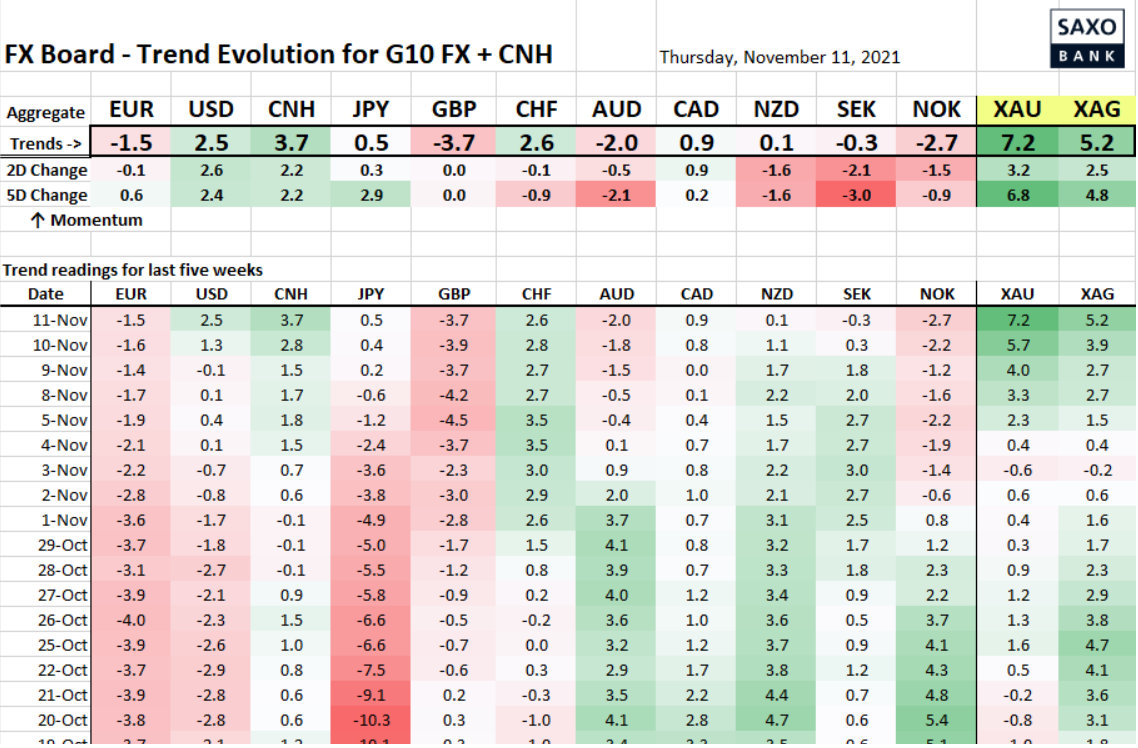

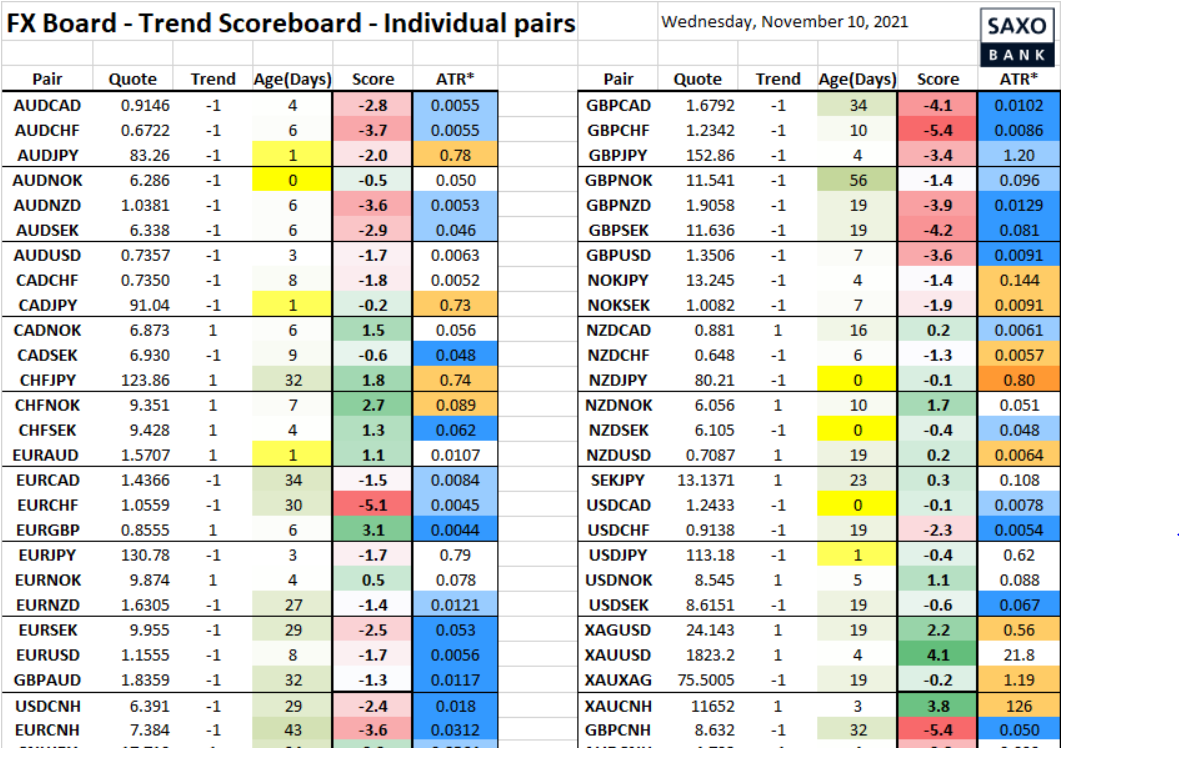

Таблица: Данные трендов по отдельным валютным парам

Доллар США настолько силен, что один из последних держателей – швейцарский франк – падает под весом укрепляющейся американской валюты. В других местах обратите внимание на борьбу сырьевых валют на фоне усиления тренда по золоту.

Источники: Bloomberg, Saxo Group