Найдет ли евро силы для коррекции?

Так устроены рынки: после грандиозных распродаж приходит время фиксировать прибыль по коротким позициям. И уже неважно, что именно пугает «медведей» по EUR/USD: то ли возможное назначение Лаэль Брэйнард на пост председателя ФРС, то ли рост вероятности повышения ставки РЕПО Банком Англии в декабре почти до 100%. Главное — повод есть. И рост евро выше $1,133 может спровоцировать коррекцию. Вопрос в том, насколько хватит силенок «быкам»?

Для валютного рынка принципиальное значение имеют не экономика и инфляция, а то, как на них смотрят центробанки. В конце марта доходность казначейских облигаций США достигла отметки 1,75%, что на 15 б.п. выше, чем в настоящее время, хотя перспективы инфляции казались менее пугающими, чем сейчас. В отличие от перспектив ВВП, от которого ожидали бурного роста.

Тем не менее, пара EUR/USD торговалась на 4,5 фигуры выше, так как Федрезерв утверждал, что не думает о повышении ставки по федеральным фондам, и не собирается вносить коррективы в программу количественного смягчения. Нынче от QE активно избавляются, а большинство членов FOMC считают, что ужесточить денежно-кредитную политику в 2022 все-таки придется.

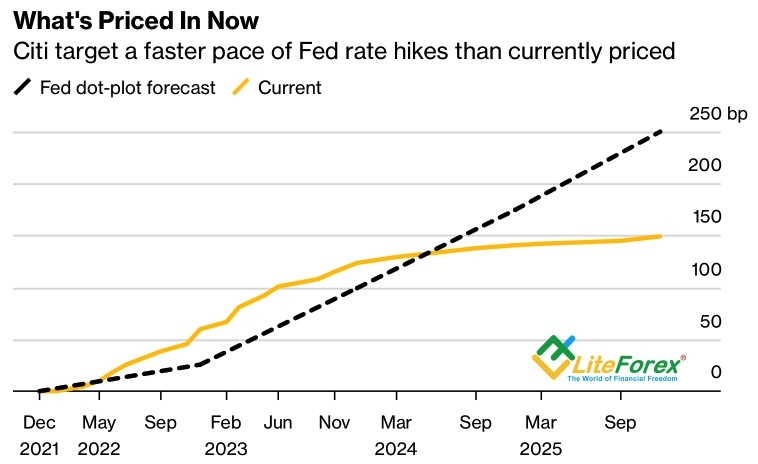

Срочный рынок и вовсе уверен в двух актах монетарной рестрикции в следующем году и взвешивает шансы третьего. Его инструменты сигнализируют, что в 2022-2024 ставки будут повышены 6 раз. Morgan Stanley считает, что в текущем цикле ужесточения это произойдет 9-10 раз. В более быстрой монетарной рестрикции по сравнению с мнением инвесторов уверен и Citi.

Динамика рыночных ожиданий и прогнозов FOMC по ставке

Источник: Bloomberg

Активное повышение ставок центробанком – лучший аргумент в пользу покупок эмитируемой им валюты. В данном случае – доллара США. Тем не менее, краткосрочно гринбэк может ослабнуть, если на посту председателя ФРС произойдет рокировка: Джером Пауэлл уступит место Лаэль Брейнард, которая считается сторонницей более мягкой денежно-кредитной политики, чем нынешний глава Федрезерва.

Однако смена руководителя – не повод отказываться от стратегии продаж EUR/USD на росте. Кто бы ни занял кресло главы самого мощного центробанка в мире, в конечном итоге он окажется заложником неопределенной инфляции и ландшафта экономического роста. Нисходящий тренд по основной валютной паре останется в силе, так что любители шортов могут продолжить резвиться.

Пока же перспектива прихода к власти Лаэль Брейнард заставила некоторых «медведей» по EUR/USD зафиксировать прибыль по коротким позициям. Тем более, что и взлет инфляции в Британии до 4,2%, максимальной отметки с 2011, способствовал росту вероятности повышения ставки РЕПО Банком Англии в декабре и укреплению фунта. Стерлинг потянул за собой из пропасти единую европейскую валюту, как это нередко бывало с последние годы.

Таким образом, сомневаться в силе «медвежьего» тренда по EUR/USD не приходится. Продажи на росте останутся весьма привлекательной стратегией в ближайшие 6-9 месяцев, однако краткосрочно может случиться что угодно. В том числе откат пары в случае успешного штурма сопротивления на 1,133. Неудача «быков» — признак их слабости и повод для продаж евро.

Дмитрий Демиденко для LiteForex