Cырьевой сектор торговался с понижением пятую неделю подряд (на момент написания статьи), при этом рост доллара продолжал повышать стоимость большинства ключевых товаров в локальных валютах. Укрепление доллара было особенно заметно по отношению к евро, который упал до 16-месячного минимума из-за растущей угрозы возобновления локдаунов по всему континенту, болезненно высоких цен на газ и электроэнергию, препятствующих экономическому развитию, а также назревающих проблем на восточных границах Евросоюза.

Кроме того, рынку приходится иметь дело с резкими темпами инфляции, угрожающими росту, а также с погодными опасениями и сохраняющимися сужениями в глобальной системе поставок, вызванными нехваткой рабочей силы и перегруженностью портов. В то же время инвесторы должны взвесить перспективу роста спроса на многие ключевые сырьевые товары, связанные с «зеленой» трансформацией, особенно промышленные металлы, ведь есть риск замедления на рынке крупнейшего в мире потребителя сырья – в Китае.

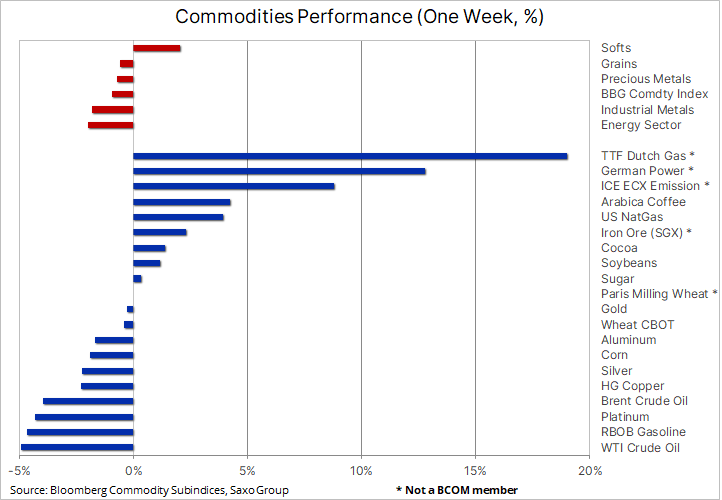

Таким образом, прошлая неделя оказалась смешанной – с одной стороны наблюдалось снижение стоимости нефти, топливных продуктов и промышленных металлов, в то время как сельскохозяйственный сектор пошел против тенденции: индекс Bloomberg Agriculture Index достиг пятилетнего максимума. Цены на драгоценные металлы также были смешанными, при этом золоту удалось удержать недавний рост на фоне увеличивающийся инфляции в США.

Наибольший рост цен на сырьевые товары вновь наблюдался в Европе – голландский газовый бенчмарк TTF подскочил после того, как немецкие регулирующие органы приостановили процесс сертификации спорного газопровода «Северный поток – 2». Эта проволочка, которая может продлиться до марта, в сочетании с медленным восстановлением поставок из России вызвала опасения того, что Европа может столкнуться с трудностями в получении поставок, необходимых для того, чтобы пережить предстоящие зимние месяцы. В результате цены на электроэнергию также выросли, а стоимость квот на выбросы достигла рекордной отметки в связи с перспективой повышения спроса на уголь (нужен для замещения дефицита поставок газа), загрязняющего окружающую среду.

Сельское хозяйство: Стоимость наших завтраков и продуктов питания в целом продолжает расти, и после нескольких месяцев боковой торговли сельскохозяйственный индекс Bloomberg, отслеживающий корзину основных фьючерсов на продовольственные товары, обновил пятилетний максимум. По данным ФАО ООН, стоимость глобальной корзины основных продуктов питания за последний год выросла более чем на 31%, а учитывая, что последний скачок в основном вызван ростом цен на кофе, соевые бобы, пшеницу и сахар, перспектива того, что в 2022 году продовольственная инфляция будет в центре внимания, никуда не исчезла. 2 декабря ФАО ООН опубликует свой индекс за ноябрь.

За столь сильным ростом стоят разные причины, но их объединяет одно: неблагоприятные погодные условия в течение года и перспектива того, что производство еще на один сезон будет прервано из-за явления Ла-Нинья, скачка спроса после пандемии, который привел к повсеместным сбоям в цепочках поставок и нехватке рабочей силы. Сюда можно также прибавить недавний рост производственных затрат из-за резкого повышения цен на удобрения и роста стоимости топлива, например, дизельного.

Нефть несет потери пятую неделю подряд, вызванные угрозой высвобождения стратегических запасов США и новой волной Covid, распространившейся по Европе. Это заставило несколько стран отказаться от политики возобновления активности, что снова может поставить под угрозу экономический рост и мобильность населения, а также сократить потребление топлива в то время, когда потребители и так уже переживают из-за самых высоких цен за последние годы.

Кроме того, последние ежемесячные отчеты о состоянии рынка нефти от EIA и совсем недавние от МЭА указывают на снижение риска роста цен. Отчасти из-за очередной Covid-волны и ослабления промышленной активности, отчасти – из-за роста цен на нефть и газ, в сочетании с устойчивым ростом предложения. Все это будет поддерживать баланс на рынке где-то в начале 2022 года.

Нефть марки Brent на прошлой неделе упала на 4%, тем самым почти полностью сведя на нет октябрьский рост, который был обусловлен перспективой увеличения спроса на замещение газа нефтью, особенно на такие продукты, как дизельное топливо, топочный мазут и пропан. После прорыва ниже $80 за баррель повысился риск дальнейших потерь в направлении трендовой линии поддержки, которая в настоящее время находится на уровне $73.

Многочисленные разговоры о риске скорого достижения 100 долларов за баррель прекратились, и появилась более сбалансированная точка зрения. Нужно вымыть спекулятивные длинные позиции и тем самым подготовить рынок к следующему ралли. Мы сохраняем долгосрочный «бычий» взгляд на нефтяной рынок, поскольку ему предстоят годы потенциального недоинвестирования, когда нефтяные компании потеряют аппетит к крупным проектам, отчасти из-за неопределенного долгосрочного прогноза спроса на нефть, но также все больше из-за ограничений на кредитование, накладываемых на банки и инвесторов в связи с акцентом на ESG и «зеленую» трансформацию.

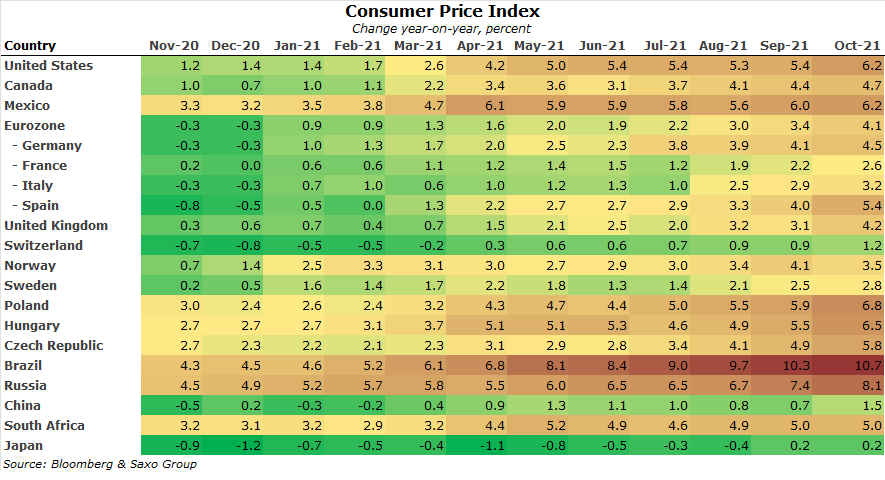

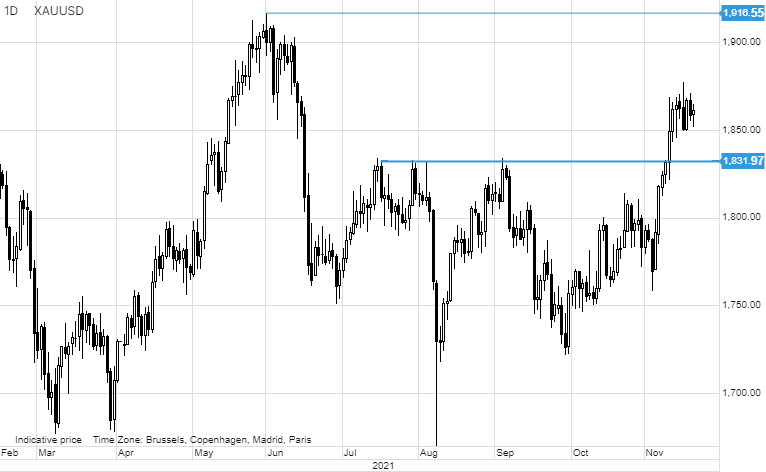

На прошлой неделе золото торговалось в относительно узком диапазоне между $1850 и $1870 в ожидании нового катализатора роста после технического прорыва 2 недели назад. Впечатляющее ралли, которое произошло, несмотря на «встречный ветер» со стороны укрепляющегося доллара, начало проявлять признаки застоя, поскольку другие металлы, такие как серебро и платина, также испытывали трудности. Возобновление риска блокировки производства в Европе, связанное с Covid, помогло желтому металлу получить новую поддержку, а снижение доходности облигаций, вызванное опасениями по поводу роста экономики, помогло компенсировать упомянутое укрепление доллара. Недавние данные по инфляции, особенно показатель в 6,2% в США, вероятно, продолжат защищать золото от укрепления доллара.

Кроме того, в центре внимания будет реакция инвесторов на рынок биржевых фондов. В течение последнего года управляющие фондами все больше сокращали свою долю золота, поскольку низкая волатильность фондового рынка и рост цен на акции уменьшили потребность в диверсификации, и пока, несмотря на недавний скачок цен, мы еще не увидели повышения спроса.

В краткосрочной перспективе золото будет нуждаться в катализаторе, который подтолкнет его к росту. Если этого не произойдет, существует риск того, что желтый металл может развернуться вниз, чтобы бросить вызов, но, скорее всего, найти поддержку в важной области $1830-35.

Медь остается в диапазоне с марта, а отсутствие импульса и противоречивые фундаментальные показатели снизили интерес инвесторов настолько, что открытый интерес по медным фьючерсам на LME упал до девятилетнего минимума. Однако падение до пятинедельного минимума на прошлой неделе было быстро обращено вспять, так как сильная поддержка появилась в преддверии $4 за цент в High Grade и $9000 за тонну на LME.

Первый тур выборов следующего президента Чили состоится 21 ноября, и, учитывая высокую долю этой страны и ее соседа, Перу, в мировом производстве, за результатом будут внимательно следить, учитывая недавние предположения о том, что леворадикальный кандидат повысит налоги для горнодобывающих компаний с целью продвижения «зеленого» водорода и снижения социального неравенства.

В своем недавнем материале по акциям Питер Гарнри, наш глава отдела стратегий по работе с ценными бумагами, более подробно рассматривает сектор меди. Он утверждает, что продолжающаяся урбанизация в мире, стимулирующая строительство и «зеленую» трансформацию, будет и дальше создавать перспективы высокого спроса. Исходя из этого, он выделяет шесть горнодобывающих компаний с сильными медными активами.