2021 год оказался благосклонен к акционерам инвестиционной компании BlackRock (NYSE:BLK). Бумаги BLK, которые на момент написания статьи торговались по 935 долларов, с января выросли почти на 30%.

BlackRock – недельный таймфрейм

12 ноября акции достигли рекордных $973,16, а годовой диапазон торгов ограничен отметками $670,28 и $973,16. На текущих уровнях дивидендная доходность бумаг составляет 1,78%, а рыночная капитализация компании превышает 141,05 миллиарда долларов.

Согласно ежегодному исследованию Fund Brand 50 (FB50) от Broadridge Financial Solutions (NYSE:BR), BlackRock является крупнейшей инвестиционной компанией в мире. В середине октября этот гигант представил сильный финансовый отчет за 3 квартал.

Инвесторы остались довольны чистым приростом активов в 75 миллиардов долларов, который довел общей показатель до 9,46 трлн долларов.

Выручка в годовом отношении выросла на 16% до 5,05 млрд долларов, тогда как скорректированная прибыль подскочила на 18,8% г/г и достигла $10,95 на акцию.

Генеральный директор Лоуренс Д. Финк в сопроводительном заявлении к отчету отметил:

«Органический рост был всеобъемлющим, охватывая нашу активную платформу, а также каждую из категорий ETF. Мы зафиксировали активный приток капитала 10-й квартал подряд».

До публикации квартального отчета акции BLK стоили 860 долларов. 12 ноября они достигли рекордного уровня в $973,16, после чего потеряли около 5% в ходе фиксации прибыли.

Перспективы акций BLK

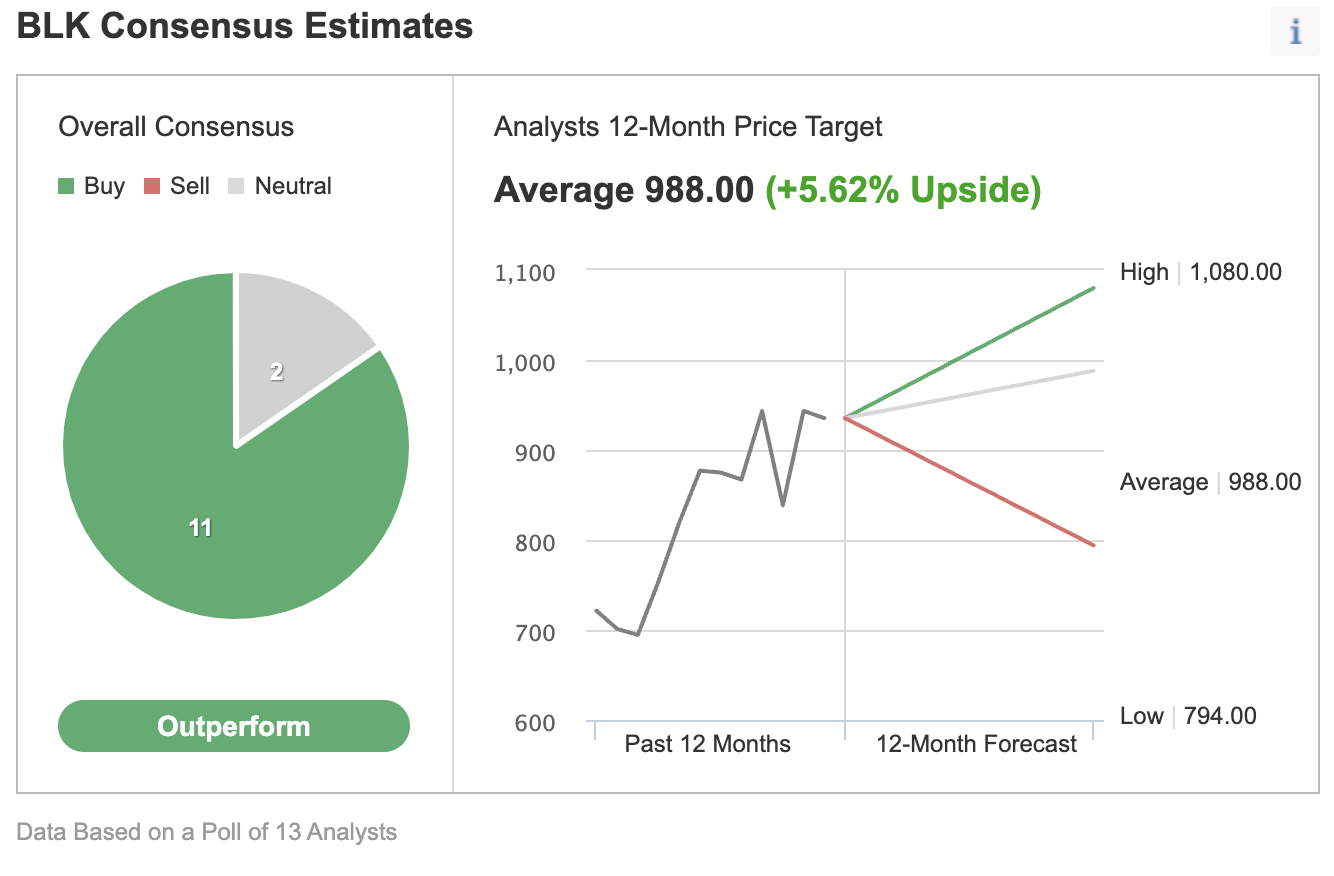

11 из 13 опрошенных Investing.com аналитиков рекомендуют покупать акции BlackRock; усредненный 12-месячный ценовой таргет в $988 предполагает наличие потенциала роста примерно в 7,5%. Диапазон оценок ограничен отметками $794 и $1080.

Рейтинг и ценовые таргеты акций BLK

Иными словами, Уолл-стрит сохраняет долгосрочный оптимизм в отношении BLK даже несмотря на недавнее ралли. Но в рамках краткосрочного анализа настроений важно рассмотреть прогнозируемую волатильность акций исходя из цен опционов BLK. Ожидаемая волатильность обычно отражает мнение рынка о размахе потенциальных движений ценной бумаги, но не прогнозирует направление.

Для BLK показатель равняется 23,7 и находится примерно на 24% выше 20-дневной скользящей средней в 19,1. Другими словами, подразумеваемая волатильность выше нормы, а значит, рынок ждет от бумаги существенных движений.

Мы прогнозируем падение акций BLK к 900 долларам или даже чуть ниже. В этом случае отметка $880 выступит уровнем поддержки. После просадки бумаги на несколько недель уйдут в боковой тренд вплоть до формирования прочной базы нового ралли.

Следовательно, «быки» с двух-трехлетним инвестиционным горизонтом, которых не беспокоит краткосрочная волатильность, могут включить акции в свои долгосрочные портфели в диапазоне 890-910 долларов.

В то же время участники рынка, ожидающие дальнейшей просадки акций BLK, могут обратиться к стратегии медвежьего пут-спреда. Однако она построена на опционах и поэтому подойдет не каждому инвестору, и поэтому данную статью следует рассматривать как образовательный материал, а не реальную инвестиционную стратегию.

Медвежий пут-спред по акциям BLK

- Стоимость акций на момент написания статьи: $935

Данная стратегия требует параллельного удержания длинного опциона пут с более высокой ценой исполнения и короткого пута с более низкой ценой страйк на одну дату экспирации.

Трейдер хочет, чтобы акции BLK упали в цене. Однако данная стратегия ограничивает как убытки, так и потенциальную прибыль.

На первом этапе трейдер может купить опцион пут «по нулям» или «без денег» (например, опцион на 21 января 2022 года с ценой страйк в $920). В настоящее время данный контракт предлагается по $37,40 за акцию. Владение опционом, который истекает чуть менее чем через два месяца, обойдется трейдеру в 3740 долларов.

В то же время трейдер продает другой опцион пут с более низкой ценой страйк (например, контракт с ценой исполнения $900 на ту же дату). В настоящее время подобный опцион предлагается по $29,50 за акцию. Таким образом, трейдер получит $2950 «премии» за продажу опциона.

Максимальный риск

Максимальный риск этой сделки будет равен чистой стоимости пут-спреда (плюс комиссия). В нашем примере он составит 7,90 доллара (37,40-29,50) на одну акцию. Каждый опционный контракт включает 100 акций BLK, и поэтому нам нужно умножить $7,90 на 100, в результате чего мы получим 790 долларов максимального убытка.

Трейдер понесет его в случае, если позиция удерживается вплоть до даты экспирации, а оба опциона истекают без денег (т.е. если акции BLK на момент исполнения будут выше цены страйк длинного пута, которая в нашем примере составляет $920).

Потенциальная прибыль

Потенциальная прибыль этой сделки ограничена разницей между ценами исполнения (т.е. (920-900)), минус чистая стоимость спреда (7,90) плюс комиссия. Таким образом, максимальная прибыль составляет $12,10 ($20-$7,90) на акцию за вычетом комиссионных. Умножаем 12,10 на 100 и получаем 1210 долларов.

Трейдер получит эту сумму в случае, если стоимость акций BLK будет равна или ниже цены страйк «короткого» опциона (которая в нашем примере составляет 900 долларов) на дату экспирации.

При этом трейдеры должны помнить о возможности досрочного погашения опционов, и поэтому позицию необходимо постоянно отслеживать.

Точка безубыточности

Наконец, мы должны рассчитать точку безубыточности для этой сделки, в которой трейдер не получит прибыль и не понесет убытков.

Ее можно получить путем вычитания премии из цены страйк длинного опциона. Таким образом, в нашем примере сделка будет безубыточной на отметке $912,10 (920-7,90).

Подведем итог

Мы считаем акции BlackRock отличным вложением для большинства индивидуальных инвесторов. Однако стоит помнить о перспективах дальнейшей фиксации прибыли (особенно в случае, если под давлением окажется весь фондовый рынок). На этом фоне «медведи» могут обратиться к рассмотренной выше торговой стратегии.