Позиции гринбэка выглядят незыблемыми

Почему укрепляется американский доллар? Ответ на этот вопрос дали солидный пакет статистики по Штатам и публикация протокола ноябрьского заседания FOMC. Благодаря опережающей динамике потребительских расходов над инфляцией и падению заявок на пособие по безработице до 52-летнего дна, экономика США подтвердила свой титановый статус. Если добавить к этому намерение ФРС побыстрее избавится от монетарных стимулов, картина для «быков» по EURUSD и вовсе покажется безнадежной. Впрочем, как часто бывает на рынке, когда большинство в чем-то уверено, начинают происходить прямо противоположные вещи.

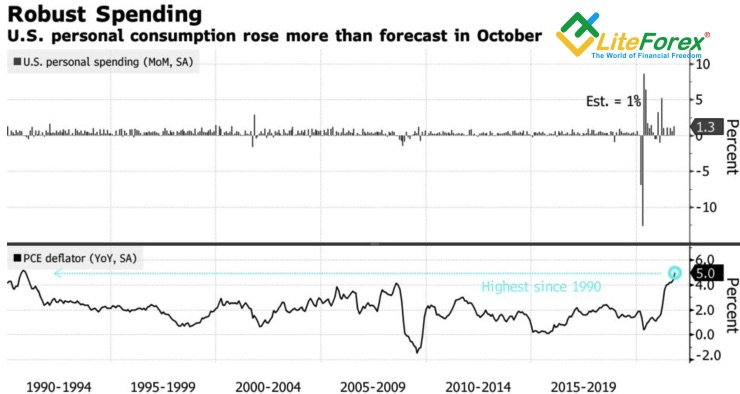

Одним из основных драйверов укрепления гринбэка на исходе осени стала «ястребиная» риторика полпредов Федрезерва. Джеймс Буллард, Ричард Кларида и Кристофер Уоллер говорили о необходимости более быстрого сворачивания QE, чем в настоящее время предполагают планы центробанка. Как оказалось, еще в начале ноября ряд чиновников FOMC высказывали ту же идею, опасаясь долгоиграющего характера высокой инфляции. Желание ФРС избавится от монетарных стимулов имело место еще до выхода в свет сильной статистики по рынку труда, розничным продажам и до того, как стало известно, что инфляция в форме PCE разогналась с 4,4% до 5%, максимальной отметки с 1990.

Если Федрезерв с декабре увеличит масштабы сокращения месячных покупок активов с $15 млрд до $30 млрд, QE может стать историей уже в марте. У центробанка развяжутся руки, и он сможет поднять ставку по федеральным фондам во втором квартале. Не зря же деривативы CME повысили вероятность майской монетарной рестрикции до 50%, а шансы на ужесточение денежно-кредитной политики на трех заседаниях FOMC в 2022 - до 65%.

Планка для ускорения нормализации высока, но последние данные показывают, что она преодолима. Потребительские расходы в октябре выросли на 1,3%, а с учетом инфляции – на 0,7%. Похоже, высокие цены не останавливают американцев, что позволяет с оптимизмом смотреть в будущее экономики США.

Динамика потребительских расходов и инфляции в США

Источник: Bloomberg.

Сильная статистика даетоснования повышать прогнозы по ВВП. JP Morgan поднял оценку роста экономики в четвертом квартале с 5% до 7%, Morgan Stanley (NYSE:MS) – с 3% до 8,7%, Capital Economics ожидает расширения на 6,5%. В то же время еврозона с ее ухудшением эпидемиологической обстановки, локдаунами и энергетическим кризисом вряд ли сможет порадовать «быков» по EURUSD на исходе года.

Другое дело, что многие «медвежьи» факторы уже заложены в котировки основной валютной пары. Сложно ожидать, что ФРС повысит ставки в 2022 не три, а четыре раза. Или завершит QE уже в январе. Согласно исследованиям Bloomberg, давление шока предложения в США начинает ослабевать, в то время как в еврозоне он усиливается. Это предполагает замедление американской инфляции и продолжение разгона европейской. Как долго будет закрывать глаза на высокие цены ЕЦБ?

На мой взгляд, коррекция EURUSD на фоне фиксации прибыли по шортам не помешала бы. Правда для начала неплохо бы взять штурмом сопротивление на 1,1225 и закрепиться выше него. Не получится, распродажи в направлении 1,112 и 1,104 продолжатся.

Дмитрий Демиденко для LiteForex

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар подтвердил свой титановый статус

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+