Как следует из опубликованных в минувшую среду проколов ноябрьского заседания, руководители ФРС выражали возросшую озабоченность по поводу устойчивости повышенной инфляции, а также рассуждали о том, нужно ли им готовиться к повышению процентных ставок в первой половине следующего года для охлаждения экономики.

Как известно, по итогам завершившегося 3 ноября заседания, руководители ФРС приняли решение сократить объемы покупок активов, составлявших 120 млрд долларов в месяц, на 15 млрд долларов в ноябре и декабре. По их мнению, подобное сокращение, "вероятно, будет уместным каждый месяц", хотя они готовы скорректировать темпы сворачивания покупок, "если это будет оправдано ввиду изменений в перспективах экономики".

На пресс-конференции Джером Пауэлл вновь повторил, что руководство центрального банка не будет спешить с повышением процентных ставок, поскольку рынок труда еще не полностью восстановился, а повышенную инфляцию в ФРС по-прежнему считает временным явлением.

Опубликованные протоколы заседания Комитета по операциям на открытом рынке свидетельствуют также, что некоторые руководители ФРС просигнализировали о своем беспокойстве касаемо расширяющегося инфляционного давления и о возможном желании свернуть программу стимулирования раньше, если они почувствуют более срочную необходимость в повышении процентных ставок. Обозначенными на ноябрьском заседании темпами сворачивания ФРС намерена завершить покупки активов к июню следующего года, а потом, при необходимости, перейти к повышению ставок.

На прошлой неделе член совета управляющих ФРС Кристофер Уоллер сказал, что на фоне ухудшения ситуации с инфляцией он начинает считать целесообразным более быстрое сворачивание количественного смягчения и стимулирования в 2022 году, а заместитель председателя ФРС Ричард Кларида заявил, что он будет «внимательно следить за данными, которые выйдут с настоящего момента и до декабрьского заседания”. По его мнению, «может быть вполне целесообразно на том заседании обсудить ускорение темпов сокращения” покупок активов.

Теперь участники рынка будут внимательно следить за поступающей из США макро статистикой и новыми заявлениями представителей ФРС о том, следует ли ускорять процесс сворачивания стимулирования в ходе заседания, которое пройдет 14-15 декабря. Если после декабрьского заседания руководители ФРС ускорят темпы сокращения покупок активов, например, до 30 млрд долларов в месяц, то программа QE может быть завершена уже к марту, что усилит вероятность повышения процентных ставок в первой половине следующего года.

Таким образом, интрига относительно дальнейших действий ФРС, а вместе с этим и относительно дальнейшей динамики доллара, обостряется.

Между тем, доллар удерживает завоеванные позиции. Несмотря на то, что сегодня фьючерсы на индекс доллара DXY снизились с достигнутого вчера нового 16-месячного максимума на отметке 96.94, они сохраняют позитивную динамику и потенциал для дальнейшего роста.

Согласно опубликованным в среду данным, заказы на товары длительного пользования в США, такие как бытовая техника, автомобили и компьютеры, снизились второй месяц подряд в октябре (на -0,5%), так как производители по-прежнему сталкивались с ростом цен на материалы и транспортировку, а также с повышением расходов на оплату труда и дефицитом комплектующих.

В то же время, другие опубликованные также в среду данные были весьма позитивными.

Так, согласно отчету Минтруда США, число американцев, подавших первичную заявку на пособие по безработице, на прошлой неделе упало до самого низкого за 52 года уровня, что свидетельствует о высоком спросе на рабочую силу на фоне восстановления экономической активности после пандемии. Число первичных заявок на пособие по безработице на неделе 14-20 ноября упало на 71 000, до 199 000, что является минимумом с ноября 1969 года.

Расходы домохозяйств в октябре выросли на 1,3%, а личные доходы увеличились на 0,5% по сравнению с сентябрем. Базовый индекс расходов на личное потребление (Core PCE) в октябре вырос на 4,1% (в годовом выражении), что является самым высоким показателем с 1991 года. Этот индекс является предпочитаемым ФРС индикатором инфляции и исключает волатильные цены на продукты питания и энергоносители.

Потребительские расходы в США в октябре выросли, что способствовало общему восстановлению экономики, в то время как компании наращивали инвестиции. При ускоряющейся инфляции, которая достигла 30-летнего максимума, прочие макро данные говорят о сохраняющемся импульсе восстановления американской экономики, в то время как спрос на рабочую силу растет.

Ранее на этой неделе укреплению доллара способствовало решение президента США Джо Байдена о назначении Джерома Пауэлла на второй срок на посту председателя Федеральной резервной системы (Байден также предложил кандидатуру Лаэль Брейнард на пост вице-председателя центрального банка).

Таким образом, поступившая на этой неделе из США новая информация о ситуации в американской экономике и о настроениях среди руководителей ФРС относительно перспектив кредитно-денежной политики создает благоприятный фон для дальнейшего укрепления доллара.

В четверг торговые площадки и банки США закрыты по случаю Дня Благодарения, а в пятницу американская торговая сессия будет укороченной. Индекс доллара DXY достиг самых высоких уровней с июля 2020 года, и в отсутствие активности со стороны американских трейдеров до конца этой недели доллар, скорее всего, сохранит свои сильные позиции на валютном рынке.

Между тем, из важных макро данных, на которые стоит обратить внимание до конца этой недели, публикация в пятницу (в 08:00 GMT) отчета State Secretariat of Economic Affairs о ВВП Швейцарии за 3-й квартал. ВВП считается индикатором общего состояния экономики страны и оценивает темпы ее роста или спада. Отчёт по валовому внутреннему продукту выражает в денежном эквиваленте совокупную стоимость всех конечных товаров и услуг, произведенных Швейцарией за определенный период времени. Растущий тренд показателя ВВП считается позитивным фактором для национальной валюты (франка), а низкий результат – негативным (или медвежьим).

В предыдущем 2-м квартале 2021 года ВВП вырос на +1,8% (+7,7% в годовом выражении) после падения в 1-м квартале на -0,5% (-0,5% в годовом выражении). Похоже, что ситуация с ВВП и экономикой Швейцарии выправляется после их падения в первой половине 2020 года, хотя это снижение не идет ни в какое сравнение с падением ВВП в Германии, Еврозоне и США, однако, очень неравномерными темпами. Прогнозируется, что в 3-м квартале 2021 года ВВП Швейцарии вырос на +3,2% (в годовом выражении). Данные указывают на продолжение восстановления швейцарской экономики, хотя и более медленными темпами, а это – позитивный фактор для франка.

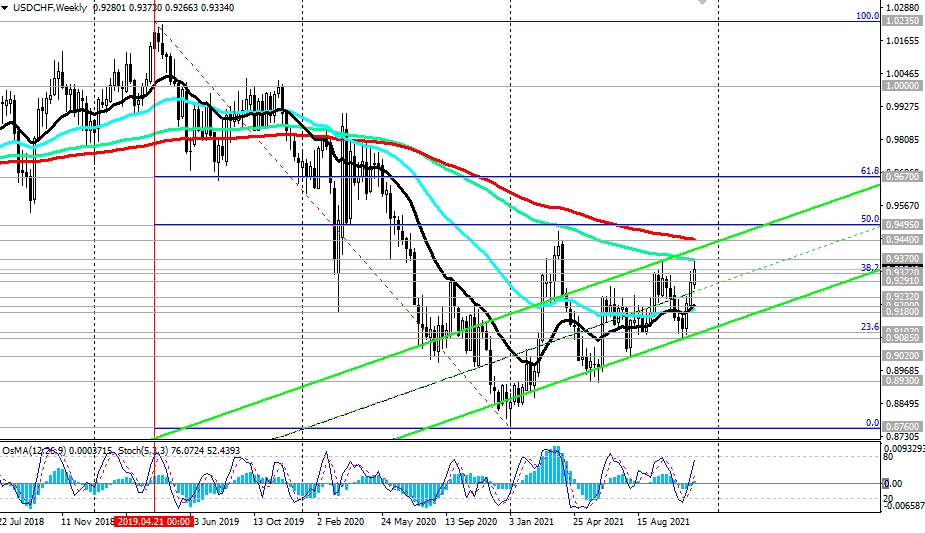

Если данные окажутся слабее прогноза, то франк может снизиться в краткосрочном периоде. Однако, сильного падения франка ждать не стоит, поскольку он пользуется активным спросом в качестве защитного актива. Данные лучше прогноза могут укрепить франк и ослабить пару USD/CHF в краткосрочном периоде. А пока что эта валютная пара торгуется в зоне долгосрочного медвежьего рынка, ниже ключевых уровней сопротивления 0.9370, 0.9440. Основной тон в USD/CHF на текущий момент задаёт доллар, и в случае его дальнейшего укрепления также стоит ждать и роста этой валютной пары. Однако, лишь пробой уровней сопротивления 0.9440, 0.9495 будет свидетельствовать о ее возврате в зону долгосрочного бычьего рынка.

В текущей же ситуации предпочтительным является основной сценарий дальнейшего роста USD/CHF.

Уровни поддержки: 0.9322, 0.9291, 0.9232, 0.9200, 0.9180, 0.9107, 0.9085

Уровни сопротивления: 0.9370, 0.9440, 0.9495, 0.9670

Торговые сценарии

Sell Stop 0.9315. Stop-Loss 0.9375. Take-Profit 0.9291, 0.9232, 0.9200, 0.9180, 0.9107, 0.9085

Buy by-market, Buy Stop 0.9375. Stop-Loss 0.9315. Take-Profit 0.9400, 0.9440, 0.9495, 0.9670

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

USD/CHF: определяющая динамика доллара

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+